Ставки для уплаты НДС в Германии в 2022 году

В Германии действуют весьма строгие законы, касающиеся вопроса уплаты налогов. За исключением ряда отличий суть немецкого налогообложения аналогична российской системе. Как и в отечественном налоговом законодательстве, в стране существует косвенный налог на добавленную стоимость – НДС. Это позволяет взимать в бюджет определенную долю добавленной стоимости, которая устанавливается на всех этапах производства и продажи товаров, а также услуг. Начиная торговые отношения с федеративной республикой, уточните, как будет уплачиваться НДС в Германии в 2022 году.

- Система налогообложения в Германии

- НДС на сделки и потребление

- Ставка НДС при импорте

- Пройдите социологический опрос!

- Начисление НДС при экспорте

- Процедура возврата НДС

- Бухгалтерия и ежемесячные декларации по НДС в Германии

- Заключение

Система налогообложения в Германии

Экономику Германии считают одной из наиболее развитых в мире. В четко продуманном законодательстве перечисляется 45 видов налогов. Самые значимые из них:

- корпоративный (на все доходы компании);

- НДС;

- подоходный (с доходов от коммерческой деятельности, от сдачи в аренду недвижимости или земли, с зарплаты, гонорара за услуги и так далее);

- поземельный;

- церковный;

- на недвижимость;

- на наследование и дарение;

- на автомобиль;

- на доходы с капитала.

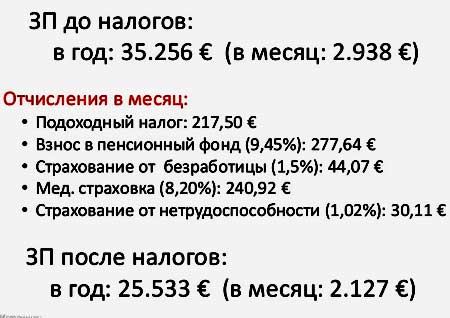

В Германии действует прогрессивный подоходный налог. Физлица уплачивают в бюджет страны 14–45% от всего дохода, независимо от того, где находятся его источники. Если физлицо не проживает в стране постоянно, налогом по ставке 15–30% облагаются лишь доходы из местных источников.

Юридические лица облагаются налогом с корпораций. Если у компании один владелец, налоговая ставка составляет 30%, остальные фирмы отчисляют 45% от прибыли.

Отчетность о балансе, доходах и убытках компании составляется в конце финансового года.

Узнайте о том, как учитывается налоговый класс и налоговая зона при начислении размера выплат, и о других особенностях системы налогообложения в Германии.

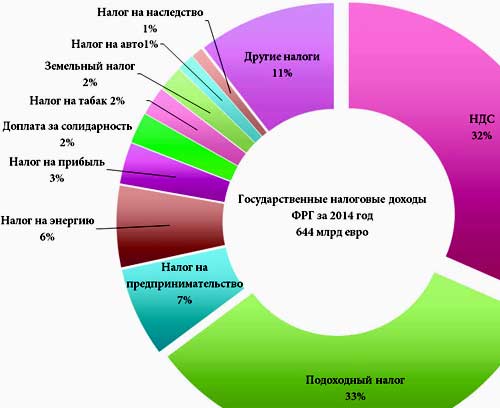

Поскольку более 40% налоговых средств в бюджет поступает от уплаты НДС, стоит детально рассмотреть этот вид налога.

НДС на сделки и потребление

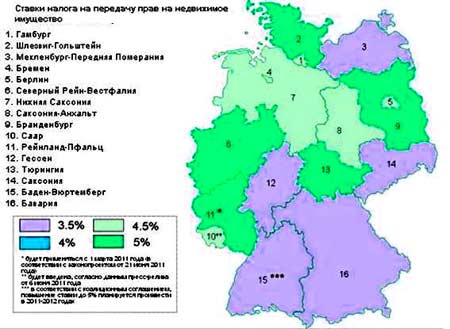

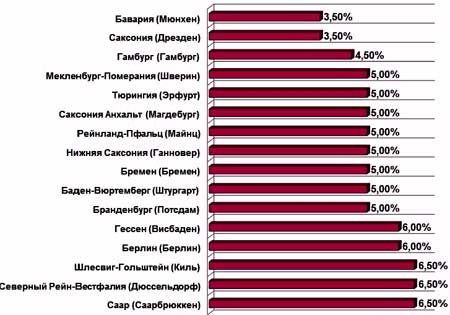

Налоги на сделки и потребление можно условно разделить на покупку имущества и НДС. Ставка на приобретение имущества варьируется в пределах 3,5–6,5%, а ее величина устанавливается индивидуально федеративными властями земли. Самую высокую ставку платят в землях Саар, Бранденбург, Шлезвиг-Гольштейн и Северный Рейн-Вестфалия. Для Берлина установлен порог в 6 процентов.

Налогом на добавленную стоимость облагаются все услуги, не предназначенные для личного пользования, и товары, ввезенные из-за пределов стран-членов ЕС.

НДС начисляется исходя из стоимости предмета торговли / услуги и уплачивается при продаже каждой единицы товара, проведении определенных работ и оказании услуг (переводческих, нотариальных, юридических и так далее).

В настоящее время действуют три процентные ставки НДС в Германии:

- главная (или общая) — 19%;

- пониженная — 7% (на основные продукты питания, товары первой жизненной необходимости, книги, журналы);

- нулевая.

По сниженной ставке уплачивают НДС гостиницы и предприятия общественного питания, компании, осуществляющие пассажирские перевозки. Индивидуальные ставки разработаны для фермеров (5,5%) и лесников (10,7%).

Кроме того, в налоговом законодательстве Германии существует закон, освобождающий определенные категории граждан от уплаты НДС (нулевая ставка). Среди них можно назвать врачей, включая ветеринаров и представителей нетрадиционной медицины, страховых агентов.

В остальных случаях, включая покупку недвижимости (в том числе и покупку земли), налог взимается по главной ставке.

Ставка НДС при импорте

Перед тем как обсуждать особенности налогообложения импортных товаров, следует напомнить определение термина «импорт». Под ним подразумевается ввоз из-за границы товаров, услуг, работ, продуктов интеллектуальной деятельности и прочего на таможенную территорию страны без обязательств на обратный их вывоз. Чтобы пройти таможенный режим, следует оплатить таможенные пошлины на товар и НДС.

Размер НДС в Германии на товар, ввезенный из-за рубежа, зависит от нескольких составляющих: его таможенной стоимости, пошлин и возможного акциза.

Формула расчета НДС выглядит так:

Рндс – размер налога на добавленную стоимость,

ТС – таможенная стоимость товара,

П – сумма таможенных пошлин,

А – размер акциза,

Предположим, что единица импортируемого товара стоит 10 евро и он не облагается акцизным налогом. Всего ввозится 5 000 штук. Размер таможенной пошлины — 0,15% от общей стоимости товара. Расчет НДС зависит от применяемой ставки. При 19% сумма уплачиваемого налога составит 9 514,25 евро, в случае применения сниженной ставки (7%) – 3 505,25 евро.

Поскольку из-за пошлин увеличивается размер налога, возрастает и окончательная стоимость товара. В связи с этим по закону Германии государство может возместить НДС при ввозе товаров. Для этого следует поставить ввезенный товар на учет и передать необходимые документы (накладные и счета-фактуры) в налоговый орган.

Кроме того, есть товары, на которые не начисляется НДС, а также предприятия, освобожденные от уплаты этого вида налога.

Пройдите социологический опрос!

Начисление НДС при экспорте

В большинстве случаев (до 99%) при экспорте товаров действует нулевая ставка НДС. Это правило распространяется как на товары, так и на предоставляемые услуги. Например, если резидент страны, работая на территории Германии, создает программное обеспечение для компании, действующей в другом государстве, он вправе обложить стоимость своей работы по нулевой ставке.

Подобное послабление в налоговом законодательстве призвано стимулировать экспорт немецких товаров за пределы Германии.

Процедура возврата НДС

Если резидент другой страны приобрел товар на территории Германии, он может вернуть себе сумму НДС. Этой возможностью уже научились пользоваться любители зарубежного шопинга. Возврат средств производит продавец товара, являющийся плательщиком НДС.

Чтобы претендовать на возврат денег, нужно отвечать ряду требований и иметь некоторые документы.

Возврат средств возможен только в двух случаях: если покупатель не является резидентом ЕС или лицо-резидент ЕС имеет внутренний номер плательщика НДС.

Обычно в накладной и счете-фактуре фигурирует не только стоимость товара, но и сумма налога на добавленную стоимость.

В связи с ростом числа иностранных покупателей многие немецкие продавцы решили упростить процедуру возврата налога. Они просто перестали добавлять НДС к общей стоимости товара, поэтому покупатель словно получает скидку. Эта «упрощенная» схема возврата VAT в Германии не распространяется на продажу транспортных средств.

Исключение составляет покупка товара на интернет-аукционе eBay. Некоторые покупатели пытаются обойти необходимость уплаты НДС, совершая сделку за пределами площадки. Однако подобные манипуляции иногда заканчиваются потерей средств.

Бухгалтерия и ежемесячные декларации по НДС в Германии

Как только фирма появляется в торговом реестре, ожидается, что предприниматель начнет переводить ежемесячные отчеты в налогово-финансовое управление. Указанные цифры позволяют высчитать общую сумму по выставленным счетам за один месяц. Благодаря этому можно установить окончательный размер НДС и средства, которые нужно перечислить в указанный орган.

Кроме суммы НДС, в отчет нужно внести счета, выставленные на компанию за этот же период. Если число полученных счетов ниже, чем выставленных, в отчете, следует сообщить лишь разницу в НДС.

Согласно налоговому законодательству Германии, новообразованные компании должны ежемесячно подавать еще и предварительные декларации о размере НДС на протяжении 2 лет со дня их регистрации.

Подавать все документы нужно до 10 числа месяца, который следует за налоговым периодом. В некоторых случаях налоговый орган может продлить этот срок на 30 дней. Для этого следует подать соответствующую заявку.

В конце каждого финансового года компания должна отправлять декларацию о годовом размере НДС. Как ее заполняться читайте здесь.

К неплательщикам в Германии применяются строгие меры наказания. После первого нарушения можно отделаться штрафом, повторные случаи обычно заканчиваются детальной проверкой деятельности фирмы.

Как правило, задержки с подачей деклараций происходят из-за банального недосмотра. Поэтому на первых порах, пока прибыль и количество счетов еще невелики, будет не лишним обратиться к помощи налоговых консультантов. Вовремя отсылая им нужные документы, можно избежать неприятных последствий, тогда как услуги квалифицированного бухгалтера обойдутся примерно в 120 евро в месяц.

Нередко молодые компании прибегают к услугам аутсорсинговых фирм. Стоимость их услуг для нового предприятия составляет около 200 евро в месяц.

Заключение

Даже этой небольшой информации вполне достаточно, чтобы сделать вывод: немецкая налоговая система достаточно сложна. А завоевать хорошую репутацию в финансовом мире страны можно лишь благодаря тщательному соблюдению налоговых законов. Чтобы не наделать ошибок в самом начале своей деятельности, стоит воспользоваться опытом налоговых специалистов и подробно исследовать требования к ведению отчетной документации.

Система налогообложения в Германии

Германия является одним из немногих государств, в которых система социальной защиты людей является наиболее развитой. В Германии достаточно неплохой уровень жизни. Заработные платы хотя и ниже, чем восемнадцать лет назад, но, тем не менее, позволяют немцам обучаться и путешествовать. Сегодня многие всерьез задумываются о переезде в Германию. В связи с этим людей интересует вопрос, какие существуют налоги в Германии.

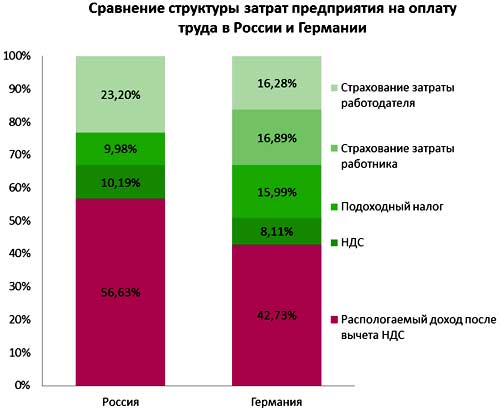

Налогообложение в Германии и России

Общие данные

Как и несколько лет назад, сегодня именно налогообложение в Германии является отправной точкой уровня жизни людей. Немецкая налоговая система достаточно сложная, и досконально разобраться в ней может далеко не каждый. Впрочем, едва ли обыватель, не имеющий юридического или экономического образования, всерьез интересуется тонкостями налоговой системы.

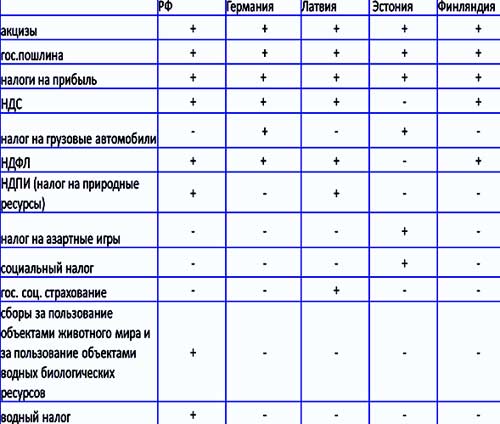

Сравнение налоговых сборов в Германии с другими странами

Среднестатистическому человеку необходимо знать только то, что непосредственно касается его самого.

Главные принципы немецкой налоговой системы были заложены Л.Эрхардом. Согласно Эрхарду, немецкая налоговая система представляет собой следующее:

- Налоги должны быть максимально демократичными.

- Экономическая целесообразность должна быть поставлена во главу угла.

- Отчисления не должны быть препятствием для конкуренции.

- Соответствие структурной политике строго обязательно.

- В основе налоговой системы лежит уважение личной жизни человека.

- Тайна коммерции должна соблюдаться.

- Двойное налогообложение в системе исключено.

- Налоговая система должна существовать для корректного распределения доходов населения.

- Размер налогов не должен превышать размер услуг, которые предоставляются населению властями страны.

Какие налоги платят немцы

В 2022 году в немецком государстве продолжают оставаться актуальными следующие виды налогов:

Структура немецкой налоговой системы

- корпоративный (ставка равняется 15,85 процента);

- промысловый (ставка варьируется в размере 14-17,5 процента);

- НДС (размер ставки – 7 процентов);

- подоходный;

- налог на покупку земли;

- на недвижимость;

- церковный;

- на дарение и наследование;

- на авто.

Есть и другие виды налогов, которые считаются косвенными.

Особенности корпоративных отчислений

Налогооблагаемый доход может быть рассчитан на уровне всего общества. В основе налоговой базы лежит прибыль, которую общество получает в результате своей деятельности. Эта деятельность может осуществляться как на территории государства, так и в любой другой стране. Налогообложению подлежит вся прибыль, полученная в результате деятельности того или иного предприятия.

Особенности отчислений по НДС

Налог на добавочную стоимость может исчисляться исходя из того, какова общая сумма выручки.

Сравнение налоговой ставки НДС в Германии и РФ

Согласно существующему законодательству, некоторые могут быть освобождены от уплаты НДС. В первую очередь это касается экспортных сделок. Также под льготы попадают следующие виды деятельности:

- сдача в аренду квартиры, дома и земельных участков;

- предоставление кредитов;

- лечение людей (в том числе и нетрадиционными методами);

- лечение животных.

Наследникам и дарителям на заметку

Эти отчисления физическое лицо, являющееся владельцем того или иного вида недвижимости, обязуется делать тогда, когда объект недвижимости передается безвозмездно. Налогообложение касается только тех объектов недвижимости, которые находятся на территории немецкого государства. Размер конечной суммы основывается на том, сколько стоит передаваемая квартира или дом. Также есть зависимость ставки от того, в какой степени родства с дарителем находятся лица, принимающие в дар объект недвижимости.

Ставки налогов на недвижимость в Германии

Так, ставка для супруга или супруги варьируется от 7 до 30 процентов. Ставка для тех, кто не состоит в родстве с дарителем, варьируется от 30 до 50 процентов. На минимальную ставку можно рассчитывать только тогда, когда стоимость объекта недвижимости не превышает 75 тысяч европейских рублей.

Информация для владельцев ценных бумаг

Этот вид отчислений взимается в 2022 году как с прибыли от ценных бумаг, так и с процентов по вкладам. Также налогообложению подлежат дивиденды, которые были получены членами сообществ во время распределения прибыли.

Если говорить о вкладах-кредитах, то налог удерживается соответствующим органом автоматически. Члены капитальных сообществ получают прибыль от организации путем распределения ее доходов.

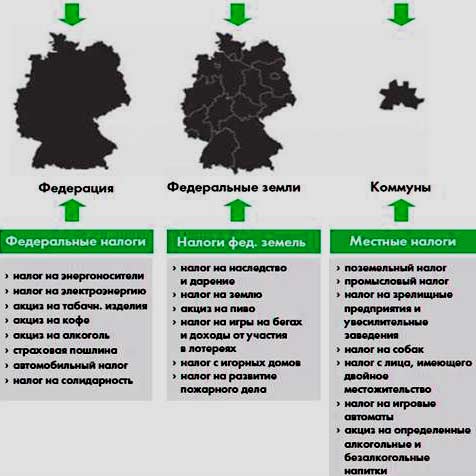

Структура немецкого налогообложения по федеральным землям

Это же касается вознаграждения участников за те услуги, которые были ими оказаны. Чем большую сумму получит в качестве вознаграждения то или иное физическое лицо, тем меньшим будет размер налогооблагаемой базы для организации. При этом важно помнить о том, что каждый человек, получивший вознаграждение, обязуется оплатить подоходный налог.

Все немецкие капитальные общества обязуются встать на налоговый учет. Еще одной обязанностью компании является самостоятельное ведение бухгалтерии. Финансовая отчетность готовится в конце текущего года директором организации. Вся немецкая отчетность может быть подана только в электронном виде.

Оплата подоходного налога

Особую роль в жизни общества играет подоходный налог в Германии. Для физических лиц, которые могут доказать факт постоянного проживания на территории немецкого государства, в 2022 г. предполагается несение неограниченной обязанности уплаты. То есть, люди, являющиеся немецкими резидентами, делают соответствующие отчисления как от источников, которые находятся как на территории государства, так и за границей.

В основе налоговой базы лежит прибыль, которая была получена физическим лицом в течение двенадцати месяцев. Ставки для людей, несущих неограниченную обязанность по уплате налога, являются прогрессивными.

Помимо существующих ставок, государством были установлены надбавки. Объем надбавки составляет 5,5 процента от общей суммы. Эта надбавка именуется «солидарным взносом». Вырученную сумму власти страны используют для восстановления экономической мощи Германии.

Размер подоходного налога в Германии

Если в семье налогоплательщика есть несовершеннолетние дети, то размер актуальной ставки может быть немного снижен. Если человек не постоянно проживает на территории немецкого государства, то на него накладывается бремя ограниченной обязанности оплаты налога. В этом случае налогообложению подлежит прибыль, полученная от тех компаний, которые были зарегистрированы на территории страны.

Если человек является гражданином страны, которая своевременно заключила с Германией соглашение о недопущении двойного налогообложения, то он имеет право требовать от властей страны возмещения убытков.

Подоходный налог оплачивается тогда, когда человек получает прибыль от:

- бизнеса в Германии;

- собственного капитала;

- сдачи в аренду земли, квартиры или дома;

- лесного хозяйства;

- сельского хозяйства;

- заработной платы;

- гонорара, полученного в результате творческой деятельности;

- юридической и переводческой деятельности;

- иных доходов.

Размер суммы, которую обязуется внести налогоплательщик, определяется налоговым органом. Основой для этого является декларация, своевременно поданная налогоплательщиком. Декларация должна быть подана как минимум до конца пятимесячного срока текущего налогового года.

Тонкий вопрос недвижимости

В отличие от других европейских государств, в Германии достаточно демократичный размер налога на недвижимость.

Однако, ставка на доход от перепродажи недвижимого имущества довольно высока – около 50 процентов.

Это касается только того объекта недвижимости, который не был использован для личного проживания владельца. Соглашение, подписанное властями РФ и Германии, действующее и в 2022 году, исключает двойное налогообложение.

Приобретение квартиры или дома

Человек, который имеет возможность и желание приобрести недвижимость на территории немецкого государства, обязуется оплатить соответствующий налог. Официально этот налог определяется как отчисление государству на приобретение недвижимого имущества. Делать соответствующие отчисления должен тот, кто приобретает как земельный участок, так и дом или апартаменты.

Количество сделок с недвижимостью в Германии

В зависимости от того, где именно находится объект недвижимости, колеблется и размер ставки. В течение 2015 года власти разных федеральных земель повышали ставку. Во многих землях Северного Рейна размер ставки составляет 5 процентов. По мнению специалистов, повышение ставки на приобретение недвижимого имущества способствует увеличению расходов на его регистрацию.

Владение квартирой или домом

В течение всего 2015 года размер базовой ставки ежегодных отчислений на недвижимое имущество составлял только 0,35 процента его стоимости. Также имеется муниципальный коэффициент, согласно которому, физические лица, являющиеся владельцами недвижимого имущества, обязуются делать иные отчисления. Размер этих отчислений варьируется от 0,98 до 2,84 процента. Так, размер отчислений, которые обязуется ежегодно делать владелец берлинской недвижимости, составляет не более 200 европейских рублей.

Налог на приобретение недвижимости в различных районах Германии

Важно учитывать то, что в Германии является актуальной схема списания налога для физических лиц. Это касается только той недвижимости, которая подлежит сносу. Старые дома, построенные во время нахождения у власти национал-социалистической партии, подлежат льготному налогообложению.

Аренда квартиры или дома

Если владелец недвижимого имущества планирует сдавать его в аренду, то он должен помнить о том, что доход от этой деятельности подвергается налогообложению. Ставка аналогична проценту иных доходов.

Люди, находящиеся в браке, могут рассчитывать на снижение ставок.

Для холостяков и разведенных мужчин льготных ставок законодательством не предусмотрено. Если человек, приобретая тот или иной объект недвижимости, брал кредит в банке, то он также имеет право на некоторые налоговые льготы.

Продажа или дарение объекта недвижимости

Когда человек принимает решение продать тот или иной объект недвижимости, то спекулятивный налог ему не начисляется.

Размеры различных немецких налогов

Впрочем, это актуально только для того, кто может подтвердить факт владения квартирой или домом в течение последнего десятилетия. В противном случае отчисления с перепродажи квартиры, дома или земли аналогичны проценту подоходного налога. Когда владелец объекта недвижимости передает права собственности наследнику, то он обязуется сделать отчисления государству в размере от 7 до 50 процентов. Конечная сумма зависит от того, в какой степени родства состоят даритель и наследник.

В среднем ставка сегодня выглядит так:

- 1 степень родства – 7-30 процентов (это касается супругов, внуков и прародителей).

- 2 степень родства – 15-43 процента.

- 3 степень родства – 30-50 процентов.

Автовладельцам на заметку

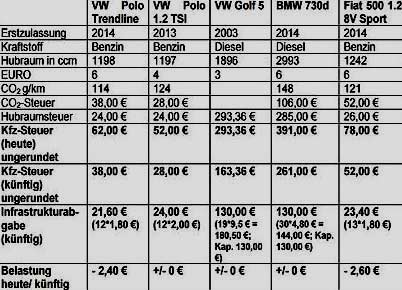

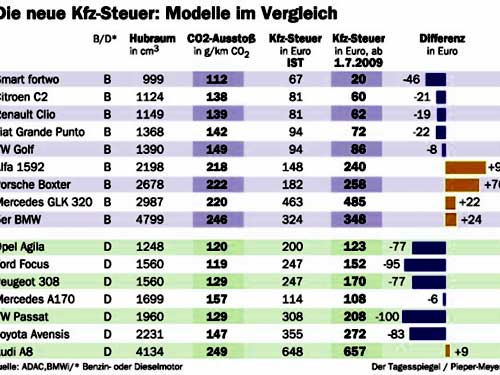

Несколько лет назад власти Германии приняли непростое решение. Налог на авто, принятый после долгих обсуждений, продолжает оставаться и в 2022 году.

Размер немецкого налога на автомобиль

Важно понимать, что налог на движимое имущество преследует не только цель пополнения госказны. В основе этого налога, который так возмущает многих немецких автовладельцев, лежит забота об окружающей среде.

Размер имеет значение

Налоги на движимое имущество «родились» не вчера. Шесть лет назад были приняты только некоторые поправки, предполагающие принципиально иной, новый порядок обложения налогом автомобильной техники.

Раньше размер налога зависел от массы авто и его габаритов. Сегодня этот налог поделен властями Германии на 2 основные составляющие. Это позволяет немцам воспринимать нововведение как два разных вида налогообложения.

Так, согласно новым поправкам, общий размер налога зависит от того, какие габариты имеет двигатель конкретного авто. Чем серьезнее его объем, тем большую мощность он вырабатывает. В соответствии с новой тарифной сеткой, принятой немецкими властями, каждые 100 кубических сантиметров бензинового двигателя авто равняются двум европейским рублям.

То есть, если двигатель имеет габариты 2,5 тысячи см. в кубе, то за такую автотехнику владелец обязуется заплатить не менее 50 европейских рублей. Владельцам авто, работающим на дизельных двигателях, приходится платить до 9 европейских рублей за каждые 100 кубических сантиметров.

Торговцы воздухом

Больше всего немецких автовладельцев возмутил тот факт, что власти страны ввели еще один налог. Так, теперь владелец любого авто обязуется делать отчисления, которые будут использованы в борьбе с загрязнением окружающей среды.

Введение этого налога является важнейшим этапом достижения поставленной властями цели. А приоритетной задачей является 40-процентное снижение количество выбрасываемого машинами углекислого газа. Должного эффекта власти Германии планируют добиться примерно через пять лет. Намерения благие, но цели достижения конечной цели по нраву далеко не всем.

Немецкий налог на выхлопы СО2

Один из методов борьбы с загрязнением воздуха достаточно оригинален. Так, власти страны делают все для того, чтобы автовладельцы ездили только на новых «эколомобилях». Это также нервирует немецких автолюбителей, которые по своей природе достаточно консервативны. Теперь за содержание старого автомобиля, с которым трудно расстаться, владелец должен платить, что ощутимо бьет по его карману.

НДС в Германии

Практика начисления НДС в Германии складывается из использования двух основных ставкам – главная из них составляет 19%, сниженная 7% от стоимости проданных товаров, предоставленных услуг. Вторая ставка налога на добавленную стоимость используется в отношении некоторых категорий пищевых продуктов, а также изделий первой необходимости. Пониженная ставка распространяется на следующий перечень:

- рыбу, мясо;

- крупы, муку;

- кофе, чай;

- молоко;

- овощи, фрукты;

- коров, овец, кур.

Среди первостепенных товаров можно выделить коляски для передвижения инвалидов, протезы, печатную продукцию в виде книг, журналов и газет. В отношении предоставляемых услуг льготный размер налога используется для гостиниц. Помимо этого налоговые законы Германии освобождают от НДС на 100% услуги страхования, медуслуги, предоставляемые как учреждениями, так и практикующими частными врачами. Из данного списка исключены стоматологические услуги и услуги в области эстетической медицины.

НДС – один из главных источников формирования бюджета Германии

Примечательно, что сейчас налог на добавленную стоимость – один из самых важных источников формирования бюджета Германии. В общей доле поступлений в казну он занимает немногим больше 30%. Компаниям вменено в обязанность ежемесячно производить уплату НДС в бюджет. Вновь образованные предприятия и фирмы на протяжении первых 2-х лет работы предоставляют в контролирующие органы декларации по расчету данного налога каждый месяц. В дальнейшем отчитываться по НДС необходимо по завершении каждого календарного года.

Механизм НДС распространяется на компании невзирая на величину их финансового оборота, действует внутри государства и для операций реализации на импорт. Однако на экспортные отношения указанный вид налога не взимается.

Для расчета НДС 20 процентов в онлайн калькуляторе введите нужную Вам сумму. По умолчанию процентная ставка – 20%, которую можно изменить.

| Сумма без НДС: | 0 ₽ |

|---|---|

| НДС 20 %: | 0 ₽ |

| Сумма с НДС: | 0 ₽ |

Критика НДС в Германии

Последнее реформирование системы налоговых сборов было осуществлено в 2007 г. Разработкой нового налогового законодательства занималось вновь назначенное правительство А. Меркель. Налоговая процентная ставка в 2022 году действует именно на уровне, установленном еще в 2007. Важно отметить, что увеличение ставки до 19% происходило весьма медленными темпами с 1979г.

Эксперты в области налогообложения негативно отзывались о столь высоком налоге. Основным доводом против повышения приводился факт, что в связи с увеличением стоимости некоторых товаров и услуг большая часть налоговой нагрузки была направлена на потребителей с низким и средним уровнем дохода.

Сейчас в германском обществе проходят бурные обсуждения в пользу необходимости пересмотреть список предметов первой необходимости, которые облагаются льготным НДС. К примеру, некоторые политики обращают внимание на то, что важные гигиенические изделия (подгузники, женские прокладки и др.), минеральная вода и др. облагаются ставкой в 19%. При этом сохраняется льготная ставка в 7% на продукты питания класса «люкс» (черепашье мясо, икра, фуа-гра и пр.).

Критикуется и логика распределения начисления налога по некоторым продуктам и их производным. К примеру, с реализации овощей и фруктов (свежих, в виде пюре или джема) уплачивается НДС в 7%, однако с продажи соков из овощей и фруктов придется платить «по полной» (19%).

Активные дискуссии происходят по НДС в отношении деятельности гостиниц. Последние нововведения в нормативно-правовую базу в данной области внесены в начале 2010г. С этого времени гостиничные услуги (пансионаты, отели, гостевые дома) облагаются налогом в размере 7%. Вместе с тем, указанная ставка распространяется исключительно на проживание в гостинице. Питание, платная автомобильная парковка, доступ в интернет, стирка и глажка белья и другие услуги отелей не подпадают под льготный налог. В результате гостиницы обязаны вести бухгалтерский учет по двум направлениям – льготной и основной ставкам.

О размерах НДС в европейских странах

Налоговая процентная ставка в 2019 году в Швейцарии является самой низкой среди европейских государств. Сейчас налог составляет всего 7,7%. Помимо этого, существуют две льготные ставки 2,5% на бо́льшую часть продуктов питания и лекарственных препаратов, 3,8% — для отельного бизнеса. На втором месте по уровню налога располагается Люксембург со ставкой в 17%, на третьем – Мальта — 18%. На Кипре и в Румынии законодательно установлена одинаковая ставка с Германией – она установлена в 19%. В иных налоговые ставки варьируются в пределах от 20% до 27% (Венгрия).

На нашем сайте представлен калькулятор НДС, с помощью которого вы максимально быстро и без каких-либо затруднений сможете самостоятельно выполнить расчет налога на добавленную стоимость.

Добро пожаловать на сайт Федерального министерства иностранных дел

Сейчас в Германии действуют две процентные ставки НДС: главная и сниженная, © picture-alliance/ ZB

С 1 января налог на добавленную стоимость в России вырос c 18 до 20 процентов. Одни эксперты предсказывают неизбежный рост цен, влияние на инфляцию и ограниченный эффект для экономики. Другие считают это повышение безобидным и приводят в пример европейский опыт. А как обстоят дела с НДС в Германии?

Налог на добавленную стоимость – часть нашей повседневной жизни. Ежедневно мы совершаем самые разные покупки, каждая из которых приносит определенный доход в казну государства. Сейчас в Германии действуют две процентные ставки НДС: главная – 19 процентов, и сниженная – 7 процентов от стоимости товаров или услуг. Сниженная ставка НДС применяется на определенные категории продуктов и товаров первой необходимости, в том числе на мясо, рыбу, молоко, овощи, фрукты, муку, крупы, сахар, чай, кофе, книги, газеты, инвалидные коляски, медицинские протезы, а также фермерских животных – коров, овец, кур. Что касается услуг, льготная налоговая ставка действует для отелей, кроме того, некоторые сферы деятельности налоговое законодательство Германии полностью освобождает от уплаты НДС. К ним относятся, например, услуги страховых агентов, медицинских учреждений и частных врачебных практик, за исключением стоматологии и эстетической медицины.

Сложные механизмы и структуры НДС сделали этот налог в Германии одним из важнейших источников дохода для государства. В настоящее время он обеспечивает чуть более 30 процентов всех налоговых поступлений в казну. По закону предприятия обязаны оплачивать налог на добавленную стоимость каждый месяц. Молодые компании должны также предоставлять предварительные НДС-декларации ежемесячно в течение первых двух лет с начала работы. Предприятия отчитываются по НДС в конце каждого года. Это касается и крупных компании, и частных предпринимателей. Четкая схема расчета НДС существует для деятельности внутри страны и операций с импортом. А вот ставка налога при экспорте товаров и услуг в Германии равна нулю. Например, если дизайнерская фирма находится на территории страны и разрабатывает сайт для партнера, который осуществляет свою деятельность в США, она может облагать стоимость предоставляемых ею услуг по нулевой ставке.

История налога в Германии

В 2018 году НДС в Германии отмечал 50-летний юбилей. Однако началась его история еще раньше – в конце Первой мировой войны. Тогда экономика страны испытывала сильнейший упадок. Дефицит бюджета и послевоенные выплаты нанесли серьезный удар по финансовой ситуации. Чтобы хоть как-то пополнить казну, правительство приняло решение ввести налог с оборота, который, по сути, стал первым в стране настоящим налогом такого рода. Его первоначальная ставка была всего 0,5 процента. Со временем она увеличивалась и в 1951 году составляла уже 4 процента. Официально этот налог назывался Allphasen-Brutto-Umsatzsteuer (“многофазный налог с оборота”) и взимался на каждом этапе продаж в рамках различных производственных цепочек. Этот налог был выгоден для крупных компаний, которые сами интегрировали все процессы и платили его только один раз. Однако если продукт проходил несколько предприятий, каждое из них было вынуждено платить этот налог.

Ситуация изменилась в 1968 году, когда государство ввело существующий до сих пор Umsatzsteuer, который также известен как Mehrwertsteuer, – налог с оборота или налог на добавленную стоимость. Основная налоговая ставка составила тогда 10 процентов, льготная – 5. Стоит сказать, что налоговая реформа готовилась около четырнадцати лет, но не все прошло так гладко. Теперь компании и трейдеры стали платить друг другу валовую цену, включая НДС. То есть каждая компания в экономической цепочке стала платить только за добавленную стоимость, которую она создает, например, за дальнейшую обработку. В конечном итоге, оплата налога легла на потребителя, на которого компании стали переносить свои затраты. Многие предприятия сферы услуг и магазины розничной торговли просто увеличили свои цены на те самые 10 процентов и для граждан нововведение стало настоящим шоком. Однако схема включала в себя список товаров и услуг, которые относились к основным потребностям и проходили в системе налогообложения по льготному тарифу. В этот список входили не только продовольственные товары первой необходимости, но и, например, книги, расходы на общественный транспорт, билеты на концерты, в театр, на спортивные соревнования. Этот список действует до сих пор и включает около 50 различных категорий.

Критика налога сегодня

Очередная реформа НДС произошла в Германии в 2007 году. Ее подготовило новое правительство под руководством Ангелы Меркель. Тогда были установлены тарифы НДС, действующие по сей день. Повышение основной ставки до 19 процентов не было резким, налоги росли постепенно, начиная с 1979 года. Можно сказать, что все прошло безболезненно, однако без критики не обошлось. В основном повышение ставок ругали за то, что из-за подорожания некоторых товаров и услуг налоговая нагрузка легла на получателей низких и средних доходов. Эксперты выявили закономерность: чем ниже у покупателя зарплата, тем большую ее часть он тратит на потребление. То есть малоимущие и представители среднего класса отдают государству в виде НДС существенно более крупную долю своих доходов, чем люди с высоким заработком.

Кроме того, в настоящий момент в Германии идет активная дискуссия о пересмотре перечня предметов первой необходимости с налоговыми льготами. Так, например, спикер по вопросам семейной политики фракции ХДС Маркус Вайнберг неоднократно выступал с инициативой снижения налога на такие товары, как детские подгузники и предметы женской гигиены – прокладки и тампоны. “Различные товары женской гигиены относятся к товарам первой необходимости для около 50 процентов населения страны и облагаются при этом налогом, будто это предмет роскоши”, – раскритиковал Вайнберг существующую практику в одном из своих заявлений. Эту инициативу мгновенно поддержали активисты и Интернет-пользователи.

Самое популярное сравнение в немецких СМИ – это регулярная 19-процентная ставка НДС для подгузников, прокладок и минеральной воды и сниженный налог в 7 процентов, например, для таких деликатесов, как икра, фуа-гра и черепашье мясо. Логические расхождения критики видят и в похожих категориях товаров. Почему овощи и фрукты, вне зависимости от страны их произрастания, а также формы – свежие, в виде пюре или варенья, облагаются льготным налогом, а фруктовые и овощные соки – полной налоговой ставкой? Другой пример: молоко и молочные продукты с низким содержанием добавок проходят по льготному тарифу, а соевое молоко и продукты для аллергиков облагаются полным налогом. К реформе НДС призывают многочисленные онлайн-петиции, на государственном уровне ее поддерживает Союз налогоплательщиков Германии (BdSt).

Критике со стороны экспертов и профессионального сообщества подвергается и последнее изменение в законодательстве по НДС в отношении гостиничного дела. С января 2010 года услуги всех отелей, пансионов и гостевых домов стали облагаться льготной налоговой ставкой. Однако это касается лишь непосредственно ночевки. Все остальные услуги – например, завтрак, парковка, доступ в интернет, сауна, стирка белья – оплачиваются по стандартному тарифу. То есть хозяевам отелей приходится вести “двойную бухгалтерию” и рассчитывать сумму налога по двум различным категориям.

Каждый год портал Statista делает обзор данных по уровню НДС в европейских странах. По состоянию на 2018 год самый низкий налог зафиксирован в Швейцарии – всего 7,7 процента. При этом, в стране действуют сразу три различные ставки: наряду с регулярной существует две льготных – 2,5 процента для большинства продуктов питания и медикаментов, а также 3,8 процента – для услуг отелей. Второй самый низкий НДС в Европе – у Люксембурга, он составляет 17 процентов, за ним следует Мальта – 18 процентов. Государства Кипр и Румыния по ставке НДС находятся на одном уровне с Германией – они установили для своих граждан налог в размере 19 процентов. Далее с 20-процентной ставкой идут Болгария, Великобритания, Эстония, Франция, Австрия и Словакия. За ними следуют Нидерланды, Бельгия, Чехия, Испания, Латвия и Литва (21 процент), а также Италия и Словения (22 процента). НДС в 23 процента установлен в Ирландии, Польше и Португалии, в 24 процента – в Греции и Финляндии. В Дании, Хорватии, Швеции и Норвегии ставка НДС держится на отметке в 25 процентов. Самый высокий налог среди европейских стран зафиксирован в Венгрии – 27 процентов. Это в три с половиной раза больше, чем в Швейцарии.

Стоит отметить, что в некоторых странах Европы существует не просто две тарифных ставки НДС – полная и льготная, но и несколько подкатегорий специальных сниженных ставок. Например, во Франции пять вариантов НДС: основная ставка – 20 процентов и три вида льготных – 2,1 процента, 5,5 процента и 10 процентов, действующие на разные категории товаров. Еще одной – повышенной ставкой в размере 33,3процента – облагаются предметы роскоши, например, яхты длиной более 30 метров и с мощностью мотора более 750 кВт. Похожий вид НДС есть и в Италии: с 2012 года правительство страны в целях борьбы с финансовыми трудностями ввело “налог на роскошь” – на определенные виды лодок, автомобилей и частных самолетов. В добавление к основному НДС налог на “люксовые товары” существует и в Нидерландах, к ним так же относятся автомобили повышенной ценовой категории.

Tax Free : система возврата НДС для туристов

Популярная среди туристов практика покупок по системе Tax Free распространена и в Германии. Почти во всех магазинах одежды, обуви и промтоваров оформляют документы для возврата НДС. Это позволяет путешественникам дополнительно экономить 10-15 процентов от стоимости покупок. Право на такие розничные сделки имеют нерезиденты Евросоюза и люди, не имеющие разрешения на жительство в стране сроком больше, чем на три месяца. При этом, минимальная сумма покупок должна составлять 25 евро одним чеком, при покупке продуктов питания – не менее 50 евро. Еще одно важное условие – перевозка покупок в личном багаже, а не почтовая пересылка или передача их через третьих лиц. Исключением в системе Tax Free в Германии являются различные услуги, например, плата за проезд, счета в ресторане, проживание в отеле и прочее, а также любое оборудование для личного транспорта, например, покупка бампера, стекол, топлива, моторного масла и так далее. Также стоит учитывать, что у каждой страны-участницы ЕС своя ставка возврата НДС и собственные ограничения по сумме минимального и максимального возврата.

Три немецкие семейные компании вошли в десятку лидеров с наибольшим оборотом

Германия славится не только огромным количеством компаний среднего и малого бизнеса, но и некоторыми семейными предприятиями. И многие из этих фирм преуспевают не только на внутреннем, но и на мировом рынке.

К 2030 году в Германии ожидается резкий рост зарплат

В ближайшее десятилетие квалифицированных сотрудников в Германии ждет настоящий зарплатный бум.

Профсоюз – это страшная сила

Профсоюзы в Германии – одни из самых мощных в Европе. Они обладают реальной силой, способной не только отстоять интересы трудящихся, но и подчас изменить трудовое законодательство.

Формат “дрогерия”: миллиарды на мелочах

Не золото и не нефть, а зубная паста и туалетная бумага: “дрогерия”, то есть магазин, в котором продаются товары первой необходимости, является в Германии одной из самых успешных бизнес-моделей. Лидер в этой области, торговая сеть dm, в очередной раз побила все рекорды.

Что изменилось по НДС в 2022

С 01.01.2022 года вступит в силу ряд поправок по НДС. Часть изменений коснется отдельных отраслей, другие относятся ко всем налогоплательщикам. Кому из бизнесменов придется перестраивать свою работу и к чему готовиться — расскажем в нашей статье.

Льгота для IT-компаний

По-новому будет применяться льгота по НДС, предусмотренная п.п. 26 п. 2 ст. 149 НК РФ. С нового года не будут облагаться налогом операции по реализации исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр, а также передача прав на использование этих программ и баз данных.

Освобождение не распространяется на передачу прав на использование программ для ЭВМ и баз данных, если эти права состоят в получении возможности:

- распространять рекламу в Интернете или получать доступ к ней;

- размещать в Интернете предложения о приобретении или реализации товаров, работ, услуг и имущественных прав;

- искать информацию о потенциальных покупателях и продавцах или заключать сделки.

То есть, теперь не будет иметь значения по какому договору приобретены программы для ЭВМ: лицензионному или нет. Это означает, что приобретение программ ЭВМ у иностранных организаций всегда будет облагаться НДС .

Т.к. льготы вызвали массу вопросов у представителей отрасли, ФНС пришлось выпустить официальные разъяснения.

Льготами могут воспользоваться только разработчики, чья выручка от производства программного обеспечения составляет более 90%. Не забудьте, что компания должна также входить в реестр отечественного ПО .

Пониженная ставка по НДС

Продлено применение пониженной ставки по НДС в размере 10 % для авиакомпаний при осуществлении внутренних воздушных перевозок.

Нулевая ставка останется для перелетов в Крым, Севастополь и обратно, Калининградскую область, Дальневосточный федеральный округ и обратно, а также тех маршрутов, которые не предусматривают вылетов и посадок в Москве и Московской области.

Переход с ЕНВД на ОСНО

Для лиц, которые перешли с ЕНВД на ОСНО, предусмотрен вычет входящего НДС в случае, если товары, работы, услуги, имущественные права приобретены в период применения ЕНВД или ввезены на территорию РФ, но фактически не использовались до перехода на ОСНО.

ОСНО все же сложная и затратная в налоговом плане система. Малому бизнесу, скорее всего, выгоднее находится на упрощенке. Мы подготовили два полезных материала — дайджест о том, как поступить с расчетами и обязательствами в переходный период, а также чек-лист по смене ЕНВД на УСН .

Освобождение от НДС

Со следующего года, помимо освобождения от НДС реализации долей в уставном (складочном) капитале организаций, не облагается НДС и продажа доли в праве собственности на общее имущество участников договора инвестиционного товарищества.

Льгота для сельхозпроизводителей

До конца 2022 года продлена льгота для сельхозпроизводителей при импорте племенного крупного рогатого скота, племенных свиней, овец, коз, лошадей, птицы и полученного от них семени и эмбрионов. Льгота применяется независимо от того, для каких целей ввезена продукция : для собственного потребления или для перепродажи.

Исчисление НДС при банкротстве

С 1 января 2022 года не будут признавать объектом обложения НДС операции по реализации товаров, работ, услуг, изготовленных и (или) приобретенных (выполненных, оказанных) в процессе осуществления хозяйственной деятельности после признания должников банкротами.

В 2022 году действовал мораторий на подачу кредиторами заявлений на банкротство, Этим правом за 9 месяцев 2022 года воспользовались 708 компаний и 146 ИП.

Мораторий продлен до января 2022 года, как предполагают аналитики, после этого возможен всплеск количества заявлений.

Документооборот системы Tax Free

Документ (чек) для компенсации НДС иностранными гражданами (система Tax Free) можно оформлять в электронной форме. Электронный документооборот утвердит Федеральная таможенная служба. Данные изменения вступят в силу с 01.01.2022 года.

Новые реквизиты счет-фактуры

С 01.07.2022 года вступают поправки, регулирующие систему прослеживаемости импортных товаров . Эта система создается для подтверждение законности оборота товаров в ЕАЭС, предотвращение ввоза на территорию РФ контрафактной продукции, повышение конкурентоспособности отечественных товаров, сокращение серого импорта.

Правительство РФ будет устанавливать перечень товаров, реализация которых попадет под систему прослеживания. Также будет разработан порядок предоставления сведений в налоговую инспекцию.

При реализации прослеживаемых товаров необходимо будет выставлять счета-фактуры, в том числе корректировочные, в электронной форме.

- реализация товаров самозанятым гражданам, а также физлицам для личных, семейных, домашних и иных не связанных с предпринимательской деятельностью нужд;

- реэкспорт;

- реализация и перемещение товаров из РФ на территорию другого государства ЕАЭС.

Для этого в форму счета-фактуры добавят новые реквизиты:

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественная единица измерения товара, которая используется в целях прослеживаемости;

- количество прослеживаемого товара.

При этом отсутствие (неуказание) этих реквизитов в счете-фактуре не повлечет отказа в вычете НДС у покупателя.

Новая форма декларации по НДС

Ее уже нужно будет сдать за 4 квартал 2022 года. В декларацию по НДС внесены следующие изменения:

- заменены штрихкоды,

- с титульного листа удалена строка, в которой ранее отображалась информация о коде ОКВЭД,

- в раздел 1 добавлены строки для сведений о защите и поощрении капиталовложений,

- добавлены новые коды для безвозмездной передачи имущества для борьбы с COVID-19 или участия в исследовании Антарктиды,

- введены коды по операциям реализации услуг в международных аэропортах и услуг по обращению с твердыми коммунальным отходами,

- новые коды для IT-отрасли.

Новые формы реестров таможенных деклараций

Реестры таможенных деклараций предоставляются в налоговые органы для подтверждения права на применение ставки НДС в размере 0% при совершении экспортных отгрузок.

С 01.01.2022 года нужно будет применять новые формы реестра деклараций на товары для экспресс- грузов и реестра таможенных деклараций, утвержденные Приказом ФНС России от 20.08.2022 № ЕД-7-15/593@.

Подробности об изменениях по НДС в следующем году можно послушать на семинаре Контур Школы «НДС — 2022. Актуальные вопросы. Изменения» .

НДС 20% для импортного программного обеспечения

Для организаций, реализующих права на программное обеспечение по лицензионному договору, предусмотрена возможность освобождения от НДС. Но с 1 января 2022 года освобождение от НДС при реализации ПО, не включенного в специальный Реестр, не применяется. Эта мера затронет, прежде всего, зарубежных производителей программного обеспечения.

Как в 2022 году облагается НДС реализация программного обеспечения

В 2022 году Налоговый кодекс предоставляет освобождение от НДС операций по передаче исключительных прав на:

- на изобретения;

- полезные модели;

- промышленные образцы;

- программы для ЭВМ;

- базы данных;

- топологии интегральных микросхем;

- секреты производства (ноу-хау).

Не облагается НДС и использование указанных результатов интеллектуальной деятельности на основании лицензионного договора.

Такую льготу предусматривает действующая в настоящее время редакция подпункта 26 пункта 2 статьи 149 Налогового кодекса РФ.

Кроме того, отдельно предусмотрено освобождение от НДС услуг по передаче прав на использование вышеперечисленных результатов интеллектуальной деятельности, если они по лицензионному договору оказываются иностранной организацией в пользу российской.

В таком случае российская организация налоговым агентом не признается и НДС в таком качестве не уплачивает.

Введение НДС-ставки 20% для иностранного программного обеспечения

Федеральный закон от 31.07.2022 г. № 265-ФЗ в рамках налогового маневра предоставил ряд преференций российским компаниям в сфере ИТ-технологий.

В том числе, была отменена льгота по НДС для иностранного программного обеспечения, не включенного в единый реестр российских программ для электронных вычислительных машин и баз данных.

С 1 января 2022 года освобождение от НДС применяется только:

- при реализации исключительных прав на программы для ЭВМ и базы данных, включенных в единый реестр российских программ для ЭВМ;

- прав на использование ПО для ЭВМ и баз данных, включая обновления к ним, реализуемого, в том числе, путем предоставления удаленного доступа к ним через «Интернет».

Услуги по передаче исключительных прав на ПО для ЭВМ и базы данных, а также прав на использование таких программ и баз данных будут освобождаться от НДС только с момента включения таких программ в специальный Реестр.

На это обратил внимание Минфин в письме от 16.11.2022 № 03-07-08/99545.

Что касается иностранного ПО, не включенного в этот Реестр, то с 1 января 2022 года его реализация или передача прав на использование такого ПО, облагается по ставке НДС 20%.

При этом услуги по передаче прав на использование ПО, облагаются НДС независимо от даты и условий заключения договоров на оказание указанных услуг.

Такой вывод Минфин сделал в письме от 20.11.2022 № 03-07-08/101332.

Какие последствия для российских приобретателей ПО повлечет отмена льготы по НДС

Поскольку с 1 января 2022 освобождение, предусмотренное подпунктом 26 пункта 2 статьи 149 Налогового кодекса, отменено, то, при приобретении иностранного ПО российская организация становится налоговым агентом.

Она обязана исчислять и уплачивать НДС в общеустановленном порядке.

Сумму НДС следует рассчитать по ставке 20/120 (п. 4 ст. 164 Налогового кодекса).

Уплатить налог надо одновременно с перечислением денежных средств иностранной организации (п. 4 ст. 174 Налогового кодекса).

В дальнейшем его можно принять к вычету (письмо Минфина России от 13.04.2016 № 03-07-08/21231).

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Выбор читателей

Семь важных изменений в учете и налогах с 1 октября 2022 года

Чек-лист по новым правилам оформления платежек с 1 октября 2022 года

Работающим пенсионерам прибавляют зарплату

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

НДС: нововведения 2022 года

О значимых налоговых поправках, пониженных ставках и о том, почему налоговые органы могут отказать в вычете

Налог на добавленную стоимость – косвенный налог, который знаком каждому бухгалтеру. Если компания применяет общую систему налогообложения, исчисление НДС и заявление вычета являются ежеквартальными заботами финансовой службы. Посмотрим, что нового в регулировании НДС появится в 2022 г.

Налоговые нововведения

1. С 2022 г. все операции по реализации товаров (работ, услуг), совершенные организациями, признанными банкротами, будут освобождаться от налога. Потому налогоплательщик после признания его банкротом будет обязан единовременно восстановить ранее принятый к вычету в рамках обычной деятельности НДС, связанный с пока не реализованными товарами (работами, услугами) 1 .

2. Перестанут облагаться НДС некоторые операции по реализации передачи на территории РФ:

- исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных, прав на использование таких программ и баз данных. Исключение – случаи, когда эти права состоят в возможности распространять рекламу в интернете, получать доступ к ней, размещать предложения в интернете о покупке или продаже товаров, работ, услуг, имущественных прав, осуществлять поиск информации о потенциальных клиентах, заключать сделки;

- исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности;

- неисключительных прав иностранному лицензиату, при этом место реализации таких услуг не территория России 2 .

3. Будет ограничен круг лиц, которые могут воспользоваться налоговыми преференциями. Это связано с тем, что станут облагаться НДС оказываемые после 1 января 2022 г. услуги по передаче прав на использование иностранного программного обеспечения, не включенного в единый реестр российских программ для ЭВМ и баз данных 3 .

4. Ужесточаются правила налогового администрирования НДС. С 1 июля 2022 г., в случае выявления налоговым органом нарушения установленных контрольных соотношений при заполнении декларации по НДС и неустранения их в 5-дневный срок после получения уведомления налогового органа, такая декларация считается непредставленной, и налогоплательщик может быть привлечен к ответственности, предусмотренной ст. 119 НК РФ.

Также с 1 января возмещение НДС будет возможно только при отсутствии недоимок по всем налогам, включая региональные и местные (ст. 176 НК РФ). Ранее условием возмещения НДС являлось отсутствие недоимок только по федеральным налогам.

С 1 января розничные магазины при продаже товаров иностранным гражданам смогут оформлять чеки для компенсации сумм НДС в электронной форме 4 .

5. С 1 июля 2022 г. в НК РФ вводится механизм прослеживаемости товаров:

- при реализации прослеживаемого товара налогоплательщики обязаны включать в счета-фактуры (в том числе корректировочные), составляемые исключительно в электронной форме, регистрационный номер декларации, номер партии прослеживаемого товара, единицы измерения и количество прослеживаемых товаров;

- налогоплательщики обязаны представлять в налоговый орган отчеты об операциях с прослеживаемыми товарами и документы, содержащие реквизиты прослеживаемости, в случаях и порядке, которые установит Правительство РФ;

- у налоговых органов появилось право на истребование документов при обнаружении противоречий между данными деклараций и сведениями по прослеживаемости товаров 5 .

6. С 2022 г. сокращается перечень операций, облагаемых НДС по ставке 10%. Внутренние воздушные перевозки пассажиров и багажа облагают НДС по ставке 20% 6 . Исключением будут авиаперевозки:

- в Крым, Севастополь и обратно;

- Калининградскую область, Дальневосточный федеральный округ и обратно;

- маршрут которых не предусматривает вылетов и посадок в Москве и Московской области.

Такие перевозки будут по-прежнему облагаться НДС по нулевой ставке.

Ставки НДС

В ст. 164 НК РФ предусмотрены три ставки НДС: 20%, 10% и 0%. Вся сумма НДС поступает в федеральный бюджет в полном объеме.

Применение ставки 0% во многих случаях связано с экспортом товаров, оказанием транспортно-экспедиционных услуг и услуг в сфере международных перевозок (в том числе водным, железнодорожным транспортом), оказанием услуг и выполнением работ во вспомогательных сферах, реализацией драгоценных металлов, припасов, вывезенных с территории РФ, товаров (работ, услуг) и имущественных прав при продаже их FIFA и дочерним организациям, товаров (работ, услуг) и имущественных прав, приобретаемых для организации и проведения XXII Олимпийских зимних игр.

Налогоплательщикам следует различать применение ставки 0% и освобождение от обязанности по уплате налога, поскольку документальное оформление отличается. Совершение ошибки (например, указание в документах «без НДС» вместо «0%») может повлечь возникновение проблем у компании или ее контрагентов.

Ставка 10% применяется при реализации:

- продуктов питания согласно списку, предусмотренному в подп. 1 п. 2 ст. 164 НК РФ;

- товаров для детей;

- периодических печатных изданий, за исключением таких изданий рекламного и эротического характера;

- медицинских товаров отечественного и зарубежного производства;

- услуг по внутренним воздушным перевозкам пассажиров и багажа.

Реализация не перечисленных в п. 1 и 2 ст. 164 НК РФ видов товаров, работ и услуг облагается по ставке 20%.

Причины отказа в вычете: на что обратит внимание инспектор?

Рассматривая НДС, невозможно не упомянуть о вычетах сумм налога, уплаченных контрагентам.

В ст. 171, 172 НК РФ предусмотрены три обязательных условия для вычета по НДС:

- наличие корректно оформленного счета-фактуры;

- принятие к учету приобретенных товаров (работ, услуг);

- использование в облагаемой НДС деятельности приобретенных товаров (работ, услуг).

Но даже при выполнении этих условий налогоплательщики иногда сталкиваются с отказом налоговых органов в предоставлении вычета. Чтобы обезопасить свою организацию, необходимо знать о причинах отказа:

- нарушения, допущенные при оформлении документов (в том числе первичных), или отсутствие документов;

- сомнения инспектора в реальности осуществленных операций;

- нарушение контрагентами требований законодательства, касающихся НДС;

- контрагенты имеют признаки компаний-однодневок.

Рассмотрим эти пункты подробнее.

Недочеты в документах

Часто налоговики настаивают на том, что отсутствие реквизитов или некорректное указание адреса контрагента, неполное наименование товаров препятствуют проверке сделки. Это значит, что в таких случаях налогоплательщики не смогут подтвердить право на вычет по НДС.

Вместе с тем не всегда ошибка мешает проверяющим. Согласно п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии к вычету сумм налога ошибки в счетах-фактурах и корректировочных счетах-фактурах, которые не препятствуют налоговым органам при проведении проверки идентифицировать продавца, покупателя товаров (работ, услуг) и имущественных прав, наименование товаров (работ, услуг) и имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю. Иными словами, если из содержания счета-фактуры можно определить, кто кому и что продает, то при отказе в вычете у налогоплательщика есть шанс оспорить такое решение. Даже ошибка в ИНН продавца не является причиной для отказа 7 .

Дополнительно информацию счета-фактуры можно подтвердить первичными документами, например товарными накладными. При разрешении спора в судебном порядке судьи рассматривают все документы в совокупности.

Если же в счете-фактуре допущены ошибки, которые не позволяют проверяющим установить предмет сделки и участников, то оспорить отказ в вычете будет сложно. А в случае отсутствия этого документа заявлять вычет по НДС бессмысленно 8 .

Таким образом, необходимо проверять все документы, оформленные контрагентами. При обнаружении опечаток и даже несущественных недочетов нужно оперативно их устранить, поскольку даже если документы идеальны, инспектор может отказать в вычете по причине…

Сомнения в реальности совершенной сделки

Налоговые органы нередко приходят к выводу о том, что мелкие недочеты, допущенные при документальном оформлении сделок, являются не случайными опечатками, а следствием того, что фактически сделки не было и участники невнимательно заполняли документы.

Отказывая в вычетах, инспекторы считают, что покупатель мог и должен был знать об использовании для применения налогового вычета документов, не подтверждающих реальные хозяйственные операции. При этом доводы о последующей реализации продукции, приобретенной в оспариваемых сделках, могут быть отклонены судом 9 .

В случае получения подобных претензий налогоплательщику необходимо приводить доказательства реальности совершенной сделки.

Нарушение законодательства контрагентами

По этой причине налоговые органы регулярно отказывают в вычетах налогоплательщикам. И это несмотря на неоднократные разъяснения о том, что налогоплательщик не несет ответственности за недобросовестные действия третьих лиц и законодательство о налогах и сборах не обязывает его осуществлять контрольные функции по уплате НДС контрагентом, так как они относятся к деятельности налогового органа.

При этом в большинстве случаев суды не соглашаются с инспекторами. Одним из последних значимых судебных дел, где рассматривались подобные претензии, стало дело «Звездочки». Верховный Суд РФ изложил важные выводы относительно ситуации, когда права на вычет по НДС лишен налогоплательщик-покупатель, который не преследовал цель уклонения от налогообложения в результате согласованных с иными лицами действий, не знал и не должен был знать о допущенных ими нарушениях, действовал как разумный участник хозяйственного оборота. Суд отметил, что в таком случае лишение права на вычет означало бы применение к налогоплательщику меры имущественной ответственности за неуплату налогов иными лицами, хотя он не имел возможности предотвратить эти нарушения или избежать наступления их последствий 10 .

Можно предположить, что выводы Верховного Суда будут способствовать уменьшению количества отказов в вычетах и споров в связи с переносом на налогоплательщиков ответственности за нарушения их контрагентов.

Контрагент имеет признаки компании-однодневки

Как указала ФНС России 11 , под фирмой-однодневкой понимается юридическое лицо, которое не обладает фактической самостоятельностью, создано без цели ведения предпринимательской деятельности, обычно не представляет налоговую отчетность, зарегистрировано по адресу массовой регистрации и т.д.

Суть схемы с участием фирм-однодневок сводится к искусственному включению их в цепочку хозяйственных связей. Незаконная цель достигается в результате согласованных противоправных действий налогоплательщика и подконтрольной ему фирмы-однодневки.

Вместе с тем налоговые органы отказывают в вычете и тем налогоплательщикам, которые не используют подобные схемы для незаконной минимизации налогов. Избежать этого помогут следующие шаги:

- проявляйте должную осмотрительность (проверяйте контрагентов: документы, их деловую репутацию, наличие возможности выполнить обязательства, наличие персонала, мощностей для хранения и т.д.);

- храните электронную переписку с контрагентами;

- оформляйте первичные документы согласно установленным правилам, чтобы было возможно проследить движение товара от продавца до покупателя, заявляющего вычет (включая посредников и транспортные компании);

- если товары приобретаются у перепродавцов, обязательно запросите техническую документацию (сертификаты на товар при наличии, инструкции, копии таможенных деклараций, если товар импортный, и т.д.).

1 Федеральный закон от 15 октября 2022 г. № 320-ФЗ.

2 Федеральный закон от 31 июля 2022 г. № 265-ФЗ.

3 Федеральный закон от 31 июля 2022 г. № 265-ФЗ; письма Минфина от 9 сентября 2022 г. № 03-07-14/79116; от 20 ноября 2022 г. № 03-07-08/101332.

4 Федеральный закон от 20 июля 2022 г. № 220-ФЗ.

5 Федеральный закон от 9 ноября 2022 г. № 371-ФЗ.

6 Федеральный закон от 6 апреля 2015 г. № 83-ФЗ.

7 Постановления ФАС Уральского округа от 29 апреля 2014 г. № Ф09-1691/14 по делу № А60-25894/2013; АС Центрального округа от 27 мая 2019 г. № Ф10-1436/2019 по делу № А62-2031/2018.

8 Постановление АС Дальневосточного округа от 31 мая 2018 г. № Ф03-1719/2018 по делу № А51-14757/2017.

9 Постановление АС Уральского округа от 6 марта 2017 г. № Ф09-12453/16 по делу № А60-35706/2016.

10 Определение ВС РФ от 14 мая 2022 г. № 307-ЭС19-27597.

11 Письмо ФНС России от 24 июля 2015 г. № ЕД-4-2/13005@.