Все о налогообложении на Кипре

Состоятельные бизнесмены при выборе зарубежной налоговой системы обращают внимание на четыре вида отчислений: налог на прибыль юрлица, на доход физлица, на недвижимость и обязательные местные сборы. В этом плане на Кипре предлагают одну из самых лояльных систем налогообложения в Евросоюзе.

Основы налогообложения

Налоговым резидентом Кипра считается физическое лицо, которое выполняет условия любого из двух правил: 183 или 60 дней.

Правило 183 дней означает, что вы находитесь на территории республики Кипр более 183 дней в календарном году, например, с 1 января по 1 июня и с 1 сентября по 1 декабря.

Правило 60 дней предусматривает выполнение пяти условий:

- Физическое лицо не проживает за пределами Кипра более 183 дней в году.

- Не является налоговым резидентом другого государства.

- Проживает на Кипре не менее 60 дней в году.

- Работает на Кипре по найму и/или занимает руководящую должность в компании – налоговом резиденте Кипра.

- Является собственником жилой недвижимости на Кипре.

Чтобы юридическое лицо стало налоговым резидентом островной республики, оно должно контролироваться на территории Кипра.

Физическое лицо, являющееся налоговым резидентом республики Кипр, платит налог на доходы, полученные из источников в республике и за ее пределами. Если человек не является налоговым резидентом Кипра, он платит налоги только с внутренних доходов.

На Кипре различаются понятия домицильного и недомицильного резидентства. Инвестор, получивший кипрский паспорт по программе гражданства за инвестиции, становится недомицильным резидентом: он не родился на Кипре и не проживает здесь более 17 из последних 20 лет. Подробнее о программе можно узнать здесь.

Подоходный налог с физических лиц

Первые 19 500 евро годового дохода физлица на Кипре налогом не облагаются. Далее применяется прогрессивная шкала:

| Доход, евро | Ставка, % |

|---|---|

| 19 501–28 000 | 20 |

| 28 001–36 300 | 25 |

| 36 301–60 000 | 30 |

| Более 60 000 | 35 |

Особый налоговый режим предусмотрен на Кипре для пенсионных выплат. Пенсионер, который получает на Кипре российскую пенсию, платит 5 % от ее суммы. Но при условии, что она превышает 3 420 евро. Если вдова получает пенсию по потере кормильца более 19 500 евро, ставка здесь фиксированная – 20 %. Впрочем, эти категории налогоплательщиков имеют право выбрать и обычный налоговый режим.

Для физических лиц при уплате налогов с доходов предусмотрены вычеты. Подробнее о них читайте в статье о налогообложении физических лиц.

Подоходный налог с юридических лиц

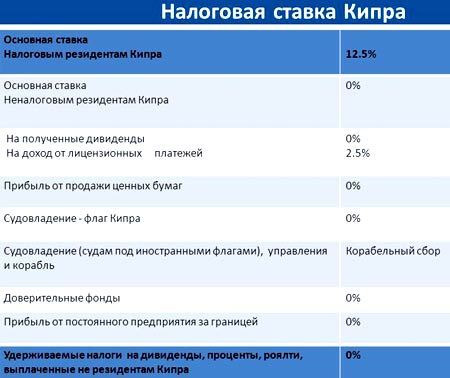

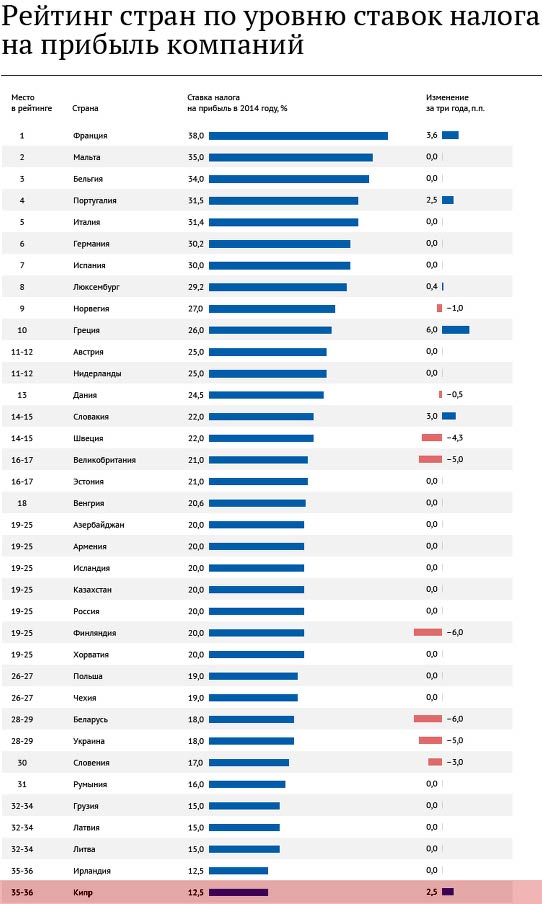

Подоходный налог для юридических лиц на Кипре – самый низкий в Евросоюзе. Его ставка составляет всего 12,5 %.

Также юридическое лицо освобождается от корпоративного налога, если получает следующие виды дохода:

- дивиденды;

- доходы от курсовых разниц;

- операции с ценными бумагами;

- прибыль от зарубежного филиала кипрской компании;

- рента со зданий, представляющих историческую ценность.

Кроме того, почти вся сумма дохода вычитается из налога при реструктуризации компании. А ставка налога для компаний, производящих аудиовизуальную продукцию, на 50 % меньше.

Как определяется налоговая база для вычета налога, читайте в материале о налогообложении юридических лиц на Кипре.

Прибыль от судоходной деятельности

Один из самых развитых секторов кипрской экономики приносит инвесторам солидные доходы. Торговый флот Кипра входит в двадцатку крупнейших в мире. При этом судоходная деятельность на Кипре не облагается налогом, что делает инвестиции в эту отрасль особо привлекательными.

Специальный вклад в оборону

Налог на оборону (Special Tax Contribution for Defence Purposes) состоит из трех частей:

- налога с дивидендов, полученных на Кипре и за рубежом;

- с процентного дохода, полученного на Кипре и за рубежом;

- с прироста капитала от продажи ценных бумаг и корпоративных прав.

Недомицильный налоговый резидент от уплаты налога на оборону освобождается.

Налог на прирост капитала

Этот налог взимается по ставке 20 % со следующих видов прироста капитала:

- от продажи недвижимости, находящейся на Кипре;

- от продажи акций компаний-собственников кипрской недвижимости, ценные бумаги которых не котируются на бирже;

- акции компаний, которые косвенным образом владеют кипрской недвижимостью и получают не менее 50 % от рыночной стоимости объектов.

При расчете налога на прирост капитала из прибыли вычитают:

- себестоимость или рыночную цену недвижимости по состоянию на 1 января 1980 года с учетом инфляции;

- расходы, связанные с получением прибыли, например сборы за перерегистрацию права собственности, юридические расходы и прочее.

Налог на прирост капитала не платят:

- при передаче акций или недвижимости по наследству;

- при дарении между родственниками (до третьей степени родства);

- при передаче дара компании, акционеры которой являются членами семьи дарителя и продолжают оставаться членами семьи в течение пяти лет с момента дарения;

- при дарении акций или недвижимости акционерам семейной компании, если подаренное имущество также было получено компанией в результате дарения. Имущество должно находиться в собственности получателя на протяжении не менее 3 лет с момента дарения;

- с пожертвований в пользу благотворительной организации, муниципалитета или политической партии;

- при обмене или продаже сельскохозяйственных земель;

- при обмене недвижимого имущества, если стоимость объектов равнозначна;

- с прибыли от продажи акций, котирующихся на бирже;

- с прибыли от отчуждения имущества или акций в процессе реорганизации;

- при передаче недвижимого имущества без вести пропавшего лица, если в отношении такого имущества действует режим управления наследственным имуществом;

- при передаче недвижимости между супругами в случае расторжения брака по решению суда.

Физические лицо имеет право на пожизненные вычеты из прибыли:

- от продажи квартиры или дома (основного места проживания) – 85 430 евро;

- от продажи сельскохозяйственных земель – 25 629 евро;

- от продажи прочего имущества (автомобиль, украшения, бытовая техника и т. д.) – 17 086 евро.

Налог на недвижимое имущество на Кипре отменен с 1 января 2017 года.

Налог на добавленную стоимость

Налог на добавленную стоимость (VAT) на острове уплачивается со следующих операций:

- Реализация услуг и товаров на территории Кипра;

- Покупка товаров в Евросоюзе;

- Импорт товаров из стран, не входящих в ЕС.

Налог предусматривает следующие ставки:

- стандартная – 19 %;

- пониженная – 9 % и 5 %;

- нулевая.

О том, какая ставка используется в каких случаях, читайте здесь.

Социальное страхование и другие взносы

Взносы рассчитывают от общей суммы вознаграждения работников, к которой применяют следующие ставки:

| Работодатель, % | Работник, % | Самозанятые лица, % | |

|---|---|---|---|

| Фонд социального страхования | 8,3 | 8,3 | 15,6 |

| Фонд безработицы | 1,2 | – | – |

| Фонд производственного обучения | 0,5 | – | – |

| Фонд социального единства | 2,0 | – | – |

Указанные ставки применяют к максимальной зарплате:

| Периодичность вознаграждения | В месяц | В неделю | В год |

|---|---|---|---|

| Еженедельно | 1051 | – | 54652 |

| Ежемесячно | – | 4554 | 54648 |

Для взносов на медстраховку применяются следующие ставки:

| Плательщик | Ставка, % |

|---|---|

| Работодатель (от заработной платы сотрудника) | 2,90 |

| ИП (от суммы доходов) | 4,0 |

| Пенсионер (от пенсии) | 2,65 |

| Должностное лицо (от суммы заработной платы) | 2,65 |

| Сотрудник (от суммы своей заработной платы) | 2,65 |

Комиссия при продаже недвижимого имущества

Эта пошлина рассчитывается на основе рыночной стоимости недвижимости по ставкам:

- До 85 000 евро – 3 %;

- От 85 000 до 170 000 евро – 5 %;

- 170 000 евро и более – 8 %.

Если недвижимость дарят друг другу близкие родственники, к стоимости объекта применяется ставка 0,1 %.

Трансфертный сбор не применяется в следующих случаях:

- передача объекта при реорганизации и реструктуризации компании;

- ликвидация юрлица, его банкротство, переход залоговой недвижимости;

- сделка по НДС.

Гербовый сбор

Такой комиссией облагаются операции и сделки с документами на территории Кипра:

- гарантийные письма – 4 евро;

- аккредитивы – 2 евро;

- таможенные документы – 18/35 евро;

- транспортные накладные – 4 евро;

- переводные вексели – 1 евро;

- документы об уплате фрахта – 18 евро;

- генеральная доверенность – 6 евро;

- специальная доверенность – 2 евро;

- заверенные копии договоров и документов – 2 евро;

- завещания – 18 евро;

- документы по управлению недвижимостью – 9 евро;

- договоры с указанной суммой вознаграждения:

- от 5 001 до 170 000 евро – 0,15 %;

- более 170 000 евро – 0,2 %.

- договоры без указания суммы вознаграждения – 35 евро;

- свидетельство о налоговом резидентстве – 80 евро.

Гербовый сбор не взимается с документов сделок по реорганизации компаний или реструктуризации кредитов.

Налоговый календарь

Для того, чтобы вовремя уплачивать все налоги, используйте эту таблицу.

| Дата | Что нужно сделать налогоплательщику | Форма |

|---|---|---|

| 31 января | Подать декларацию по условному распределению дивидендов. | TD623 |

| 28 февраля | Подать декларацию на налог по тоннажной системе для фрахтователей, менеджеров и владельцев судов с иностранным флагом. | MSTT2 A/B/C13 |

| 31 марта | Подать декларацию по налогу на прибыль. | TD4 |

| 31 марта | Подать налоговую декларацию, сдать аудированную финансовую отчетность. | TD1 |

| 30 июня | Заплатить налоги за предыдущий налоговый период физическим лицам, которые не ведут финансовую отчетность, подлежащую обязательному аудиту, но обязаны выписывать счета, чеки и т. д. | – |

| 31 июля | Подать предварительную налоговую декларацию за текущий год. | TD6 |

| 31 июля | Физическим лицам подать декларацию по подоходному налогу (в электронной форме). | TD1 |

| 31 июля | Подать налоговую декларацию работодателям (в электронной форме). | TD7 |

| 31 июля | Внести первый платеж на основании предварительной налоговой декларации. | – |

| 1 августа | Оплатить сумму налога на прибыль за предыдущий период. | TD158 |

| 30 сентября | Подать налоговую декларацию физическим лицам, которые не ведут финансовую отчетность, подлежащую обязательному аудиту, но обязаны выписывать счета, чеки и т. д. | – |

| 31 декабря | Подать пересмотренную предварительную налоговую декларацию за текущий год (в случае необходимости). | TD1 |

| 31 декабря | Внести второй налоговый взнос на основе предварительной налоговой декларации. | TD6 |

| В конце следующего месяца | Заплатить налог, удержанный работодателем с вознаграждения работникам. | TD601 |

| В конце следующего месяца | Заплатить взносы на медицинское страхование с дохода в виде дивидендов, процентов и дохода от аренды. | TD601 |

| В конце следующего месяца | Заплатить взносы в фонд социального страхования и обязательных взносов на медицинское страхование, удержанных работодателем с вознаграждения работникам. | Y.K.A. 2-002 |

| В течение 30 дней | Заплатить налог на прирост капитала. | – |

Заключение

На Кипре гибкая налоговая система, но это не отменяет штрафов за нарушения законодательства. В частности, за несвоевременное предоставление налоговой декларации грозит штраф – 17 евро за каждый день просрочки. Если плательщика поймали на сокрытии объекта налогообложения, то ему придется заплатить налог в троекратном размере и еще 3 417 евро.

Кипр – территория налоговых выгод

2022 год обещает киприотам и гражданам других государств, зарегистрировавшим свои предприятия на территории Кипра, хорошие перспективы в плане налогообложения. Налоги на современном Кипре дают массу выгод и выдерживают любую конкуренцию.

Жить на Кипре хорошо, владеть бизнесом на его территории ещё лучше. Необременительная налоговая система ежегодно привлекает в страну дельцов не только из стран Европейского Союза, но и из представителей бывшего Союза, желающих, чтобы прибыль их предприятий не облагалась неоправданно огромными процентами.

Здание кипрского банка

Кипр – выгоды налогоплательщиков

Как и во всех странах мира, экономика Кипра пошатнулась под ударами кризиса и до сих пор не оправилась от потрясения. Но это не мешает стране входить в число самых перспективных для бизнеса европейских государств. Зарегистрировав свою компанию на территории Республики Кипр, вы наделяете её статусом полноправного европейского предприятия, налоговое планирование в котором окажется куда как менее обременительным, чем в прочих сопредельных государствах.

Налогообложение резидентов

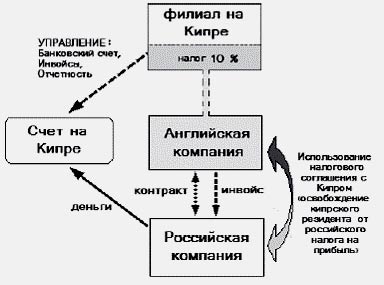

Согласно законам Кипра, в стране могут регистрироваться как резидентские, так и нерезидентские предприятия. Разница в том, что нерезиденты имеют право не платить налоги за бизнес, осуществляемый за границами Кипра. В их отношении не действует отказ от двойного налогообложения.

Для того, чтобы компания стала резидентом, необходимо, чтобы в состав её совета директоров входил резидент Республики Кипр. Тогда у предприятия будет номер VAT, который наделяет его правом сотрудничества с компаниями Евросоюза.

Резидент Кипра по закону страны – это физическое лицо, находящееся в государстве больше 183 дней в году. Если осуществляется регистрация предприятия на территории Кипра, согласно действующему законодательству государства, фирма будет изначально облагаться сбором от корпоративной прибыли.

Если учредитель предприятия резидент государства и физическое лицо, то осуществляется обложение сбором на государственную оборону.

Налоги для резидентов Кипра

Он не будет взиматься тогда, когда прибыль распределяется между учредителями, не являющимися резидентами или корпоративными учредителями. Сбор на дивиденды взиматься тоже не будет.

Основные налоги Республики Кипр

По состоянию на 2022 год для юридических и физических лиц действует девять основных типов налогов. Это:

- на прибыль;

- от прироста капитала;

- корпоративный на прибыль;

- на недвижимое имущество;

- НДС;

- взимание процентов в соц. фонды;

- на оборону;

- на уставной капитал;

- гербовый сбор.

Как и всё на Кипре, каждый налог имеет свои специфические особенности, с которыми нелишним будет ознакомиться, если есть экономический интерес в отношении государства.

Особенности кипрского налога на прибыль

В Республике Кипр налог на прибыль взимается с физических лиц. Объектами подоходного налогообложения являются следующие доходы:

- для резидентов общий доход, полученный и на острове, и за его пределами;

- для нерезидентов под налог на прибыль попадают только те доходные средства, которые были получены на Кипре.

Ставка подоходного налога зависит от величины суммы. Если доход не превышает сумму 19 500 евро, она будет равняться нулю. Двадцать процентов взимается с тех, чей доход не выше 28 000 евро. Те, кто превысил 20% ставку, но не зашёл за границу 36 300 евро, должны будут отчислять 25%. Предельной ставкой по данной категории является 30%.

Если налогоплательщик получает пенсию за пределами Кипра, с её суммы по налогу на прибыль снимается 5%. Пенсионной суммой, не облагаемой налогом, является 3420 €. Налогоплательщик вправе внести и её в свой доход, подлежащий налогообложению.

Налоги на прибыль кипрской компании

Это позволит ему пользоваться некоторыми льготами. Не попадают под подоходный налог выплаты по мед. страховкам, пособия по смерти, дивиденды и т. п.

Что представляет собой кипрский налог от прироста капитала

Налог от прироста капитала в 2022 году остался без изменений. Он предусмотрен только для недвижимости, расположенной на территории Республики Кипр. Облагается налогом только разница от реализации недвижимого имущества и стоимости объекта с учётом инфляции. Также под данный вид налогообложения попадают капитальные вложения в недвижимость. С налогоплательщиков взимается 20 %.

Закон освобождает от налогообложения в следующих случаях:

- когда семьи учредителей дарят недвижимость предприятиям;

- при обмене равноценными объектами недвижимости;

- прибыль, полученная в результате смены собственника недвижимости по причине реорганизации предприятия;

Принцип организации офшорной схемы с использованием Кипрской компании

Корпоративный налог на прибыль

Корпоративный налог на прибыль является самым низким в Европейском союзе. Он составляет всего 12,5%. Для компаний-резидентов он налагается на общий доход. Что касается нерезидентов, они отчисляют процент только из дохода, получаемого на территории Республики.

Проценты налагаются на разницу между доходами и расходами на получение доходов.

В данной категории также имеются виды доходов, освобождённые от налогообложения. К ним относятся прибыли от продажи ценных бумаг, дивиденды и т. д.

Облагаемое налогом недвижимое имущество

Налог на недвижимость на Кипре остался прежним. Выплачивают его раз в году. Исчисляется он исходя из стоимости недвижимого имущества. Если она ниже 170860,14 евро, проценты не взимаются.

Владельцам, имущество которых оценено выше указанной суммы, приходится ежегодно отчислять в казну от 0,25% до 0,40%. Ставка зависит от суммы оценки.

Особенности кипрского налога на добавленную стоимость

В 2022 году налоги на Кипре не претерпели заметных изменений. Это относится и к НДС, который равен 19%. Подлежат данному виду налогообложения только предприятия с оборотом, превышающим 15 600 евро. Причём управление фирмы должно самостоятельно осуществить регистрацию.

Работа через компанию зарегистрированную на Кипре

Помимо 19% с различных видов услуг и товаров могут взиматься другие ставки. Ресторанный бизнес платит НДС всего 8%, за аренду платить не нужно, удобрения, книги и многие другие товары облагаются всего 5%.

Налоги, взимаемые с зарплат

Данный вид налогообложения обязателен для всех работающих граждан за исключением:

- компаний владельцев мореходными судами;

- фирм, занимающихся управлением морскими судами;

- международных предприятий;

- предприятий, штат которых состоит из граждан других государств.

Проценты по данному виду налога начисляются на заработную плату работающих и зависят от их статуса. Для обычных работников и работодателей он составляет 6,8%, для самозанятых лиц – 12,6%.

Налог на оборону

Налог на оборону распространяется исключительно на резидентов Кипра и взимается с процентов, дивидендов, а также платы за аренду.

Ставки могут быть различными в зависимости от того, к какому виду относятся доходы. На оборону с дивидендов начисляется 15%. Для процентов ставка снижается до 10%.

Некоторые виды доходов по закону Республики Кипр освобождаются от налогов на оборону. Так, не будут взиматься проценты на оборону с дивидендов, полученных от других предприятий резидентов Республики. Не облагаются данным видом налога и дивиденды с прибылей от использования судов под кипрским флагом.

Налогооблагаемый уставной капитал кипрских компаний

С уставного капитала взимается 0,6 %. Взимается он единожды при регистрации предприятия вместе со сборами за регистрацию, а также когда производится увеличение уставного капитала.

Налоговый сбор для киприотов

Налогообложение на Кипре включает также и такое понятие, как гербовый сбор. Его ставки в 2016 году остались на уровне предыдущих лет.

Предприятия, в статусе которых числится «международное», гербовый налог не платят. Объектами для данного налога служат документы юридического характера, оформляемые при покупке регистрации и т. д.

Объем сбора зависит от суммы контракта, и может быть от 0,15% до 17%. Что касается оформления доверенностей, завещаний и прочих документов, с налогоплательщиков взимается фиксированная ставка, зависящая исключительно от вида документа.

Компании с особыми налоговыми требованиями

Как и в прошлые годы, в 2016 к некоторым компаниям применяется особый подход в плане обложения подоходным и прочими налогами. По специальным схемам налоги на Кипре в 2016 году платят:

- фирмы с интеллектуальной собственностью;

- судоходные предприятия;

- страховые компании;

- фирмы, зарабатывающие на шоу-бизнесе и прочей подобной деятельности;

- предприятия, получающие роялти от демонстрации кинокартин;

- предприятия, владеющие судами;

- Международные Фонды Коллективного Инвестирования.

К примеру, владение или управление судами в пределах Республики даёт массу перспектив в плане налогообложения. Нерезиденты не платят подоходный налог с зарплат судовых команд. Нет никаких ограничений на валютный контроль, также отсутствует гербовый сбор на документацию по ипотеке.

Налогообложение на Кипре имеет массу нюансов, но это не мешает стране входить в число самых перспективных в плане бизнеса стран Европейского Союза.

Невысокий подоходный налог, совершенно не отягощающий кошелёк предприятия НДС и прочие сборы направлены на то, чтобы люди, решившие открыть своё дело, могли рассчитывать на успех, частичка которого, в виде налоговых сборов, достанется государству и будет направлена на его развитие. Поэтому многие хотят зарегистрировать фирму и открыть бизнес на Кипре.

Республика Кипр является одним из немногих примеров предельно лояльного отношения государственных властей к вопросу налогообложения. Он ещё раз показал всему миру, что высокие налоги не единственный путь к процветанию страны. Правильная экономическая политика – это не повышение налогов, а меры, предпринимаемые для успешного развития всех сегментов бизнеса.

Кипр согласился на условия России и увеличил налог на дивиденды и проценты до 15%

Лента новостей

- 14:20Мать арестованного основателя Group-IB обратилась к Путину

- 14:52 СК возбудил еще четыре дела по фактам пыток в тюремной больнице в Саратовской области

- 13:49 Матвиенко исключила введение локдауна в России

- 13:22 Нобелевская премия по химии присуждена ученым Листу и Макмиллану

- 12:52 В Москве побит рекорд атмосферного давления

- 12:48 Сбивший брата известной спортсменки водитель получил три года колонии-поселения

- 12:21 Владимир Машков отказался от мандата депутата Госдумы

- 12:18 Александра Шестуна этапировали в колонию

- 11:51 В России зафиксирован антирекорд смертности от COVID-19

- 11:41 Экс-замминистра просвещения Ракова нашлась в Москве

- 11:20 Известный российский аудитор объявлена в розыск по делу о мошенничестве

- 10:52 Касперская призвала не сдавать биометрические данные из-за рисков утечек

- 10:21 Всемирный банк улучшил прогноз по росту ВВП России в этом году

- 09:50 Цена на газ в Европе обновила исторический максимум

- 09:25 Глава Facebook ответил на обвинения бывшей сотрудницы компании

- 08:56 В Приморье задержаны вымогатели денег у водителей фур за проезд к пунктам пропуска с КНР

- 08:26 Президент Сербии объяснил причины энергетического кризиса в Европе

- 07:54 ВОЗ объявила о снижении заболеваемости COVID-19 в мире за неделю

- 07:22 Посольство РФ считает голословными обвинения США по делу Навального

- 03:59 Пять стран ЕС предложили расследовать причины рекордного скачка цен на газ

- 03:08 Американский космический аппарат намеренно врежется в астероид

- 02:33 ЦБ очень вероятно повысит прогноз по инфляции на 2022 год

- 01:45 МЧС включит сирены для проверки систем оповещения во всех регионах России

- 00:59 Bloomberg: глобальный энергетический кризис станет первым из многих

- 00:11 США и еще 44 страны передали России вопросы по делу Навального

- вчера, 23:39 Посольство России выясняет судьбу задержанных во Франции моряков

- вчера, 23:10 Задорнов предложил не платить детские пособия богатым семьям

- вчера, 22:55 «Комсомольская правда» закроет свое представительство в Минске

- вчера, 22:39 NYT сообщила о провале американской разведки в России, КНР, Иране и Пакистане

- вчера, 22:20 В МИД прокомментировали призыв сенаторов США об отношениях с Россией

- вчера, 21:49 Глава саратовского УФСИН подал в отставку после сообщений о пытках

- вчера, 21:35 В Молдавии задержан генпрокурор

- вчера, 21:19 Центробанки более 100 стран хотят ввести цифровые валюты

- вчера, 20:49 В Москве задержан мужчина, пытавшийся помочь другу сбежать от полиции

- вчера, 20:19 В Instagram и Facebook снова произошел сбой

- вчера, 19:49 Цукерберг вернул треть потерянного во время сбоя в Facebook капитала

- вчера, 19:20 Прокуратура потребовала запретить «Мужское государство»

- вчера, 18:52 Спасенная с затонувшего в Белом море судна умерла в скорой

- вчера, 18:21 Facebook в России грозит штраф в размере до 10% от годовой выручки

- вчера, 17:49 Путин назвал «истерикой и неразберихой» ситуацию на энергорынке ЕС

- вчера, 17:20 Экс-глава МВД Коми получил 9 лет колонии за взятку и отмывание денег

- вчера, 16:50 Умер режиссер фильма «Бумбараш» Николай Рашеев

- вчера, 16:32 В Москве внедрят экспресс-тестирование на COVID-19 в школах

- вчера, 16:12 Голикова сообщила о 42,2 млн привитых от COVID-19 в России

- вчера, 15:54 Рогозин объяснил сбой стыковки «Союза МС-19» с МКС

- вчера, 15:24 «Союз МС-19» с киноэкипажем пристыковался к МКС

- вчера, 14:55 Погиб зампред правительства Ивановской области Сергей Коробкин

- вчера, 14:40 Суд сократил срок запрета на пребывание в России комика Мирзализаде

- вчера, 14:35 Генпрокуратура проверяет сообщения о пытках в больнице ФСИН Саратовской области

- вчера, 14:07 Экс-мэр Владивостока Гуменюк арестован на два месяца

- вчера, 13:39 Агент Николича подтвердил его уход с поста наставника «Локомотива»

Все новости »

В российском Минфине сообщили, что соглашение с Кипром вступит в силу с 2022 года. Придет ли российский бизнес в отечественные офшоры?

Фото: Валерий Шарифулин/ТАСС –>

Фото: Валерий Шарифулин/ТАСС –>

Кипр согласился на условия РФ по увеличению налога на дивиденды и проценты до 15%, говорится в сообщении российского Минфина. Другими словами, повышается налог на выводимые из нашей страны доходы.

Соглашение вступит в силу с 2022 года. «Кипрская делегация полностью согласилась с условиями российской стороны. Мы парафировали проект протокола, который должен быть подписан в сентябре 2022 года», — заявил глава делегации РФ на переговорах, вице-премьер Алексей Оверчук.

По словам замглавы Минфина Алексея Сазанова, дополнительные поступления в бюджет России от повышения Кипром налога на дивиденды составят 130-150 млрд рублей.

Впрочем, как считает партнер Paragon Advice Group Александр Захаров, российский бюджет вряд ли получит такие дополнительные доходы.

— Во-первых, это физически невозможно, потому что пандемия и коронавирус все эти мероприятия сожрет. И второе — налог у источника на дивиденды 15% платят практически все заинтересованные лица, которые не хотят судиться с налоговой, с 2015 года. По факту, наверное, цифры более чем оптимистично заявлены. Если говорить о процентном доходе, безусловно, он увеличивается, но увеличивается для так называемых неквалифицированных лиц, получателей подобного дохода. Поэтому я думаю, что здесь о больших барышах говорить не приходится, нужно быть поближе к реальности. Но в любом случае подобные мероприятия выглядят косметическими, с учетом того, что это нужно было делать 10-20 лет назад, когда капитал, который уже был реинвестирован или санкционно выбыл уже в России, покинул счета иностранных банков.

— Почему был Кипр?

— Так исторически сложилось. С 1982 года первое соглашение с СССР позволяло вывозить под 0% любые доходы на Кипр и дальше. Это использовалось очень многими предприятиями, компаниями социалистической формы собственности, прежде всего, конечно, Госбанком СССР и его дочерними банковскими структурами. Потом в процессе правопреемственности, с 1998 года Россия заключила более удобное соглашение. До 1998 года весь бизнес по налоговому международному планированию состоял в том, чтобы продать компанию и выгнать деньги с территории России.

— Если есть еще время куда-то уйти, то куда?

— Я не вижу вообще необходимости уходить куда-то с Кипра, потому что Кипр — самый лучший, самый стабильный и предсказуемый с точки зрения инфраструктуры и тех правовых и налоговых решений, которые предлагают. Поэтому я думаю, что уходить никуда не стоит. Если говорить об извлечении доходов иностранных источников физическими лицами, то кипрские контролируемые иностранные компании для россиян остаются самыми привлекательными как с точки зрения содержания, так и с точки зрения английского права и предсказуемой практики применения.

О том, придет ли российский бизнес в отечественные офшоры, рассуждает председатель Наблюдательного совета Московской биржи Олег Вьюгин.

— Таких белых офшоров, в которых можно сэкономить на дивидендных платежах и процентах, уже не остается. Вряд ли в Российскую Федерацию — может быть, за редким исключением, — потому что все-таки в этих офшорах, цивилизованных, надо сказать, вопрос не только в налогах, а в том, что это устоявшаяся юрисдикция, меньшие инвестиционные риски и так далее. Вряд ли российские компании побегут обратно в Россию, в эти спецзоны, чтобы сэкономить 7-8% на налоги на дивиденды. Не похоже.

— По подсчетам Минфина, доходы составят 130-150 млрд рублей ежегодно от повышения налога на дивиденды для Кипра. Будет ли это так?

— Если Минфин скажет, что это чисто арифметический счет, то есть они берут просто сумму дивидендов, которые переводятся ежегодно в эти офшорные юрисдикции, о которых мы говорим, применяют ставку в 15% и получают эту сумму. Если так, то так. Просто я сам не считал, если так считают, то это так.

В ближайший месяц российский Минфин намерен завершить переговоры по налоговому соглашению с Люксембургом и Мальтой. Четвертой страной, которой Россия предложила пересмотреть налоговое соглашение, являются Нидерланды.

В начале августа российская сторона сообщала о начале процедуры денонсации соглашения об избежании двойного налогообложения с Кипром. Инициативу предложил президент Владимир Путин во время одного из своих обращений. Тогда он говорил, что применение к выплачиваемым за рубеж дивидендам и процентам по кредитам стандартных российских ставок (15% и 20% соответственно) было бы более справедливым.

Кипр: справочник по налогообложению 2022

В 2022 году немало иностранных бизнесменов столкнулись с новшествами – Кипр пересмотрел налоговое Соглашение с Россией. Основным нововведением стало повышение ставки на дивиденды, выплачиваемые российским бенефициарам, до 15% (ранее цифра варьировалась в пределах 5-10%). Новое положение СИДН Кипр-РФ начнет действовать с 1 января 2022 г. Означает ли это, что Кипр потерял свою налоговую привлекательность для российского инвестора? Учитывая, что процент по процентному доходу от ИС (роялти) остался нулевым, а компании, направляющие дивиденды в Россию, представлены в небольшом количестве, Кипр остается достаточно популярной юрисдикцией для регистрации компаний и представительств.

Попробуем детально разобраться, как должны платить налоги иностранные компании Кипра в 2022 году, и какие последствия российскому бизнесу принесло измененное Соглашение об избежании двойного налогообложения с РФ.

Реальные последствия налоговых изменений согласно переработанному СИДН

«У страха глаза велики», – гласит народная пословица, применимая к первой волне паники. Кипр – республика, львиную долю экономики которой составляет именно оффшорная индустрия. Поэтому местные власти практически полностью согласились с предложениями российской стороны в вопросе повышения ставок на дивиденды. Если рассматривать ситуацию в целом, для российского бизнесмена с интересами на Кипре предусмотрено три варианта выхода:

- Смена юрисдикции с ликвидацией кипрского хозяйствующего субъекта и последующей регистрацией компании в другой юрисдикции.

- Редомицилиация бизнеса (допускается только при наличии специального соглашения между странами первичной и последующей инкорпорации).

- Встраивание промежуточной фирмы в холдинговую структуру.

Все перечисленные способы достаточно затратны как по времени, так и по финансам. Добавив к этому около двух лет, необходимых на ликвидацию кипрской компании, решение становится не таким уж простым. Временных задержек добавляет открытие корпоративного счета в банке другой юрисдикции, необходимость соблюдать требования по substance, нанимать сотрудников, что практически исключает решение переноса кипрского бизнеса.

Важно! При смене юрисдикции регистрации компании налоговые органы РФ могут рассматривать процедуру как уход от налогов.

В любом случае инвесторам с бизнес-интересами на Кипре необходимо тщательно планировать международное налогообложение и правильно структурировать свой бизнес.

Альтернативное решение для бизнесменов РФ с компанией на Кипре

В результате переговоров кипрской и российских сторон возникло еще одно, достаточно дорогое, но интересное решение – регистрация публичной компании с помощью биржи. Однако здесь могут быть ограничения, так как биржу следует выбирать по рекомендациям ОЭСР, а Кипр не входит в перечень соответствующих стран.

Альтернатива – так называемый «сквозной подход». Это относительно новое понятие в законодательстве РФ, которое предусматривает 0% налога по дивидендам доходу, если конечный получатель такой прибыль – российское предприятие. Если же таковым будет физическое лицо, следует прибавлять 13% НДФЛ, установленных для налоговых резидентов России. Отсюда следует, что, вместо эффективной ставки 18% (5% льготной ставки по дивидендам плюс 13% НДФЛ) можно удерживать только НДФЛ 13% на уровне компании из России без применения налога на доходы физических лиц.

Что касается владельцев иностранных контролируемых компаний (КИК) с регистрацией в кипрской юрисдикции, здесь ставки налогов остались неизменными. Согласно законодательству РФ, «сквозным подходом» можно пользоваться только до 2024 г.

Если вы, как российский бизнесмен с инвестиционными и предпринимательскими интересами на Кипре, планируете регистрацию новой компании, важно учитывать особенности налогообложения таких предприятий в 2022 году.

Внимание! Все новые компании Кипра обязаны соблюдать требования по реальному экономическому присутствию (substance) на территории республики.

Регистрация компании на Кипре 2022: как и когда нужно платить налоги?

Решение зарегистрировать собственную фирму на Кипре, как правило, связано с высочайшим уровнем защиты активов и прав ИС, возможностью получить статус компании иностранными интересами или привлекательным налоговым режимом non-domicile.

Кипрский налоговый год – это период с 1.01 по 31.12 каждого года, поэтому вся прибыль рассчитывается по календарному году. Для наглядной иллюстрации налоговых обязательств кипрского предприятия возьмем за пример компанию, основанную 1 января 2022 г. Ее отчетный период – 1.01.2020-31.12.2022 г., следовательно, за эти месяцы бизнес должен отчитываться в налоговой службе. Номер налогоплательщика вновь созданное юридическое лицо Кипра обязано получить не позже, чем в течение 60 дней от даты регистрации. В нашем примере – до конца февраля 2022 г. Стандартная ставка налога на прибыль Кипра – 12,5%.

Важно! В юрисдикции предусмотрены авансовые платежи корпоративного налога по ставке 12,5%. Если фактическая прибыль превысила ожидаемую, компания будет вынуждена заплатить 10% поверх установленных 12,5% на разницу недоплаченного сбора.

Например, вышеуказанная компания декларировала планируемый доход в размере 300 тыс. EUR, но на конец года сумма чистой прибыли составила 500 тыс. EUR. В таком случае, помимо основного налога 12,5% на всю сумму 500 тыс. EUR, будет начислен налог 10% на сумму недоплаченного налога. Т.е. 500 тыс. – 300 тыс.=200 тыс. EUR размер незадекларированной прибыли. Значит, предприятие должно оплатить 12,5% из 200 тыс. EUR и 10% специального сбора.

Крайние сроки перечисления налоговых платежей за II полугодие 2022 года – 31.12,2020. Первый (авансовый) платеж уплачивается до 1 августа текущего отчетного периода. Расчет такого налога осуществляется с помощью формы TD6 и декларации об ожидаемой прибыли. При подаче документов в налоговую службу Кипра юридическое лицо рассчитывает и перечисляет 50% корпоративного налога по ставке 12,5%.

Иностранным бизнесменам, регистрирующим бизнес или владеющим зарегистрированной компанией на Кипре, также важно учитывать следующие моменты:

- TD6 не подается, если у предприятия нет ожидаемой прибыли;

- такие компании не должны проводить никаких платежей;

- последний платеж налога на прибыль осуществляется строго до 31.12. текущего отчетного периода;

- при пересмотре суммы налога обязательства выполняются до 31.12., иначе будет взиматься надбавка 10%.

Если вам необходима квалифицированная помощь, обратитесь к нашим экспертам. Мы готовы оказать всестороннюю юридическую поддержку в регистрации кипрской компании, ежегодных обновлениях для поддержания активного статуса, составлении и аудите финансовой отчетности.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах и возможных налоговых льготах юрисдикции, подходящей структуре компании.

Свяжемся с вами в течение 10 минут

Свяжемся с вами в течение 10 минут

Сроки уплаты налога на прибыль компаниями Кипра в 2022

В 2022 году кипрские компании должны начинать аудит сразу по завершению составления годовой финансовой отчетности. В результате предприятие получает аудированные финансовые отчеты и декларацию о корпоративной налоге формы TD4. Данный документ также подписывается сертифицированным аудитором, подписи проставляет директор предприятия и налоговый консультант.

1 августа 2022 г. компания Кипра обязана провести самооценку, в соответствии с которой декларируется итоговая чистая прибыль для расчета подоходного налога за 2022 год. При обнаружении недоплаты налоговый платеж нужно совершить не позже 1.08.2022 г. В противном случае кипрская компания будет вынуждена заплатить штраф. Если аудит 2022 г. завершен до 1.08.2022 г., любые расхождения по авансовым налоговым платежам можно урегулировать с самооценкой и по согласованию с TD4.

Для соблюдения установленных кипрским законодательством сроков иностранные бизнесмены должны учитывать, что:

- Форма TD4 за 2022 год подается не позже 31.12.2022 г.

- При подаче TD4 с помощью электронного сервиса TAXISnet крайний срок – 31.03.2022 г. (продление 90 дней).

- После подачи TD4 за 2022 г. исключаются какие-либо переносы сроков относительно налога на прибыль за 2022 г.

- Налоговая служба Кипра выпускает оценку компании в течение 6 лет после подачи TD4.

Полная информация о штрафных санкциях и пени для компаний Кипра за просроченные налоговые платежи представлена в этом материале.

Кипрские налоговые изменения 2022

Юрисдикция остается достаточно популярной среди иностранных бизнесменов за счет своевременно внедренных мер по поддержке бизнеса в связи с COVID-19. Нововведения властей позволили владельцам иностранных и местных компаний выполнить все обязательства перед государственными органами, а также получить более длительный переходный период для выполнения требования по substance.

В то же время островное государство всецело поддерживает инициативы Европейской комиссии и ОЭСР по борьбе с агрессивным налоговым планированием. Поэтому в 2022 году юрисдикция внедряет две дополнительные меры:

- в отношении несотрудничающих государств;

- более широкое определение налогового резидента Кипра.

В первом случае правительство Кипра планирует пересмотреть налоги в одностороннем порядке. Речь идет о дивидендах, роялти и процентах, направленных в не сотрудничающие государства. К ним относятся:

- Сейшельские острова;

- Вануату;

- Самоа;

- Панама;

- Палау;

- Ангилья;

- Барбадос;

- Фиджи и другие юрисдикции.

Что касается определения статуса налогового резидента республики, здесь будут действовать более широкие критерии. Если ранее регистрация компании на Кипре предусматривала минимум условий для резидентства (фактическое управление, офис, резидент в составе директоров, собрания акционеров в пределах государства), то в 2022 году ситуация изменится. В дополнение к этим требованиям кипрское законодательство будет перерабатываться для присвоения статус резидента нерезидентым компаниям, то есть – с деятельностью за пределами Кипра. Такие предприятия не должны быть зарегистрированы на территории несотрудничающих юрисдикций.

Ожидается, что эти новшества будут приняты до конца 2022 г. и начнут действовать с 2022 г.

Важные налоговые уведомления Кипра 2022

Регистрация компании на Кипре требует тщательного планирования структуры бизнеса. Например, при доказательствах резидентства кипрская фирма может претендовать на условный процентный вычет (NID) и освобождать от налогообложения до 80% прибыли.

В прочих важных моментах относительно уплаты налогов физическими и юридическими лицами-резидентами Кипра:

- до 15.12.2022 г. продлены сроки подачи деклараций по НДФЛ за 2019 г. для самозанятых и сотрудников кипрских предприятий;

- ежегодный сбор за профессиональную лицензию юридических лиц с 2022 г. будет взиматься кипрскими муниципалитетами;

- в новом, 2022 году, Кипр вводит новые формы деклараций Taxisnet об уплате взноса на оборону (SDC);

- изменяются условия налогового резидентства постоянных представительств на территории Кипра в соответствии с правилами ОЭСР;

- в 2022 году вводится возможность уплачивать НДС в рассрочку без дополнительных сборов и процентов (шестью равными ежемесячными платежами).

Обращаем внимание наших читателей, что крайним сроком подачи аудированной финансовой отчетности для компаний Кипра является 31.12.2022 г. Мы готовы предоставить сертифицированного аудитора для проверки документов перед подачей в налоговую службу. Также напоминаем, что регистрация компании на Кипре может дать массу преимуществ при правильном структурировании, включая максимальное снижение налоговых ставок. За детальной информацией вы можете обратиться в онлайн-чат, мессенджер или на электронную почту.

Как будут платить налоги компании Кипра в 2022 году?

Кипрские власти пересмотрели правила удержания налогов с дивидендов, направленных в Россию. Как и прежде, кипрские компании не перечисляют налог на дивиденды у источника, получатель в РФ обязан оплатить 5% налога, плюс 13% НДФЛ при направлении дохода физическому лицу. Альтернатива – применение так называемого сквозного подхода, когда общая ставка корпоративного налога равна 15%. Пользоваться подобной схемой можно до 2024 года. Резидентные компании уплачивают налоги на прежних условиях, НДС можно уплачивать равными ежемесячными частями.

Какие основные налоговые изменения вводит Кипр в 2022 году?

Кроме отсрочки по НДФЛ для кипрских сотрудников и самозанятых лиц, кипрские власти вводят более широкое понятие статуса налогового резидента. В данный момент разрабатывается законопроект, позволяющий включить в список резидентов Кипра иностранные компании без реальной деятельности на кипрской территории. Такие предприятия не должны находится в несотрудничающих юрисдикциях. Внедрение новшества планируется с 2022 года.

В какие сроки необходимо перечислять кипрский корпоративный налог?

Авансовый платеж по налогу на ожидаемую прибыль вносится до 1 августа налогового года, вторая часть – не позже 31 декабря отчетного периода. На Кипре налоговый год равен календарному году. Декларация подается только после составления финансовой отчетности за налоговый год. Если фактический доход превысил планируемую прибыль, компания Кипра будет вынуждена заплатить 10% от суммы вовремя неуплаченного корпоративного налога.

Налоги на Кипре: условия для физических лиц, инвесторов и бизнеса в 2022 году

Обозреватель, автор RB.RU

Мягкая система налогообложения на Кипре и поддержка инновационных компаний активно привлекают зарубежных предпринимателей и покупателей недвижимости. Еще недавно объем прямых инвестиций из России достигал $20 млрд в год.

Законодательные изменения 2022 года ужесточили правила для российского бизнеса, однако Кипр все равно остается для него востребованной локацией. В этой статье мы разбираем актуальные налоговые условия для иммигрантов, инвесторов и бизнесменов.

- Налоги для физических лиц

- Налоги для инвесторов

- Налоги для бизнеса

- Льготы для инновационных компаний

Налоги для физических лиц

Как стать налогоплательщиком Кипра

Это возможно в двух случаях:

- Если вы пребываете на острове 183 дня в году или больше;

- Если вы живете на Кипре от 60 дней и при этом трудоустроены или ведете бизнес, имеете собственное или съемное жилье и не платите налоги в другой стране.

С Россией действует соглашение об избежании двойного налогообложения

По аналогии с Великобританией, в кипрской налоговой системе участвует понятие «домицилий» (место постоянного проживания). Домицилий может быть полученным по праву рождения на территории страны, а также приобретенным — если за последние 20 лет вы не менее 17 являлись налогоплательщиком Кипра.

Обладатели домицилия платят налог на военные расходы:

- с доходов от дивидендов;

- с процентов;

- с доходов от сдачи недвижимости.

Остальные налоговые резиденты от этого налога освобождаются.

Подоходный налог

На доход ниже 19,5 тыс. € в год налог платить не нужно. Затем действует прогрессивная ставка:

| 0 — 19,5 тыс. € | 0% |

| 19,5 тыс. — 28 тыс. € | 20% |

| 28 тыс. — 36,3 тыс. € | 25% |

| 36,3 тыс. — 60 тыс. € | 30% |

| от 60 тыс. € | 35% |

Не нужно платить налоги на имущество, наследство, прибыль, полученную от дивидендов и продажи ценных бумаг. От налогов также освобождены пенсионные выплаты. Однако, если последние поступают из-за рубежа и сумма превышает 3 420 € в год, действует налоговая ставка 5%.

В некоторых случаях выгоднее включить зарубежную пенсию в стандартный режим налогообложения общего дохода.

Социальное и медицинское страхование

Социальные взносы — обязанность как для сотрудника, так и бизнеса. Доходы физических лиц облагаются двумя ключевыми налогами: на социальное страхование (8,3% на сумму до 54 864 €) и взносом в национальную систему здравоохранения (2,65% на сумму до 180 000 €).

Для индивидуальных предпринимателей эти налоги составляют 15,6% и 4% от дохода соответственно.

Пример: посчитаем налоги для заработной платы 35 000 € в год.

- Социальное страхование: 35 000 х 8,3% = 2 905 €

- Медицинское страхование: 35 000 х 2,65% = 927,5 €

- Налоговая база: 35 000 – 2 905 – 927,5 = 31 167, 5 €

- Подоходный налог: 19 500 х 0% + 8 500 х 20% + 3 167,5 х 25% = 2491,8 €

На руки останется 28 675,7 €.

Для расчетов можно воспользоваться калькулятором.

Налоговые льготы и вычеты

На Кипре предусмотрены льготы для тех, кто до начала трудовой деятельности не был налоговым резидентом страны.

Так, из налоговой базы можно вычесть 20% от заработной платы (но не больше 8,55 тыс. € в год), а если годовой доход превышает 100 тыс. € — 50%. Первая льгота действует 5 лет, вторая — 10, они не объединяются.

Также существует налоговый вычет на доход от сдачи недвижимости (20%) и социальные платежи (до 1/5 налогооблагаемого дохода).

Налоги для инвесторов

Ставка налога на прирост капитала составляет 20%. Она действует на прибыль от реализации недвижимости на Кипре или акций компаний, которые ею владеют.

Покупка недвижимости

В последние годы власти Кипра стремились привлечь капитал в жилищный сектор, поэтому налоговая нагрузка в этой сфере снижена. Иностранцы платят те же налоги на недвижимость, что и граждане Кипра.

При покупке у застройщика стоимость объекта будет включать НДС 19%. Однако существуют льготы.

«Если человек впервые покупает недвижимость на Кипре, то на первые 200 кв. м жилой площади он может заплатить вместо 19% всего 5%, 14% из которых можно вернуть путем налогового вычета», — рассказывает Даниил Гога, брокер департамента зарубежной недвижимости OXE CAPITAL по направлению Греция и Кипр.

Претендовать на снижение налога можно, если недвижимость приобретается для постоянного проживания, а не для инвестиций

На вторичном рынке НДС на жилье отсутствует, но необходимо заплатить налог на переход права собственности. Ставка зависит от стоимости недвижимости:

- до 85 тыс. € — 3%

- от 85 тыс. до 170 тыс. € — 5%

- свыше 170 тыс. € — 8%

«Сейчас покупателям предоставляется скидка на этот сбор в размере 50%, — уточняет Татьяна Бурлаковская, генеральный директор Golden Brown Group. — Есть способ сэкономить, оформив объект на двух или более человек, в этом случае налогооблагаемая стоимость на каждого собственника снижается пропорционально».

Также для любой недвижимости в течение месяца после подписания договора купли-продажи придется заплатить гербовый сбор. Первые 5 тыс. евро налогом не облагаются, для суммы от 5 тыс. до 170 тыс. € действует ставка 0,15%, далее — 0,2%. Максимальная сумма гербового сбора установлена в размере 20 тыс. €.

Ежегодные налоги на содержание недвижимости

С 2017 года на Кипре отсутствует налог на недвижимость, но при этом действует муниципальный налог. Каждый муниципалитет устанавливает ставку самостоятельно на уровне 1-2%. Налоговой базой служит рыночная стоимость объекта на 1 января 2013 года.

Есть и дополнительные сборы. «Местные власти взимают от 85 до 500 € в год за регулярный сбор мусора, уличное освещение и другие коммунальные услуги. Также покупатель обязан уплачивать в местный канализационный комитет ежегодный налог на канализацию, ставка которого варьируется от 0,5% до 3%», — добавляет Даниил Гога.

Сдача в аренду

Средства, полученные от сдачи недвижимости в аренду облагаются подоходным налогом по стандартной прогрессивной шкале. Существует налоговый вычет 20% на валовый арендный доход.

Продажа недвижимости

Фактический размер налога на прирост капитала при продаже недвижимости может быть меньше стандартных 20% за счет ряда льгот.

Например, физлица имеют право вычесть из налоговой базы 17 086 €, а в случае продажи основного жилья (квартиры или частного дома) — 25 629 €. В случае продажи фермером сельскохозяйственных земель — 25 629 €. Все указанные льготы суммарно не могут превышать жизненный максимум 85 430 €.

«Если владеть объектом в течение пяти лет, то сумму, облагаемую налогом, можно уменьшить на 85 тыс. евро, — дополняет Татьяна Бурлаковская. — Также из налогооблагаемой базы вычитают подтвержденные расходы на покупку и эксплуатацию недвижимости (ремонт, ЖКУ, электричество, вода, покупка мебели и техники)».

Кроме того, налог не начисляется при обмене недвижимости, если вся прибыль, полученная в результате обмена, будет использована для приобретения нового жилья. Не облагаемая налогом прибыль вычитается из стоимости нового имущества.

Налоги для бизнеса

Корпоративный налог

На прибыль компаний действует ставка налога 12,5%.

«Налогом не облагаются доходы от продажи ценных бумаг, реструктуризации кредитов, представительства фирмы за границами Кипра. Также из налоговой базы исключаются расходы, напрямую связанные с ведением бизнеса, взносы работодателя в фонды, размер амортизации», — уточняет Тигран Саркисов, партнер Reasons Law Firm, руководитель практики административно-правовой защиты бизнеса.

Помимо этого, от налогообложения полностью освобождаются судоходные компании.

Регистрация в качестве налогоплательщика НДС нужна для поставки товаров и оказания услуг на Кипре, а также для приобретения товаров из стран ЕС. Стандартная ставка составляет 19%.

Ряд товаров и услуг освобождаются от НДС:

- сдача жилой недвижимости в аренду;

- многие финансовые и медицинские услуги;

- некоторые культурные, образовательные и спортивные виды деятельности;

- управленческие услуги, оказываемые инвестиционным фондам;

- и другие.

Социальные и страховые взносы работодателей

За наемных работников компании и ИП платят следующие налоги:

- Социальное страхование — 8,3% (на сумму до 54 864 €)

- Медицинское страхование — 2,9%

- Фонд безработицы — 1,2%

- Фонд производственного обучения — 0,5%

- Фонд социального единства — 2%

Последствия нового СИДН с Россией

(СИДН — соглашение об избежании двойного налогообложения)

В 2022 году Россия инициировала пересмотр ряда соглашений с другими государствами об избежании двойного налогообложения с целью повысить налоги на вывод капитала из страны.

Так, в соглашение с Кипром были внесены поправки: с 1 января 2022 года ставки налога на дивиденды и проценты по займам, которые выплачиваются на Кипр, выросли с 0–5% до 15%.

Для публичных компаний ставка сохраняется на уровне не более 5%. Для этого собственники должны владеть долями от 15% дольше года. Также изменения не затронули процентных доходов, выплачиваемых по еврооблигационным займам, облигационным займам российских компаний и займам, предоставляемым иностранными банками.

С ростом налоговой нагрузки держать бизнес на Кипре станет менее выгодно. Если вы решили сменить юрисдикцию, учитывайте налоговые последствия реорганизации.

«Не стоит забывать о так называемом налоге на “выход из юрисдикции”: он был внедрен в рамках борьбы с уклонением от уплаты налогов, — обращает внимание Тигран Саркисов. — Exit Tax равен разнице между рыночной стоимостью актива на момент его вывода из Кипра и налоговой стоимостью актива. Этот налог подлежит уплате, когда компания-резидент переводит активы в другую страну ЕС или в другую юрисдикцию и, соответственно, ее активы больше не подлежат налогообложению на Кипре».

Льготы для инновационных компаний

Технологические компании на Кипре платят еще меньше налогов в рамках льготного режима налогообложения Intellectual Property Box.

«Для IT-бизнеса основные налоги — в рамках ФОТ. В зависимости от стадии проекта могут быть налоги на прибыль, — рассказывает Сергей Шаров, основатель ASOdesk и Angle Connect. — Моя компания находится на Кипре, здесь есть интересная программа IP Box, которая снижает налог на прибыль с 12,5% до 2,5%, если интеллектуальная собственность фактически создается на Кипре».

Суть IP Box состоит в том, что 80% квалифицированной прибыли, полученной от использования ПО и патентов, считаются расходами и уменьшают налоговую базу по налогу на прибыль. Таким образом, чем больше вы тратите на R&D, тем меньше налогов платите.

Соглашение с Кипром — изменение налоговой ставки на дивиденды и проценты

Трансграничные операции, осуществляемые сторонами — резидентами разных государств, могут облагаться налогом в каждом государстве на основании национального налогового законодательства. Это может приводить к двойному налогообложению одних и тех же доходов. Для устранения двойного налогообложения таких операций и в целях поощрения экономического сотрудничества между странами заключаются двусторонние Соглашения, предусматривающие особый порядок взимания налогов на доходы и капитал.

Такие Соглашения об избежании двойного налогообложения (далее — СИДН) призваны устранять или минимизировать объективно несправедливые для сторон трансграничных финансовых операций налоговые потери.

Налогами на доходы и капитал считаются все налоги, которые рассчитываются с общей суммы дохода, общей стоимости капитала или с их отдельных элементов, включая налоги с доходов от отчуждения движимого или недвижимого имущества, налоги на доходы от прироста капитала, налоги, взимаемые с общей суммы заработной платы.

Принципы распределения прав на взимание налога между государством источника выплаты дохода и государством получателя дохода, содержащиеся в СИДН, основаны на выработанных на международном уровне стандартах. Правом взимать налог может наделяться только одно из таких государств либо может предусматриваться двойное налогообложение, но ставка удерживаемого у источника выплаты налога ограничивается определёнными пределами. При этом сторона, уплатившая налог в государстве источника выплаты дохода, имеет право уменьшить на его сумму налог, подлежащий уплате в государстве получателя дохода.

Налоговые резиденты

Россией заключено 83 СИДН с иностранными государствами. Действие соглашений распространяется на резидентов договаривающихся стран. При этом под резидентом понимается любое лицо, которое по законодательству одного или обоих договаривающихся государств подлежит там налогообложению на основании его местожительства, постоянного местопребывания, места управления, места регистрации или любого другого критерия аналогичного характера.

Например, согласно п.2 ст.207 Налогового кодекса Российской Федерации (далее — НК), российским налоговым резидентом признается физическое лицо, фактически находящееся в Российской Федерации не менее 183 календарных дней в течение 12 последовательных месяцев.

Кроме того, положениями СИДН устанавливается порядок определения места взимания налога на доходы и капитал в отношении физических лиц, которые являются резидентами обоих договаривающихся государств.

Например, такое лицо считается резидентом того договаривающегося государства, в котором оно располагает постоянным жильем. Если гражданин располагает постоянным жильем в обоих государствах, то он будет считаться резидентом той страны, в которой он имеет наиболее тесные личные и экономические связи (центр жизненных интересов). Если человек обычно проживает в обоих государствах, или ни в одном из них, он считается резидентом того государства, национальным лицом которого он является. Если он является национальным лицом обоих государств, или ни одного из них, то вопрос, в какой стране взимать налог, решается в особом порядке.

Юридические лица признаются налоговыми резидентами Российской Федерации в соответствии с п.1 ст.246.2 НК. В частности, налоговыми резидентами являются:

1) российские организации;

2) иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с «международным договором» Российской Федерации по вопросам налогообложения, — для целей применения этого международного договора;

3) иностранные организации, местом управления которыми является Российская Федерация, если иное не предусмотрено международным договором Российской Федерации по вопросам налогообложения.

Не признается налоговым резидентом РФ иностранная организация, ликвидированная до 01.03.2019.

Если лицо, не являющееся физическим лицом, является резидентом обоих договаривающихся государств, оно считается резидентом того Государства, где находится его место эффективного управления.

Налоговое планирование: применение СИДН

Налоговая оптимизация, налоговое планирование и структурирование групп компаний и сделок активно применялись транснациональными компаниями с конца прошлого века. Осуществление транснациональными компаниями деятельности в разных странах и применение ими положений СИДН, в частности, о месте взимания налогов, пониженных (льготных) ставках, позволяли им достигать значительной экономии на налогах.

В двухтысячных годах такая налоговая оптимизация стала признаваться недобросовестным поведением. Использование положений СИДН в целях налоговой экономии было признано злоупотреблением в случаях, когда сделки не были связаны с активной и реальной деятельностью ее сторон и позволяли искусственно переводить прибыль в низконалоговые юрисдикции из стран, где ведется реальная экономическая деятельность. За последнее десятилетие многие транснациональные гиганты обвинялись в агрессивной оптимизации налогообложения за счет перевода прибыли в офшоры и экономически необоснованном распределении прибыли внутри группы (Apple, Starbuks, Facebook, Google, Amazon и пр.).

Российские налоговые органы за последние десять лет тоже выработали подход, в рамках которого осуществляется налоговый контроль трансграничных операций. При этом активно используются концепции, в том числе имплементируются в Налоговый Кодекс, мероприятия и руководства, разрабатываемые Организацией Экономического Сотрудничества и Развития (ОЭСР). Так, в НК включены положения о лице, имеющим фактическое право на доход (ст.7), о контролируемых иностранных компаниях (гл.3.4), о трансфертных ценах и международных группах компаний (раздел V.1), автоматическом обмене финансовой информацией и страновыми отчетами (гл.20.1 и 20.2), о тонкой капитализации (ст.269), и пр.

С точки зрения налогового контроля, необоснованным признается применение пониженных ставок, предусмотренных СИДН, лицами, не имеющими фактическое право на доход (ФДП) и не ведущими реальной хозяйственной деятельности помимо получения доходов и их дальнейшего перечисления по цепочке другим лицам. Несмотря на значительные успехи налогового контроля в части применения концепции ФДП (бенефициарного собственника), необоснованное, по мнению фискальных органов, применение льгот по СИДН наносит существенный вред бюджету России.

Соглашение с Кипром об избежании двойного налогообложения

25 марта 2022 года президент Владимир Путин в обращении к гражданам России сообщил о необходимости корректировки СИДН в части увеличения ставки налога на доходы в виде дивидендов и процентов. Он отметил, что если другие стороны не примут условия РФ, то необходимо выйти из соглашений в одностороннем порядке.

Так как Кипр до сих пор является низконалоговой юрисдикцией, участие резидентов Республики Кипр все еще активно используется в трансграничных сделках и в мультинациональных компаниях. Объем вывода капитала из России на Кипр по оценке Центробанка РФ в 2018 году составил больше половины выводимых из России средств. В 2019 году объем выведенных средств по официальны данным составил 1.9 трлн.рублей. Поэтому Кипр стал первым государством, которому Россия направила запрос на внесение изменений в СИДН.

В начале августа Министерство Финансов РФ заявило о намерении денонсировать соглашение с Кипром в случае отказа от предлагаемых изменений. Но денонсировать СИДН с Кипром не пришлось, предложенные Россией изменения были приняты. 8 сентября 2022 года был подписан Протокол «О внесении изменений в соглашение между правительством Российской Федерации и правительством Республики Кипр об избежании двойного налогообложения в отношении налогов на доходы и капитал».

Поэтому Соглашение с Кипром, заключенное 05.12.1998, продолжает действовать. Однако, ставки налога на доходы в виде дивидендов и процентов по займам будут увеличены.

Увеличение налоговых ставок на дивиденды и проценты на Кипре

Согласно изменениям, внесенным в СИДН с Кипром, выплачиваемые из России дивиденды и проценты по займам будут облагаться по единой налоговой ставке 15 %.

Льготная ставка будет действовать только для ограниченного круга резидентов, являющихся фактическим получателем дохода (например, для страховых компаний, пенсионных фондов, а также компаний, акции которых торгуются на бирже и пр.). В Протоколе от 08.09.2022 нет уточнений, являются ли любые иностранные биржи удовлетворяющими условиям получения льгот по СИДН. Также отсутствует понятие «свободного обращения» акций и т.д. Предполагается, что в дальнейшем Минфином России будут даны разъяснения относительно данных понятий.

Сейчас дивиденды, выплачиваемые компанией — резидентом России резиденту Кипра могут облагаться налогом в России, но ставка не может превышать 10%. При этом если размер вложений в компанию составляет более 100 000 долларов, ставка налога не может превышать 5%. При выплате из России процентов по займам налог взимается только на Кипре.

Если бы СИДН с Кипром был денонсирован, российские компании, выплачивающие дивиденды и проценты в адрес кипрских резидентов, были бы обязаны удержать и уплатить как налоговые агенты налог на прибыль по ставке 20%, а если получатель физическое лицо — НДФЛ по ставке 13 % (если получатель налоговый резидент России) или 30 % (если получатель не является налоговым резидентом РФ).

Таким образом, внесенные изменения в СИДН касаются только доходов в виде дивидендов и процентов; режим налогообложения иных видов доходов не претерпел изменений. Как и ранее, доходы от отчуждения ценных бумаг будут взиматься в государстве, резидентом которого является лицо, отчуждающее имущество. Роялти за использование объектов интеллектуальной собственности будут облагаться налогом только в государстве получателя дохода. Общие положения СИДН о подтверждении фактического права на доход и статуса налогового резидента также будут действовать в текущей редакции.

Аналогичные «кипрским» изменения внесены и в СИДН с Мальтой.

01.10.2022 года был подписан соответствующий Протокол, который устанавливает условия, аналогичные тем, что были изложены в «кипрском» Протоколе от 08.09.2022 года. Изменения в СИДН с Мальтой также касаются только доходов в виде дивидендов и процентов; режим налогообложения иных видов доходов не претерпел изменений.

Для вступления в силу изменений необходима их ратификация. Предполагается, что изменения как по Кипру, так и по Мальте вступят в силу с 1 января 2022 года. Следовательно, до указанной даты возможно использование порядка и льготных налоговых ставок по СИДН с Кипром и Мальтой при перечислении из России доходов в виде дивидендов и процентов.

Номер опубликования: 0001202009040004 — Кипр,

Номер опубликования: 0001202009110056 — Мальта.

Распоряжение Правительства РФ о подписании Протокола с Люксембургом

08.10.2022 года было опубликовано Распоряжение Правительства РФ о подписании Протокола о внесении изменений в СИДН с Люксембургом.

Согласно предлагаемым изменениям, выплачиваемые из России в Люксембург дивиденды и проценты по займам будут облагаться по единой налоговой ставке 15 %.

Льготная ставка в 5% будет действовать только для ограниченного круга резидентов, являющихся фактическим получателем дохода (например, для страховых компаний, пенсионных фондов, а также компаний, акции которых торгуются на бирже и пр.).

Предполагается, что данный Протокол будет подписан в ближайшее время и ратифицирован до конца 2022 года. Таким образом, изменения вступят в силу с 1 января 2022 года. Следовательно, до указанной даты возможно использование порядка и льготных налоговых ставок по СИДН с Люксембургом при перечислении из России доходов в виде дивидендов и процентов.

Номер опубликования:0001202010080016 — Люксембург.

Россия в настоящий момент проводит переговоры об аналогичном изменении СИДН в части повышения ставки налога у источника выплаты дивидендов и процентов до 15% с Нидерландами. Аналогичные запросы направлены в Швейцарию и Гонконг.

Налоги на Кипре физических и юридических лиц

Сияние манящего ореола Кипра поддерживается не только туристическим интересом, но и надеждами бизнесменов, желающих оптимизировать налоговую нагрузку путем регистрации субъекта хозяйствования в одной из самых известных экономических зон. Но чтобы надежды на увеличение доходности от бизнеса сбылись, лучше подробно изучить, как уплачиваются налоги на Кипре.

- Характеристика налоговой системы Кипра

- Перечень налогов на Кипре

- Пройдите социологический опрос!

- Налогообложение частных лиц

- Налогообложение для организаций

- Налоговые правила для нерезидентов

- Международные договоренности о налогообложении

- Льготы и вычеты по обязательствам

- Отчетность и налоговый контроль

- Налоги на Южном Кипре: Видео

Характеристика налоговой системы Кипра

Уникальность налоговой системы страны состоит не только в беспрецедентной лояльности к отечественному и иностранному бизнесу. Можно с уверенностью сказать, что благоприятное отношение к налогоплательщикам из-за границы и щадящие налоговые ставки играют решающую роль в экономическом развитии острова.

Этот факт настолько важен для киприотов, что они прибегают к использованию права вето каждый раз, когда в ЕС начинают обсуждать возможность введения единых фискальных правил для всех стран-членов. Если эта программа будет одобрена, Кипр должен будет отказаться от основных налоговых «козырей»:

- забыть о низкой ставке налога на прибыль в 12,5 %;

- вернуть налог на недвижимость на Кипре, отмененный в 2022 году (его хотят вернуть уже в 2022 году);

- повысить ставки НДФЛ (сейчас максимальный показатель 35 %) и снизить порог необлагаемых сумм;

- ввести сплошной налог на дивиденды;

- ужесточить лояльные правила получения «инвестиционного» гражданства.

Привлекательность налоговой системы Кипра для иностранных компаний сохраняется даже после официальной отмены статуса офшора и ужесточения контроля со стороны государства. Причина – низкие налоговые ставки (например, корпоративный налог на Кипре составляет всего 12,5 %) и простота получения фискального резидентства на острове. Более того, правительство страны активно отстаивает и сохраняет существующее положение.

Перечень налогов на Кипре

Столпами налоговой системы Кипра можно считать такие виды сборов:

- налог на прибыль – Corporation tax;

- НДС – Value Added Tax (VAT);

- налог на доходы на Кипре – Income Tax;

- сбор на оборону – Special contribution for defence;

- на прирост капитала – Capital Gains Tax;

- гербовый сбор – Stamp Duty.

Законом “О налогообложении и сборе налогов” и правилами налогообложения предусмотрены спецрежимы для:

- страховых компаний;

- получателей пенсий, заработанных за границей, и выплат для вдов;

- операций с объектами интеллектуальной собственности;

- использования кинопродукции;

- профессиональной деятельности лиц, не получивших статус резидента (артисты, спортсмены и прочие);

- нерезидентов, занятых в нефтегазовой сфере;

- морского бизнеса.

Пройдите социологический опрос!

Налогообложение частных лиц

Физические лица (киприоты и иностранные граждане) обязаны уплачивать налоги на территории Кипра. Разница состоит только в том, из каких источников получены прибыль или активы.

| Наименование налога или сбора | Размер ставки | Суть и порядок исчисления |

|---|---|---|

| НДФЛ на Кипре | 20–35 % | Под обложение попадают только доходы нерезидентов, полученные на территории Кипра, резиденты должны декларировать и зарубежный заработок тоже. Ставка растет по мере роста годового оборота: суммы до 19 500 евро не облагаются вовсе, получатели прибыли свыше 60 000 евро за год отдадут 35 %. |

| Платеж в фонд обороны республики | 2,25 -30 % | Ставка зависит от типа полученных доходов и наличия статуса резидента на условиях домицилия (постоянного проживания). Это возможно в случае получения жилья в наследство, по рождению, или непрерывного нахождения в стране на протяжении 17 и более лет. |

| Подоходный налог на Кипре с пенсий | 0.05 | Под обложение попадают пенсии, заработанные в период трудоустройства за рубежом. При этом сумма меньше 3 420 евро из совокупного дохода исключается. |

| Налог на прирост капитала | 0.2 | Физлицо платит сборы при продаже недвижимости или акций тех компаний, у которых есть недвижимая собственность на территории Кипра (от суммы превышения выручки от продажи над стоимостью первоначальной покупки) |

| Налог на наследство и богатство | отменен | Не взимается с имущества, принадлежавшего людям, умершим после 1 января 2000 года. Обо всех ценностях и активах умерших после этой даты нужно в течение полугода со дня смерти оповестить специального поверенного. |

| Налог на имущество на Кипре (Immovable Property Tax) | отменен | До 2017 года составлял до 6 % от стоимости приобретенного имущества, взимался ежегодно. Вопрос о возврате сбора поднимается постоянно. |

| Обязательства самозанятых лиц | в натуральном выражении | Фиксированные ставки за право вести частную коммерческую деятельность должны платить адвокаты, нотариусы, врачи, бухгалтеры, преподаватели, строители и прочие. Сбор рассчитывается понедельно, вилка ставок ограничена в пределах 383,64–1046 евро. Уплачивается один раз в квартал. |

| Налог на дивиденды кипрской компании, выплаченные в пользу физлица | 20–35 % | Облагаются по прогрессивной ставке по правилам взимания для НДФЛ. |

Официально трудоустроенным работникам нужно знать, что взносы из зарплаты наемного персонала и на формирование пенсий повысились с 1 января 2022 года (рост будет продолжаться каждые 5 лет до 2039 года на 0,5 %):

- в коммерческом секторе – пенсионный сбор с работников и их нанимателей составит по 8,3 % от зарплаты в виде общеобязательной ставки на соцстрахование (в виде удержания из зарплаты и начисления на ФОТ);

- в государственном – 4,9 %;

- у предпринимателей – 15,6 % от валовых доходов.

Кроме этого работодатель обязан уплачивать:

- в Фонд защиты от безработицы – 1,2 %;

- на промышленное обучение – 0,5 %;

- в Фонд социального единства – 2 %.

Налогообложение для организаций

Юридические лица, зарегистрированные на Кипре, автоматически приобретают обязанность уплаты налогов и отчетности по фискальным обязательствам. В некоторых случаях под действия налоговых правил страны попадают и нерезиденты.

| Наименование налога или сбора | Ставки налогов на Кипре | Суть и порядок исчисления |

|---|---|---|

| Налог с прибыли организаций | 0.125 | Для определения базы налогообложения важно установить резидентство компании. Нерезиденты платят только с доходов в пределах Кипра, резиденты отчитываются и уплачивают налог со всех видов прибыли. |

| Платеж в Фонд обороны республики | 3–30 % | Платят только налоговые резиденты Кипра – компании, руководство которых постоянно находится в республике. |

| Налог на прирост капитала | 0.2 | Для владельцев недвижимости на Кипре (взимается при продаже объектов или акций компаний-собственников). |

| НДС на Кипре | 0.19 (0-9 %) |

Стандартная ставка равна 19 %, льготные применяются к операциям по экспорту (0%), продажам пищевых продуктов, фармацевтических товаров и книг (5 %), деятельности ресторанов, гостиниц и перевозчиков (9 %) |

| Регистрационный сбор | 350 евро | Вносится ежегодно в качестве подтверждения факта регистрации в республике. Неуплата влечет за собой начисление пени вплоть до полного расчета. |

Общие платежи и сборы:

- гербовый сбор на Кипре – сбор за заверение документации о смене статуса имущества и других активов, размер платежа колеблется 0,07 евро до 80 евро в фиксированном выражении или в пропорциональном виде от 0 до 0,2 % от суммы вознаграждения (но не более 17 086 евро);

- дорожный налог – новый вид сбора – взимается с 2022 года (последний срок уплаты – 3 марта 2022 года) и предполагает плату за объем выброса CO2 при использовании автомобиля (для подержанных машин предусмотрели повышенную ставку). Планируется, что дорожный налог на Кипре полностью заменит собой транспортный, который рассчитывался исходя из возраста автомобиля.

Налоговые правила для нерезидентов

Чтобы получить статус резидента Кипра, не обязательно постоянно находиться в стране 183 и более дней. Россиянину стать резидентом на острове можно при условии, что в текущем отчетном году он:

- не был признан резидентом в другой стране;

- нигде не задержался на срок, превышающий 183 дня за год;

- прожил в республике не менее 60 дней;

- имеет свой бизнес на острове или за него уплачивается налог для работников РФ на Кипре.

Признание юридического лица полноправным участником фискальной системы Кипра возможно только в случае регистрации на территории страны и размещения головного руководства фирмы в ее пределах.

Тем не менее, если статус резидента физлицом или организацией не получен, налогоплательщики имеют ряд преимуществ:

- под обложение попадут только те доходы, которые получены на таможенной территории республики;

- дивиденды из зарубежных источников не попадают в поле зрения налоговых инспекторов;

- плательщик освобождается от некоторых обязательных для резидентов платежей (сбора на оборону, например).

Важно, что при этом налогообложение нерезидентов на Кипре не предполагает повышенных ставок в сравнении с правилами, предусмотренными для постоянных плательщиков.

Международные договоренности о налогообложении

Республика Кипра связана с 64 странами международными договорами об исключении двойного обложения налогами и сборами, (заключены с 1968 по 2022 годы). Договоренности подписаны с большинством европейских стран, лидирующими странами Африки и Азии, Китаем, Россией, США и Канадой. Интересно, что действующими до сих пор являются соглашения с СССР, Чехословакией и Югославией.

Принцип предупреждения двойного взимания налогов состоит в том, что в пользу бюджета Кипра средства поступают в случае, если ставка того же налога на острове больше, чем плательщик уже выплатил у источника доходов.

Льготы и вычеты по обязательствам

Практически все виды налоговых обязательств страны содержат оговорки о необлагаемых суммах, вычетах и подразумевают частичный возврат налога на Кипре. Так, при определении размера НДФЛ можно рассчитывать на:

- вычет необлагаемой суммы в размере 19 500 евро за год;

- снижение базы налогообложения на размер взносов в профсоюзы, пожертвований, расходов на содержание зданий, подлежащих госзащите, инвестиций в инновационные компании;

- использование права выбора спецрежима в отношении пенсий.

Вычеты предусматриваются и при исчислении налога на прибыль организаций. Из базы обложения исключаются:

- документально подтвержденные расходы, напрямую связанные с ведением бизнеса;

- взносы, которые обязан уплачивать работодатель, использующий труд наемных специалистов;

- размер амортизации основных средств;

- роялти за использование объектов интеллектуальной собственности.

При выплате сбора на оборону не учитываются дивиденды, полученные от резидента Кипра (кроме выплаченных косвенно).

При определении размера налога на прирост капитала не учитывают доход от продажи недвижимости в случае получения ее по наследству, в дар от ближайших родственников, передаче имущества на благотворительность.

Отчетность и налоговый контроль

Стремясь к прозрачности и максимальной простоте фискального режима, кипрское руководство постаралось и отчетность сделать необременительной. По итогам года коммерческая структура обязана позаботиться о предоставлении двух пакетов отчетной документации:

- финансовой – в Регистрационную палату (Registrar of Companies);

- налоговой (Tax Return) – в соответствующие фискальные инспекции (Inland Revenue Department).

В основной перечень фискальной отчетности вошли: