Налоги в Австрии

Данный обзор посвящен налоговой политике Австрии – рекомендуем внимательно изучить требования местных властей к резидентам страны

Постоянное проживание в Австрии связано с выплатой государству налогов. Суммы их велики и могут иногда достигать 50% от дохода. Тем не менее австрийцы считаются образцовыми налогоплательщиками, ведь идут эти средства на оздоровление экономики, организацию социальных выплат и медицину.

Особенности налоговой системы Австрии

В Альпийской республике сложилась евроконтинентальная налоговая модель с высокой долей отчислений на медицину, образование и другие социальные нужды. Косвенные налоги в Австрии дают около трети поступлений, остальное – результат прямого налогообложения.

В Австрии функционирует также система уменьшения обложения прибыли юридических лиц (по более низкой ставке) и акционеров (частичная отмена налога на дивиденды независимо от корпорационного налога с прибыли).

Все налогоплательщики в Республике, согласно австрийскому законодательству, подразделяются на два типа:

-

с неограниченной ответственностью: резидент располагает постоянным местом жительства, главным офисом, юридическим адресом и т. п. на территории Австрии, налог выплачивается со всех доходов, в том числе с зарубежных; с ограниченной ответственностью: резидент имеет зарубежное место жительства или проживает в Австрии менее 6 месяцев, не заводил юридического адреса или органов управления в Республике. Выплачиваются налоги лишь за доход, полученный в Австрии.

Ряд государств (страны ЕС, США, Швейцария, Россия, КНР и др.) подписал с Австрией соглашение об избежании двойного налогообложения. Налог с дивидендов платится по месту постоянного проживания плательщика.

Налоги в Австрии для физических лиц

Доход физлиц за календарный год облагается налогом. Согласно действующим законам, налогом облагаются доходы, полученные от:

-

ведения сельского или лесного хозяйства; занятия самостоятельной деятельностью (актуально для врачей и адвокатов); занятия ремеслами, предоставления платных услуг, коммерции; наемного труда; вложения капитала; недвижимости (сдача в аренду земли и др.); других денежных источников (например, от ренты или посреднических услуг и др.).

Подоходный налог в Австрии

| РАЗМЕР ДОХОДА | СТАВКА |

|---|---|

| до 11 000 евро | 0% |

| от 11 000 до 25 000 евро | 36,5% |

| от 25 000 до 60 000 евро | 43,21% |

| свыше 60 000 евро | 50% |

Некоторые категории плательщиков с ограниченной ответственностью облагаются фиксированным налогом в размере 20%, если это:

-

доходы деятелей культуры, писателей, артистов, архитекторов; доходы спортсменов; гонорары артистов, участников развлекательных мероприятий; оплачиваемые консультации.

Доходы полученные от операций с недвижимостью (продажа, сдача в аренду) облагаются налогом по ставке 25%. Налоги на недвижимость в Австрии составляют 1%. При смене владельца земельного участка взимается налог 3,5% от его цены (для близких родственников – 2%).

При подаче декларации налоговым органом может быть принято решение о частичном списании налогов:

-

по 220 евро на ребенка (по 132 евро с каждого родителя при подаче заявления двумя лицами); на особые расходы (на страхование, строительство / ремонт жилья, покупку новых акций и др.) – примерно ¼ часть от общей суммы. При доходе свыше 60 тысяч евро списания не происходит. В случае отсутствия таких расходов вычитается 60 евро; суммы пожертвований на церковь (до 200 евро); суммы благотворительных взносов в пользу науки и гуманитарных организаций (список можно посмотреть на https://www.bmf.gv.at/Steuern/Fachinformation/Einkommensteuer/AbsetzbarkeitvonSpenden/_start.htm); на непредвиденные траты (лечение, форс-мажорные ситуации, напрмер, стихийные бедствия, потеря кормильца и др.); на оплату детского сада (не более 2300 евро в год).

Если налогоплательщик является единственным кормильцем в семье, австрийские власти предоставят ему налоговые льготы (364 евро – при отсутствии детей, 494 евро – если в семье один ребенок, 660 евро – если в семье двое детей, и 220 евро – за каждого последующего ребенка).

Налог на наследство в Австрии был отменен в 2008 г. Все дарения в кругу семьи (кроме недвижимости) декларируются в случае превышения 50 000 евро за 5 лет, вне семьи – 15 000 евро.

Налоги при покупке автомобиля в Австрии

Если вы планируете купить в Австрии новый автомобиль, готовьтесь заплатить НДС – 20%. Затем за легковую машину нужно уплатить регистрационный налог, а также специальный сбор (получение номерного знака и сертификата).

Транспортный налог в Австрии составляет от 68 до 82 центов (за kW мощности). Точный способ рассчитать сумму выплаты можно посмотреть на сайте Министерства Финансов Австрии (http://www.nova-rechner.at/index.php/rechner-menu/rechner-privat).

Дорожный налог в Австрии

Дорожный налог в Австрии оплачивается путем покупки специальной виньетки-стикера на 10 дней (8,40 евро), на 2 месяца (24,20 евро) или на год (80,60 евро). Приобрести ее можно на автозаправочных станциях, при пересечении границы, на почте, в табачных киосках и в других местах.

На виньетке насечками должен быть обозначен срок действия. После покупки стикер нужно приклеить на лобовое стекло автомобиля до выезда на магистраль. Сумма штрафа за неуплату дорожного налога в Австрии составляет от 300 до 3000 евро.

Для автомобилей общей массой свыше 3,5 тонны в Австрии применяется другая система оплаты дорожного налога – например, оснащение прибором «GO-Box» или расчет суммы в зависимости от пробега по австрийским дорогам. Помимо виньеток, приходится дополнительно оплачивать 141 км специализированной сети дорог (тоннели, мосты и др.).

Другие налоги в Австрии для физических лиц

Помимо основных налогов в Австрии предусмотрен и ряд дополнительных. Например, в стране введен обязательный сбор для горнолыжников и сноубордистов – так называемый налог на гипс – он включается в Австрии в стоимость услуг при каждом спуске. Собранные средства поступают в местные медицинские учреждения и идут на лечение травмированных спортсменов и туристов.

Граждане-католики Австрии обязаны выплачивать церковный налог (1,1%), который был введен еще в 1939 году. Его может собирать любая признанная в Австрии церковь.

Также, в Австрии есть налог на владение телевизором, который составляет 25 евро в месяц. Оплачивать необходимо за каждый экран, который находиться в квартире или доме.

Налоги в Австрии для юридических лиц

Корпоративный налог

Юридические лица в Австрии платят корпоративный налог (взимается поквартально по результатам за предыдущий год). Это – прямой федеральный налог с общей налоговой ставкой 25%.

Такие юридические лица, как ГмбХ и АО должны платить минимальный налог – 5% от номинального капитала в 35 000 евро (ГмбХ) и 70 000 евро (АО). В год учреждения корпоративный налог составит 2,5%. Если юридическое лицо не ведет активной финансово-хозяйственной деятельности, налоговое законодательство Австрии разрешает ежегодно платить минимальную ставку налога: для ГмбХ – 1750 евро, для АО – 3500 евро.

Компании не резиденты платят в Австрии налог на прибыль только по доходам, полученным из источников на территории страны.

Налог на дивиденды

Дивиденды, выплачиваемые австрийской компанией своим акционерам, облагаются налогом по ставке 25%. В соответствии с международными договорами об избежании двойного налогообложения, налог на дивиденды (а также налог на проценты и роялти) может понижаться или не взиматься с резидентных в Австрии предприятий. Владение австрийским холдингом позволяет использовать льготы в системе налогообложения Австрии и решить задачу «оффшорного запрета».

НДС (налог на добавленную стоимость)

Ставка НДС в Австрии составляет 20% (к продуктам питания, с/х продукции, туризму, развлекательным отраслям и др. применяется 10%).

Налогообложение в Австрии обязывает к дисциплине: минимальная задержка подачи декларации в установленные сроки может привести к штрафу в 10% от налога, просрочка платежа – 2% пени. С 2002 года существует правило, позволяющее взимать 1% пени в случае второй или третьей просрочки уплаты НДС. Налоговое ведомство не предписывает пеню только в том случае, если ее сумма не превышает 50 евро.

Возврат налогов в Австрии

При переплате налогов физические лица в течение 5 лет имеют право обратиться в финансовое управление и вернуть деньги в том случае, если они:

-

проработали неполный год или сменили за это время нескольких работодателей; при расчете налогов на зарплату в Австрии не учли скидки для единственного кормильца в семье; заявили о ранее не учтенных чрезвычайных тратах.

Компания, владеющая головным офисом на территории ЕС, имеет право при обложении налогом скрытых дивидендов (которые были распределены среди акционеров) потребовать от австрийских налоговых властей возврата налога.

Заключение

Согласно австрийскому законодательству, налогообязанным считается каждый гражданин, проживающий в Австрии непрерывно.

Налоговые обязательства вступают в силу после 6 месяцев постоянного пребывания в стране, при этом совершенно неважно, какое у вас гражданство. С этого момента все доходы, полученные в Австрии, будут облагаться налогом.

Как и другие европейские страны, Австрия обладает сложной системой налогообложения: помимо вышеуказанных налогов, действуют акцизы, нотариальные, гербовые и судебные сборы.

Налоги в Австрии

Налоги в Австрии выплачивают все. Юридические лица платят их на основе организационно-правовой формы ведения предпринимательской деятельности.

Подоходный налог

Граждане, проживающие в Австрии более 6 месяцев в год, определяются как резиденты страны. Соответственно, для них предусмотрена уплата налогов по государственному законодательству с доходов от предпринимательской деятельности, недвижимости и инвестирования.

Резиденты страны обязаны подавать налоговые документы, когда уровень налогооблагаемой базы становится больше 11 тыс. евро в год.

Налогооблагаемым доходом в Австрии считается:

- зарплата;

- доход от фриланса;

- прибыль самозанятых (ИП);

- валовая прибыль бизнеса;

- прибыль от производства товаров и оказания услуг;

- доход от сдачи недвижимости в аренду;

- прибыль сельского и лесного хозяйства.

Ставка налога на прибыль рассчитывается соответственно доходам:

| Годовая прибыль | Процентная ставка |

| До €11 000 | 0% |

| €11 000 – €18 000 | 25% |

| €18 000 – €31 000 | 35% |

| €31 000 – €60 000 | 42% |

| €60 000 – €90 000 | 48% |

| €90 000 – €1 000 000 | 50% |

| Более €1 000 000 | 55% |

В 2022 году минимальный налоговый порог заработной платы в Австрии (11 тыс. евро в год) облагается по меньшей ставке в 25%. Таков подоходный налог в Австрии. В случае трудоустройства в компании работодатель платит за работника налоги. Но если человек работает удалённо или на себя, то он сам в ответе за своевременные выплаты.

Выигрыши в казино, лотереи, ставки (легальны в Австрии) не считаются доходом, поэтому налогом не облагаются.

Рассчитать брутто можно самостоятельно в этом калькуляторе.

Кроме подоходного налога из зарплаты вычитают социальные отчисления:

- медицинское страхование – 7,65%;

- страховка от несчастных случаев – 1,2%;

- пенсионные отчисления – 22,8%.

- страховка от безработицы – 6%.

Юридические лица платят не подоходный налог, а корпоративный – 27,5%. ИП относится к физическим, а не юридическим лицам. Даже если компания не приносит прибыль, нужно платить установленный минимум – 1 750 (ООО) или 3 000 евро в год (АО).

Дивиденды тоже считаются доходом и облагаются налогом – 25% от суммы отчислений.

Налоги на недвижимость

Налог на недвижимость в Австрии платят те, кто покупает её или получает право застраиваться. Его размер – 3,5% от стоимости сделки. Также он может быть 2%, если сделка происходит между близкими людьми на территории, которая причисляется к сельскохозяйственным и аграрным хозяйствам в стране.

Ещё нужно платить за регистрацию недвижимости новых владельцев в земельном кадастре. Налог равен 1,1% оценочной кадастровой стоимости объекта. Выплачивают его в региональные властные структуры в том месте, где находится недвижимость. К исключениям относятся объекты, которые используются для следующих целей:

- образовательных;

- медицинских;

- научных;

- благотворительных.

Покупая австрийскую недвижимость, нужно учитывать следующие нюансы:

- В земельных книгах регистрационные сборы составляют 1% от цены объекта недвижимости.

- Работа нотариусов и юристов оплачивается клиентами в среднем в размере 2%, иногда эта стоимость возрастает до 5%.

- Граждане государств, которые не входят в состав ЕС, покупающие недвижимость в Австрии, выплачивают пошлины за разрешение местных чиновников, ответственных за передачу собственности.

Если австрийский дом или квартиру продадут в течение 10 лет после приобретения, то разница в стоимости продажи и покупки (полученная прибыль) будет обложена подоходными налогами.

Размер НДС в Австрии

В самом конце австрийских чеков есть надпись «MwSt», что означает НДС (Mehrwertsteuer). Налог уже включён в стоимость продукта, который написан на ценнике, и рассчитывать его самостоятельно не нужно.

В чеках всегда указан НДС – MWST

Для большинства продуктов действует ставка 20%. Кроме этого есть пониженная – 13%, и супернизкая – 10%. Ради интереса можно рассчитать НДС самостоятельно.

- НДС не облагаются общественный транспорт и размещение в отеле.

- Ставка 10% распространяется на общепит, билеты на поезда (внутренние и международные), газеты и журналы, ТВ и радио, собственную продукцию магазинов (например, Clever от Billa, Jeden Tag от Unimarkt).

- 13% для внутренних рейсов, билеты на спортивные мероприятия, концерты, парки развлечений, фермерское вино, цветы (букеты, в горшках).

- 20% на остальные товары и услуги.

Налогообложение для владельцев автомобилей

Ежегодно владельцы авто должны платить 2 разных налога: на выброс CO2 и страховой взнос. На покупку машины действует НДС 20%. Декларацию на приобретение автомобиля нужно подавать в ближайшем налоговом офисе (форма заявки).

Налогом не облагаются:

- авто на тест-драйве;

- общественный транспорт и такси;

- машины полицейских, скорой помощи, пожарных и т. д.;

- сельскохозяйственная техника (тракторы);

- ретро авто (если представляет историческую ценность);

- авто для инвалидов.

Стоимость регистрации автомобилей (одинакова для новых и подержанных), выплачивается один раз:

| Тип авто | Стоимость |

| Легковой | €191.1 |

| Грузовой | €191.1 |

| Землеройно-транспортный | €180.6 |

| Трейлер | €180.6 |

| Мотоцикл | €182.1 |

Расчёт страхового налога зависит напрямую от мощности двигателя. Ч ем больше кВт, тем больше нужно заплатить. От этого налога освобождаются владельцы электромобилей. Рассчитать, сколько платить в год или месяц, можно в калькуляторе.

Налог за выброс CO2 нужно платить, если превышена установленная норма — 2% от стоимости авто. В 2022 году это 118 г/км.

Ещё есть дорожный налог – Vignette. Он предназначен для езды по магистралям (касается и авто, и мотоциклов). При оплате дорожного налога владельцу машины выдают стикер с датой, который нужно приклеить на лобовое стекло. Его стоимость составляет (для машин и мотоциклов соответственно):

- 9,40 или 5,40 евро на 10 дней;

- 27,40 или 13,7 евро на 2 месяца;

- 91,10 или 36,2 евро на один год.

Другие налоги

В Австрии есть ряд дополнительных, немного странных, налогов.

Туристический налог

Иностранцам, которые приехали в Австрию в отпуск, необходимо оплатить туристический налог. Сделать это можно прямо в отеле. Размер налога составляет 2,20 евро/ночь за человека, а дети до 15 освобождаются от уплаты. Этот налог должны вносить только туристы с шенгенской визой «С», а не эмигранты.

Налоги на гипс

В Австрии отлично развит горнолыжный туризм. Как только начинается сезон, сюда съезжаются спортсмены со всех точек земного шара. Из-за этого появился любопытный налог.

У туристов есть обязательная медицинская страховка, которую всегда оформляют для получения визы в Австрию, но местным чиновникам этого показалось мало. Они придумали специальные горнолыжные сборы и назвали их «налог на гипс».

Ежегодно 150 тыс. людей травмируются во время катания на горных лыжах. Что им остаётся? Конечно же, обращаться в госпитали. Лечение в общей сложности обходится в 1 млрд шиллингов.

Из-за этого у чиновников Австрии возникла идея о помощи своим клиникам. Они берут со спортсменов дополнительный налог, который включён в стоимость услуг. Он взимается за каждый спуск. Неважно, что лыжник катается аккуратно и не получает травмы. Государство считает так: сейчас он ездит без последствий, а завтра может произойти неприятность.

Все собранные финансы передаются в австрийские больницы и клиники на лечение травм. Учитываются даже лёгкие царапины. Этот сбор входит в десятку самых странных и нелепых налогов в мире.

Косвенные налоговые сборы

В Австрии в 2022 году распространены косвенные налоговые сборы. Яркий тому пример – это государственная пошлина. Её используют при всевозможных сделках (например, по договорам лизинга). Размер составляет около 2%.

Таможенные пошлины применяются для продуктов, которые привозят из стран, не входящих в состав Евросоюза. Акцизные австрийские сборы распространяются на табак, алкоголь и горюче-смазочные материалы.

За рекламу нужно платить налог в 5%. Предусмотрены муниципальные сборы из зарплаты, составляющие 3% от её размера. За вывоз мусора тоже нужно платить, но во всех городах процент этого налога разный.

Церковный налог

Верующие совершеннолетние граждане и резиденты Австрии обязаны платить церковный налог — 1.1% от заработной платы. Это распространяется только на последователей католической церкви. Приверженцы других религий и атеисты имеют право официально отказаться от уплаты этого налога.

Правда, в таком случае больше нельзя воспользоваться церковными услугами: причастие, венчание, отпевание и захоронение на религиозном кладбище.

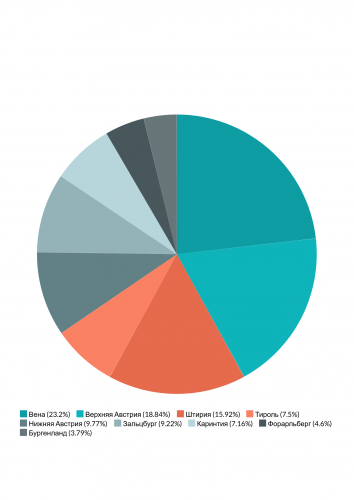

Из 8 859 992 людей в Австрии 4,98 млн — католики. Больше всего верующих в Вене, меньше всего — в Бургенланде.

Но есть и категория лиц, которые могут быть освобождены от церковного налога:

- безработные;

- государственные служащие;

- матери в декретном отпуске.

Чтобы отказаться от церковного налога, надо обратиться в ближайший офис Kirchenbeitragsstelle.

Налог на телевидение и радио

Австрийский закон гласит, если в доме есть телевизор или радио, нужно платить налог. Хотя «полноценным» налогом называть это не совсем верно.

Лицензия на ТВ и радио, как называют её австрийцы, распространяется на один адрес. Выплата покрывает до 10 девайсов в доме. Но если у налогоплательщика две квартиры и в каждом по телевизору, то платить придётся дважды.

У лицензии есть один плюс. Её владельцам предоставляют пакет федеральных каналов. Каждый месяц за ТВ нужно заплатить 13 евро, а за радио – 5 евро.

Оформить и оплатить лицензию или отказаться от неё можно на сайте GIS (Gebühren Info Service).

Двойное налогообложение в Австрии

В некоторых случаях налоги в Австрии придётся платить дважды:

- при трудоустройстве в одной стране ЕС и жизни в другой;

- в случае командировок за границу;

- при получении пенсии в Австрии из другой страны.

Возврат налогов

У иностранных гостей в Австрии есть ощутимые выгоды. При любых покупках стоимостью более 75 евро можно вернуть наличными 13% налоговой компенсации на добавленную стоимость при выезде из страны.

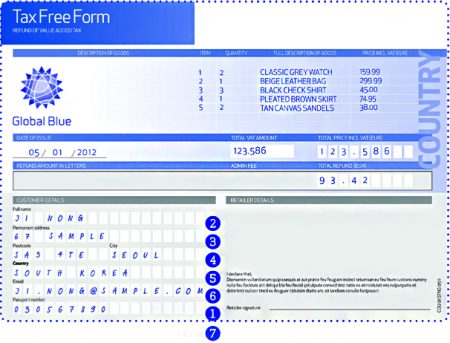

Форма Tax Free для возврата налога

Вернуть налог Tax Free можно через кредитную карту. При заполнении формы Tax Free нужно получить таможенную отметку. Она подтверждает экспорт товаров. Необходимо убедиться, что в ней правильно указан номер действующей кредитной карты.

Форму вместе с оригинальным чеком нужно отправить в Premier Tax Free. Затем деньги будут переведены на кредитную карту.

Последствия уклонения от налогов в Австрии

От уплаты налога на ТВ можно уклоняться долго. Никто не придёт с обыском на дом, если человек не регистрировался на сайте GIS. Но если поймают, штраф может достигать 2 000 евро.

Можно не платить подоходный налог при работе фрилансером на российский рынок, если зарплата идёт на карточку российского банка. Но целенаправленное уклонение от уплаты налогов в Австрии наказывается административно (штраф) или уголовно.

Всё зависит от степени тяжести. Обычно присуждают штраф в 200% размере. Если нарушение серьёзное, то человек будет нести уголовную ответственность — от 6 месяцев до 10 лет.

В случае фальсификации бухгалтерской отчётности дополнительно могут присудить штраф до 25 000 евро. А вот за неоплаченный дорожный налог предусмотрено только административное наказание — штраф от 300 до 3 000 евро.

МИНИМАЛЬНАЯ И СРЕДНЯЯ ЗАРПЛАТА В АВСТРИИ

Австрия – это не только красивейшая страна с комфортным климатом и множеством мест для активного отдыха, но и популярное иммиграционное направление. В стране стабильная процветающая экономика, высокие социальные стандарты и уровень жизни. Работа в Австрии доступна преимущественно для высококвалифицированных специалистов из-за рубежа, в частности, инженеров и строителей. Кроме того, дефицитными на австрийском рынке труда считаются медицинские профессии.

Население Австрии в 2022 году составляет 9 млн человек, из которых более 3,6 млн – это активная рабочая сила. Количество безработных чуть менее 460 тысяч. На высокие доходы могут рассчитывать, прежде всего, опытные специалисты – обладатели дипломов престижных вузов Австрии. Сегодня на австрийской территории официально трудоустроены свыше 650 тысяч иностранцев, более половины из которых – это граждане стран Евросоюза и Швейцарии. Далее, узнаем какая зарплата в Австрии в 2022 году.

СОДЕРЖАНИЕ

Минимальная зарплата в Австрии

Австрия относится к небольшой группе европейских стран, в которых на официальном уровне минимальная зарплата не устанавливается. В каждой отрасли экономики ставки регулируются с помощью общенациональных коллективных договоров, а для отдельных профессий предусмотрены специальные законодательные нормы. В 2017 году в Австрии вступил в силу новый закон “LSD-BG”, цель которого защитить права иностранных работников в отношении получения заработных плат и социальных пособий наравне с австрийскими гражданами (за редкими исключениями).

По сведениям большинства местных аналитических изданий, минимальная зарплата в Австрии в 2022 году составляет около 1 500 евро в месяц. В отдельных секторах экономики цифры незначительно отличаются. Например, в сфере информационных технологий ставка – 1 645 евро, в строительстве – 1 742 евро, а в гостиничном бизнесе – 1 320 евро. В любом случае минимальная оплата труда в Австрии выше чем во многих странах Европейского союза и сопоставима с такими развитыми государствами, как Германия, Франция и Великобритания.

Средняя зарплата в Австрии

Анализ баз данных вакансий австрийских кадровых агентств показывает, что средняя зарплата в Австрии в 2022 году до уплаты налогов составляет около 40 875 евро в год или 3 406 евро в месяц. После всех обязательных вычетов у местного работника остается порядка 2 215 евро. Для сравнения зарплата в Германии равняется 4 035 евро (нетто – 2 800 евро). То есть цифры несколько ниже, при этом стоимость жизни во многих городах Австрии чуть выше, особенно в столице – Вене.

Уровень оплаты труда в австрийских компаниях во многом зависит от региона, квалификации и опыта работника. К примеру, средняя зарплата в Австрии по профессиям для местных выпускников высших учебных заведений следующая (евро в год):

Финансы – 41 525

Бизнес-услуги – 31 815

Медицина – 29 390

Энергетика – 24 415

Производство – 19 760

Опытные специалисты зарабатывают в Австрии существенно больше. К примеру, программисты или инженеры в промышленности могут рассчитывать на годовой доход более 60 000 евро, а врачи свыше 80 000 евро. Работники без квалификации получают от 1 200 до 2 000 евро. По уровню средних зарплат Австрия заметно опережает страны Восточной, Центральной и Южной Европы, но несколько отстает от соседних западноевропейских и скандинавских стран.

Налоги с зарплаты в Австрии

Все австрийцы и иностранные работники с видом на жительство в Австрии уплачивают налоги и обязательные социальные платежи с заработных плат. В стране действует прогрессивная ставка подоходного налога, которая достигает 55% при заработке более 1 млн евро в год.

Подоходный налог в Австрии в 2022 году

Социальные взносы в Австрии

Страхование на случай болезни – 7,65%

Страхование от несчастных случаев – 1,3%

Страхование по безработице – 6%

Пенсионное страхование – 22,8%, а для самозанятых лиц –18,5%

Рассчитать чистую (нетто) заработную плату в Австрии после уплаты налогов онлайн можно здесь. В некоторых случаях трудовое законодательство предусматривает дополнительные льготы и налоговые кредиты. Например, покрытие расходов на проезд в общественном транспорте в размере 400 евро.

Налоги в Австрии: общие данные и ставки НДС

Основные данные

- Физические лица оплачивают с доходов 50%.

- Для юридических лиц предусмотрено налогообложение в размере 25% от прибыли. При отсутствии доходов необходимо выплачивать 1750 евро в год для ООО или 3500 евро в год для АО.

- Прирост капитала облагается налогом по базовой ставке 25%.

- Ставка НДС в Австрии составляет 20%. Часть продукции и сервиса облагается ставкой 10%. Есть виды товаров и услуг, полностью освобожденные от налогообложения.

- Гербовый сбор существует, государственной пошлины нет.

Помимо перечисленных есть налог на капитал, недвижимость, передачу недвижимых объектов, социальное страхование, а также отдельные банковские пошлины. Наравне с юридическими, все физические лица в Австрии оплачивают подоходный налог.

Физические лица

Исчислению пошлин подлежат нерезиденты и местные граждане. Резиденты перечисляют налог с общемировой прибыли, иностранцы – с местных доходов. Для расчета применяется прогрессивная ставка.

Доход в год, евро

Специальные выплаты облагаются по ставке 6%, исключая первые 620 евро. Налоговый год совпадает с календарным. Подача декларации необходима при наличии доходов кроме заработной платы. Документ сдается до 30 апреля года, следующего за отчетным.

Налоги в Вене для предпринимателей

Компании-резиденты оплачивают взносы с общемирового дохода, то есть с прибыли представительств, находящихся в любых странах мира. Резидентами считаются те организации, которые были основаны на территории государства, или учреждения, чей головной или основной управляющий офис расположен в одном из городов страны. Налоговые обязательства для местных предпринимателей могут быть снижены с учетом соглашений о пресечении двойного налогообложения. Если бизнес не является резидентным, он обязан перечислять в казну государства пошлину только с тех средств, которые получены в пределах границ Австрии и могут рассматриваться как чистая прибыль предприятия.

В разделе основной информации указана процентная ставка налогообложения и суммы, которые нужно подавать в декларации при отсутствии доходов. Указанные цифры действуют только со второго года существования малого или крупного учреждения. Первый год бизнес резидента или иностранца облагается пошлиной в фиксированном размере 1092 евро.

Особенности налоговой базы

- Прирост капитала считается частью активного дохода.

- Потери засчитываются против 75% прибыли, полученной за текущий год.

- Перенос убытков запрещен в случае, если компания изменила часть данных о себе: название, имя владельца, адрес и прочее.

- Перенос убытков задним числом также запрещен.

- Протяженность налогового года не превышает 12 месяцев.

- Дивиденды, перечисленные иностранному предпринимателю, облагаются пошлиной 25%, роялти – 20%, проценты не облагаются кроме случаев, когда прибыль происходит от недвижимости на территории юрисдикции.

- Взимание налогов с филиалов предприятий не предусмотрено, запрещены пошлины на сверхприбыль.

- В декларации указываются: НДС, муниципальные пошлины, налог на прибыль, сборы с недвижимости, оплата социального страхования, акцизные и таможенные сборы.

С 2014 по 2017 год включительно ставки налогов на прибыль в Австрии постоянно снижались, что сделало юрисдикцию привлекательной для основания новых компаний.

Налог на добавочную стоимость

Данным видом пошлины облагаются практически все товары и услуги, для их ограниченного ряда предоставляется сниженная ставка. Когда турист (нерезидент), находящийся на территории государства, приобретает продукцию или пользуется сервисом, он оплачивает НДС, включенную в стоимость. Часть из этих денег можно вернуть обратно. Данная услуга предоставляется в нашей компании. Процедура возможна только при выполнении следующих условий:

- Стоимость покупки составляет не менее 75 евро.

- Приобретение произведено в магазине, относящемуся к европейской системе Tax-free Shopping.

- У вас сохранился чек на покупку. Счет и чек должны быть заполнены.

Возврат НДС в Австрии подразумевает отдачу покупателю до 13% от суммы налога, а не от стоимости всей покупки. Получить деньги можно или в местном магазине, или на таможне, или в аэропорту. Часто это занимает много времени и сопряжено с правовыми трудностями, поэтому выполнить процедуру с помощью профессиональных юристов гораздо проще и удобнее.

Компании-резиденты с товарооборотом более 30 тысяч евро в год обязаны вставать на учет в налоговой службе. Иностранные фирмы также регистрируются в органе, но независимо от размера продаж. Декларации подаются ежемесячно или ежеквартально, годовой отчет – не позднее 30 июня года, следующего за налоговым периодом.

Иные виды налогов

- Банковский. Взимается со всех филиалов иностранных банков в размере 0.055%-0.085% от налоговой базы.

- Налог на недвижимость в Австрии. Взимается с земель вне зависимости от наличия на них построек, а также со всех видов домов, квартир, помещений. Сумма выплаты рассчитывается муниципалитетом по формуле: 0,2% х 500% х стоимость недвижимости. Где 0,2% – базовая ставка, 500% – муниципальный коэффициент.

- Налоги на доход от недвижимости в Австрии. Стандартный уровень пошлины составляет 3,5%. Распространяется на сдачу объекта в аренду, передачу в пользование на некоммерческой основе и иные операции.

Эксперты компании UraFinance готовы сообщить вам больше информации! Позвоните нам по номеру телефона и получите консультацию по вашему вопросу.

Налоги в Австрии

Взимание налогов в Австрии регулируется Законами «О подоходном налоге», «О корпоративном налогообложении», действующими законодательными актами, директивами Европейского Союза. Финансовая отчетность компаний ведется в соответствии с требованиями, изложенными в Австрийском коммерческом кодексе и Международном стандарте финансовой отчетности.

Особенности взимании налога на прибыль юридических лиц

В Австрии осуществляется разный подход к налогообложению компаний в зависимости от резидентности. У резидентных компаний все доходы подлежат налогообложению по основной ставке 25%, независимо от того на какой территории и в каком государстве они получены. При этом налоговым резидентом считается юридическое лицо, инкорпорированное в стране (имеет юридический адрес), управление и контроль которого осуществляется там же. Компании-нерезиденты оплачивают доходы, полученные только на территории Австрии.

Налогом облагается прибыль, полученная от любого вида деятельности компании, в результате пассивных инвестиций, прироста капитала. Из общей прибыли вычитаются затраты, понесенные в связи с хозяйственной деятельностью компании, подтвержденные документально.

В случае оплаты юридическими лицами налогов в других странах, он принимаются к зачету при определенных условиях, и не может превышать сумму, которую бы компания заплатила в Австрии при таких же обстоятельствах.

Для компаний понесших убыток, установлена оплата минимальной сумму. Она, в зависимости от правовой формы компании, составляет 1750 или 3500 евро в год.

Есть и другие льготы по оплате, которые позволяют снижать процент взимания налога и даже вовсе его не оплачивать. Например:

- для компаний с ограниченной ответственностью в течение первых пяти лет после регистрации разрешается взимать налог на прибыль в размере 500 евро в год, и далее в такой же период — 1750 евро в год;

- для резидентов, если компания предоставляет прибыль владельцам акций, налогообложение не осуществляется.

В том случае, когда имеется группа компаний под руководством головной компании, платится один налог, могут списывать убытки, входящих в ее состав.

Отчисления с прибыли компании могут быть уменьшены, если имеется соглашение об избежании двойного налогообложении с Австрией или Директива Европейского союза.

НДС, другие налоги и пошлины

Взимание НДС в Австрии соответствует требованиям единой европейской системы и составляет 20%. Здесь тоже действуют льготы, которые заключаются в том, что процентная ставка может быть снижена до 10%. Она применима в отношении сельскохозяйственной продукции, продуктов питания, личного транспорта и т.д. От уплаты НДС освобождаются:

- некоторые виды аренды недвижимости;

- услуги и поставки малых предприятий, у которых оборот не превышает 30 тысяч евро в год;

- услуги банковские, врачебные, страховые, больничные;

- доход от продажи недвижимости;

- экспорт товаров и услуг.

Ставка налога на роялти, проценты дивиденды составляет 25%. В Австрии отсутствует налог на выплату роялти другим резидентным компаниям. Налоговые ставки для выплат дивидендов и роялти в другие государства составляют 25% и 20% соответственно. В этом случае выплата процентов не облагается налогом, как и дивиденды выплачиваемые компанией в Австрии компании-резиденту Европейского Союза (при определенных условиях).

К другим налогам относят налоги на передачу недвижимости и саму недвижимость. В первом случае налог взимается по ставке 3,5% от оценочной стоимости имущества, во втором – ставка зависит от ее стандартной оценочной стоимости и места расположения (муниципалитета). Например, если оценочная стоимость имущества не превышает 250 тысяч евро, то ставка будет составлять 0,5 %, от 250 до 400 тысяч евро – 2%.

При передаче недвижимости дополнительно взимается регистрационный сбор в размере 1,1%.

В Австрии взимают налог, при решении компании увеличить сумму уставного капитала. Он называется налогом на передачу капитала. В этом случае берут 1% от суммы, на которую он убудет увеличен.

Облагаются налогами зарплаты сотрудников компаний. Ежемесячно отчисляются суммы в размере от 21,7 до 21,81% от всех выплат, которые работодатель производит сотруднику. Здесь установлена планка максимальных выплат страховых взносов на уровне 4650 евро в месяц.

Государственными пошлинами облагаются договора аренды, цессии, векселя, сертификаты облигаций, и другие, входящие в перечень налоговой, если объект сделки имеет отношение к Австрии. Ставка плавающая, составляет от 0,13 до 1%. Договора займа не облагаются государственной пошлиной.

Налог на доходы физических лиц

Здесь тоже действует правило разделения физических лиц на резидентов и нерезидентов, т.е. учитывается место получения прибыли. Ставки налога для резидентов зависят от суммы дохода, полученных на любых территориях, нерезидентов – только те, которые получены на территории Австрии. Процентная ставка зависит от суммы дохода и указана в таблице:

| Сумма дохода в евро | Ставка налога в % |

| до 11000 | |

| 11001 — 18000 | 25 |

| 18001 — 31000 | 35 |

| 31001 — 60000 | 42 |

| 60001 — 90000 | 48 |

| 90001 — 1000000 | 50 |

| Свыше 1000000 | 55 |

Фиксированный налог в размере 20% платят спортсмены, деятели культуры, архитекторы, писатели, дающие платные консультации, участники развлекательных мероприятий.

Обратите внимание! В Австрии предусмотрены льготы для семьи, если ее содержит единственный кормилец. Величина налоговых льгот зависит от количества детей.

Кроме того, жители Австрии платят следующие налоги:

- транспортный;

- дорожный;

- на покупку автомобиля;

- церковный;

- за рекламу;

- за вывоз мусора;

- на владение телевизором;

- на гипс.

По всем возникшим вопросам обращайтесь к нашим экспертам. Это можно сделать в режиме онлайн, написав по адресу info@offshore-pro.info или позвонив по указанным на портале телефонам. Наши специалисты проконсультируют не только по вопросам налогообложения в Австрии, но и помогут купить или зарегистрировать компанию, открыть банковские счета, подобрать организационную форму, вести предпринимательскую деятельность.

По всем возникшим вопросам обращайтесь к нашим экспертам. Это можно сделать в режиме онлайн, написав по адресу info@offshore-pro.info или позвонив по указанным на портале телефонам. Наши специалисты проконсультируют не только по вопросам налогообложения в Австрии, но и помогут купить или зарегистрировать компанию, открыть банковские счета, подобрать организационную форму, вести предпринимательскую деятельность.

При какой сумме годового дохода подается декларация в Австрии?

Для резидентов годовой доход должен превышать 11 тысяч евро, для нерезидентов — 2 тысячи евро. Если сотрудник работает официально, то налог удерживается с работодателя. Но если у этого сотрудника имеется еще и другой источник дохода, превышающий 730 евро в год, то он должен заявить об этом в налоговый орган, заполнив декларацию. За это ему вернут 60 евро.

Какую сумму составляет налог за владение телевизором в Австрии?

Необходимо уплатить 25 евро в месяц за каждый экран. От уплаты освобождаются граждане с низким уровнем оплаты и пенсионеры (не превышает минимальный прожиточный уровень), а также студенты, безработные.

Что включает в себя налог на покупку автомобиля в Австрии?

При покупке автомобиля покупатель платит регистрационный взнос, сбор за получение номерных знаков и НДС в сумме 20% от его стоимости.

Читайте другие интересные статьи портала InternationalWealth.info:

Министерство финансов Объединенных Арабских Эмиратов (ОАЭ) и Австрия, 1 июля 2022 года в Абу-Даби подписали протокол о внесении поправок в межгосударственное соглашение «Об избежании двойного…

Австрия – довольно популярная страна среди российских бизнесменов. Люди с большим достатком скупают здесь недвижимость в живописных местах Альп. Программисты запускают стартапы. Предприниматели в поисках…

Австрия считается европейской страной с высокими налогами, её никогда не относили к оффшорным юрисдикциям. Однако в Сети легко можно найти предложение по типу “открыть оффшор…

Если вы ищете место для спокойного, размеренного образа жизни, то присмотритесь к Австрии. Маленькое государство, расположенное на территории центральной Европы, известно своими летними каникулами с…

Одним из самых либеральных государств по отношению к криптовалюте с выгодным месторасположением в центре Европы является Австрия. Предлагаем желающим зарегистрировать криптокомпанию ознакомиться в статье с…

Купить недвижимость в Вене: основные целиВНЖ за недвижимость: возможно ли это в АвстрииПреимущества покупки недвижимости в ВенеВладение недвижимостью в АвстрииЭтапы приобретения недвижимости в…

Криптовалютное регулирование в Австрии осуществляется по общим правилами и нормам, свойственным традиционным активам – ценным бумагам, фиатным деньгам и любым связанным сервисам и услугам. Является…

Почему следует инвестировать в новостройки Австрии На что обращать внимание при покупке квартиры в новостройке в Австрии Процедура покупки квартиры в новостройке Австрии…

Налоги на недвижимость в Австрии: покупка, продажа и владение

Однократные расходы

При покупке недвижимости покупатель в первую очередь платит налог на передачу права собственности в размере 3,5% от кадастровой стоимости и 1,1 % за регистрацию в кадастре. Помимо этого, придется оплатить услуги юриста в размере 1-3%, а также работу риэлтора, чей гонорар составляет 3% от стоимости покупки, если цена объекта превышает 48 448 евро. Гонорар брокера вырастает в процентном соотношении до 4%, если недвижимость имеет стоимость до 36 336 евро. Агент получает фиксированный гонорар в размере 1 453 евро при условии, что стоимость жилья находится между обозначенными выше промежутками.

.jpg)

Расходы на составление договора купли-продажи зависят от тарифа составителя, типа недвижимости и цены покупки. Они оплачиваются с добавлением накладных расходов на заверения и гербовые сборы в размере от 1 до 2,5 % от стоимости недвижимости. Размер оплаты на сообщение органам и самостоятельный расчет налога на доходы от продажи недвижимого имущества представителями сторон определяется по договоренности в рамках тарифов составителя договора. Процессуальные издержки и административные сборы для оформления разрешения со стороны органа надзора над земельным оборотом рассчитывается в зависимости от конкретного муниципалитета Австрии. Если будет оформлять кредит, то необходимо для этого заложить около 2% от его суммы.

Покупка частного дома

При покупке частного дома также необходимо будет учесть возможные расходы на подготовку земельного участка согласно предписанию местного муниципалитета (Земель), на подготовку участка к строительству и эксплуатации, а также на взносы за подключение к коммунальным сетям и другие сборы (электричество, газ, вода, канализация, телефон, и др.).

Налоги и новостройки

Определяя для себя то, какая именно недвижимость будет приобретаться. Важно понимать, что при покупке жилья в новостройке (при всей прозрачности этого определения все еще бывают случаи, когда новое жилье путают с тем, которое прошло процесс реновации) необходимо заложить 20% на НДС, который возвращается через три года при условии, что собственник пользовался недвижимостью сам, а не сдавал в аренду. Но как правило, НДС уже включен в цену.

По многим новостройкам есть разные прайс-листы: например, прайс-лист с НДС для обычных покупателей и прайс-лист без НДС для инвесторов. Власти строго контролируют то, насколько дальнейшее использование квартиры отвечает заявленным целям – проверки всегда происходят неожиданно. Инспекторы могут также следить за этим, наблюдая транзакции по счетам арендодателя.

Постоянные расходы

При эксплуатации недвижимости налог на квартиру будет включаться ежемесячно в стоимость квартплаты, а если речь идет о доме, то его размер будет рассчитываться исходя из кадастровой стоимости земли. Отдельно от квартплаты оплачивается газ, вода, электричество, интернет, телефон и, совершенно неожиданно, наличие телевизора. Коммунальные расходы обычно считаются в размере по 2-3 евро за 1 кв.м в месяц (в зависимости от федеральной земли, типа дома и квартиры). Счета за отопление и электричество зависят от экономности владельцев и времени года.

Каждый владелец квартиры обязан по закону платить отчисления для обеспечения будущих расходов. Размер регулярных платежей совладельцев зависит от предстоящих работ, и как мера обычного администрирования, обычно определяется управляющей компанией.

.jpg)

Особенности для граждан России

Гражданин России (впрочем, и граждане всех стран, не входящих в зону ЕС) не имеет права оформить недвижимость в Австрии на физическое лицо, за исключением специальных зон в курортных регионах. Недвижимость в Австрии приобретается на юридическое лицо, которое должно платить налог на прибыль, который составляет 25%. Однако этим налогом облагается не весь арендный доход, а только прибыль компании. Из налогооблагаемой базы вычитаются: расходы на коммунальные услуги, амортизация самой недвижимости, амортизация купленной мебели и проценты по ипотечному кредиту.

При покупке новой квартиры в инвестиционных целях (то есть для последующей сдачи объекта в аренду) инвестор имеет право на частичный возврат НДС. Учитывая все эти и другие возможные льготы и вычеты, налогообложение от сдачи в аренду в некоторых случаях в итоге может быть совсем небольшим.

Налоги при продаже

При продаже недвижимости продавец оплачивает налог на добавленную стоимость – покупал по стоимости 100 000 евро, продает за 130 000 евро, соответственно с 30 000 оплачивается подоходный налог.

Налоги на доход от сдачи жилья в аренду

Если доход от сдачи собственного объекта недвижимости в аренду ниже, чем 11 000 в год, то налог не платится вообще, а если выше, то составляет 25% при условии, что доход не превышает 18 000 евро, 35%, – при доходе от 18 000 до 31 000 евро, 45% – при доходе свыше 60 000 евро.

.jpg)

Другие особенности

В Австрии не взимается регулярный налог на здания и сооружения. Есть только налог на землю (Grundsteuer), который рассчитывается исходя из оценочной стоимости – которая гораздо ниже рыночной. Для владельцев квартир этот налог небольшой и включается в ежемесячную квартплату. Например, владелец квартиры площадью 70-80 кв.м. в муниципалитете Зальцбург платит за нее около 100 евро в год.

В Австрии отсутствуют налоги на наследство и дарение, однако имеет место быть другой – налог на передачу собственности (Grunderwerbsteuer). В случае дарения или наследства ставка у него меньше, чем в случае покупки недвижимости, и она зависит от того, в какой степени родства стоят даритель и получатель дара, а также от оценочной стоимости недвижимости.

Благодарим за помощь в подготовке материала:

Анну Богнер, консультанта по недвижимости компании Wgcm–Real

Ирину Дуганцову, эксперта компании RENTSALE

Какие налоговые изменения в сфере недвижимости ждут россиян в 2022 году

В 2022 году собственников недвижимости ждет ряд изменений, связанных с уплатой налогов. Например, дольщики смогут быстрее продать квартиру без уплаты налога, а налог на имущество будет начисляться исходя из кадастровой стоимости объекта.

Рассказываем, какие еще нововведения в сфере недвижимости ждут налогоплательщиков в 2022 году.

1. Имущественный налог по кадастру

Одно из основных изменений связано с механизмом расчета налога на недвижимость. В 2022 году базой расчета окончательно станет кадастровая стоимость объекта, которая приближена к рыночной. До этого расчет велся исходя из инвентаризационной стоимости недвижимости или ее себестоимости. Переход на новую схему расчета налога на недвижимость начался в 2015 году, в этом году он завершается для всех регионов России, кроме Севастополя.

«Первые три года производится расчет с учетом понижающих коэффициентов, а после — по полной кадастровой стоимости при условии, что повышение составляет не более 10% в год», — пояснила член Ассоциации юристов России (АЮР) Мария Спиридонова.

Результатом перехода на новый расчет может стать существенный рост суммы выплат по налогу на имущество. По оценкам экспертов, увеличение может составить 20–40%.

Читайте также

2. Повышенный НДФЛ не коснется недвижимости

С 1 января 2022 года введена прогрессивная ставка НДФЛ. К доходам свыше 5 млн руб. теперь применяется повышенная налоговая ставка в размере 15%. Однако повышенная ставка не будет применяться к разовым или нерегулярным доходам, в том числе доходам от продажи личного имущества, включая недвижимость.

«Для продавцов, имеющих недвижимость в собственности от трех до пяти лет, НДФЛ остается прежним — 13%, но есть возможность снизить этот налог путем налогового вычета. По истечении обозначенного срока владелец освобождается от уплаты НДФЛ, поэтому необходимости в налоговых вычетах нет. А если гражданин получил годовой доход более 5 млн руб. в связи с продажей имущества, в том числе недвижимости, ставка остается на уровне 13%», — отметила Спиридонова.

Читайте также

3. Налоговый вычет при покупке квартиры в ипотеку получить будет проще

Также упростится процедура получения налогового вычета за покупку квартиры в ипотеку. Теперь, чтобы воспользоваться правом на имущественный вычет, заявителю надо будет только заполнить заявление в личном кабинете налогоплательщика, и оно будет сформировано автоматически.

Автоматизированная система Федеральной налоговой службы (ФНС) сама обработает информацию, запросив в том числе и банк, который выдал кредит. В результате сроки проверки данных заявителя и выплаты денежных средств на счет сократятся. Сейчас имущественный вычет возвращается в течение трех месяцев.

Читайте также

4. Продать квартиру без уплаты налога дольщики смогут быстрее

Еще одно нововведение касается уплаты налогов дольщиками. С 2022 года они могут продать квартиру раньше без уплаты налога. В случае продажи квартиры собственник, владеющий ею менее трех (если это единственное жилье) или пяти лет, должен заплатить НДФЛ по ставке 13%. До этого отсчет срока владения квартиры начинался с момента регистрации права собственности на нее. По новым правилам для участников долевого строительства срок владения будет отсчитываться с момента полной оплаты договора долевого участия, пояснила Спиридонова.

Данное изменение распространяется и на участников жилищно-строительных кооперативов (ЖСК), и на случаи, если квартира куплена через уступку прав требования по ДДУ. Это поможет дольщикам и участникам ЖСК раньше продать свои квартиры без уплаты НДФЛ. Соответствующие изменения были внесены в п. 2 ст. 217.1 Налогового кодекса в конце прошлого года.

Читайте также

5. Льготы и перерасчет

В конце 2022 года изменились правила перерасчета ранее исчисленных имущественных налогов для физических лиц, в том числе земельного налога и налога на имущество физических лиц. «Так, если у гражданина возникла налоговая льгота, которая ранее не была учтена, она будет применена с периода, в котором у него возникло право на такую льготу. Налоговый орган должен провести перерасчет и уменьшить налоговые платежи с учетом этой льготы», — отметил адвокат адвокатского бюро Asterisk Родион Ларченко.

В первую очередь это касается пенсионеров, инвалидов, ветеранов боевых действий и других категорий льготников, пояснил юрист. В соответствии со ст. 407 Налогового кодекса они освобождаются от уплаты налога на имущество. Закон устанавливает пять видов недвижимого имущества, в отношении которых может быть предоставлена льгота, в том числе квартира (комната), жилой дом и гараж. Льгота предоставляется в отношении только одного объекта каждого вида.

Читайте также

6. Новые реквизиты

С 1 января в платежках по налогам и взносам нужно указывать новые реквизиты. «В поле, где ранее указывался номер счета УФК (начинается с 40101), нужно указывать новый казначейский счет (начинается с 03100). Новый же счет УФК (начинается с 40102) указывается на строку выше, а также необходимо указывать новые БИК и наименование банка получателя», — рассказала Спиридонова.

При этом до 30 апреля действует переходный период — платежи будут принимать и по прежним реквизитам.