МИНИМАЛЬНАЯ И СРЕДНЯЯ ЗАРПЛАТА В ИТАЛИИ

Несмотря на то что Италия обладает одной из самых крупных экономик в Евросоюзе, местный рынок труда испытывает серьезные проблемы. Прежде всего, речь идет о высокой безработице (около 10% в 2022 году), неравенстве в доходах между разными социальными группами населения и низкой степени занятости по стране в целом (58%). Тем не менее средняя зарплата в Италии находится на довольно высоком уровне и многие иностранцы стремятся найти работу в итальянских компаниях.

В течение последних 5–7 лет правительство Италии принимает действенные меры, направленные на стабилизацию экономических показателей, создание дополнительных рабочих мест и повышение занятости среди выпускников итальянских вузов. Сегодня безработица среди молодежи по-прежнему превышает 30%, но ситуация заметно улучшается. Далее, узнаем какая минимальная и средняя зарплата в Италии в 2022 году, сравним доходы по профессиям и выделим актуальные ставки налогов.

СОДЕРЖАНИЕ

Минимальная зарплата в Италии

Итальянские власти законодательно не регулируют уровень минимальной заработной платы в стране. Ставки фиксируются в коллективных договорах между работодателями и профсоюзами и зависят от конкретного сектора экономики. Сегодня около 80% работников Италии охвачены подобными соглашениями и в какой-то степени защищены от дискриминации в сфере оплаты труда.

Кроме того, статья 36 Конституции страны указывает на то, что заработная плата должна быть пропорциональна качеству и количеству проделанной работы, а также достаточно высокой, для того чтобы обеспечить прожиточный минимум работнику и членам его семьи. В целом минимальная зарплата в Италии в 2022 году не ниже 700–800 евро в месяц, но по факту итальянские компании предлагают оклады, превышающие 1000 евро.

В текущем году при населении около 60,5 млн человек количество официально занятых лиц в Италии составляет около 22,8 млн, а безработных порядка 2,3 млн. Чаще всего оклады практически на минимальном уровне устанавливаются не только в сфере неквалифицированного труда, но и для местных специалистов в возрасте от 18 до 24 лет. Поэтому огромное количество молодых граждан Италии уезжают на заработки за границу.

Средняя зарплата в Италии

По уровню средних заработных плат Италия опережает многие страны Евросоюза, например, Испанию и Кипр, но уступает более успешным государствам, включая Германию и Францию. Годовой доход одного итальянского работника около 29 000 евро, то есть средняя зарплата в Италии в 2022 году составляет 2 415 евро в месяц до уплаты походного налога, ставка которого на национальном уровне варьируется от 23% до 43%.

На самом деле вывести средние показатели оплаты труда в Италии довольно сложно. В этом плане страна очень разнообразна. Нужно учитывать профессию, отрасль экономики, образование, уровень квалификации, пол, возраст работника и конкретный регион. К примеру, по данным местного статистического управления, на юге Италии средние доходы около 1 700 евро в месяц (нетто), а на севере более 2 200.

Годовая зарплата на Сицилии в районе 21 000 евро, а в Ломбардии около 32 000. В крупных итальянских городах, где развит промышленный сектор, сфера туризма и рынок финансовых услуг, заработные платы существенно выше чем по стране в целом. Допустим, в случае трудоустройства в Милане на должности, требующие высокой квалификации, можно рассчитывать на чистый доход свыше 2 500 евро в месяц. Благоприятная ситуация в Риме и Турине.

Помимо регионального фактора, средняя оплата труда итальянских работников во многом зависит от профессии. Разрыв здесь колоссальный. Если менеджеры высшего звена и руководители компаний получают до 8500 евро в месяц, то обычные рабочие 1 500–2 000. Оклады членов правительства и вовсе превышают 14 000 евро. Женщины в Италии зарабатывают на 10–11% меньше чем мужчины. К слову, средний показатель по Европейскому союзу – 16,3%.

ЗАРПЛАТА В ИТАЛИИ ПО ПРОФЕССИЯМ

Налоги с зарплаты в Италии

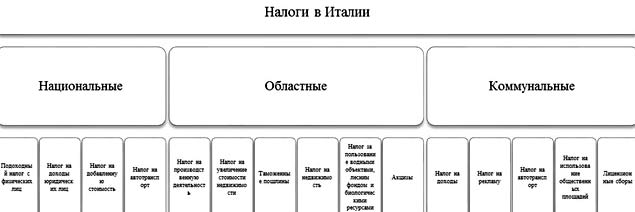

Система налогообложения Италии считается одной из самых сложных в Европе. Например, подоходный налог взимается на трех уровнях: национальном, региональном и муниципальном, при этом обязательство рассчитывается по прогрессивной ставке.

Налоги с зарплаты в Италии удерживаются как с местных жителей, так и с физических лиц-нерезидентов. Отличие заключается в том, что иностранные работники, проживающие в стране не более 183 дней в году, платят налоги исключительно с доходов, полученных на итальянской территории.

Подоходный налог в Италии в 2022 году

Ставки регионального и муниципального подоходного налога в Италии зависят от города проживания и составляют от 0,7% до 3,33% и от 0% до 0,9% соответственно.

Налоги в Италии

Русские живут во многих странах мира. Не стала исключением и Италия. Эмигрировать туда стремятся по той причине, что это государство считается наиболее сильным в экономическом плане. Во многом этому способствуют достаточно высокие налоги в Италии. Их довольно много и они предполагают весьма сложный порядок исчисления. Сложность заключается еще и в том, что единый кодифицированный документ здесь отсутствует.

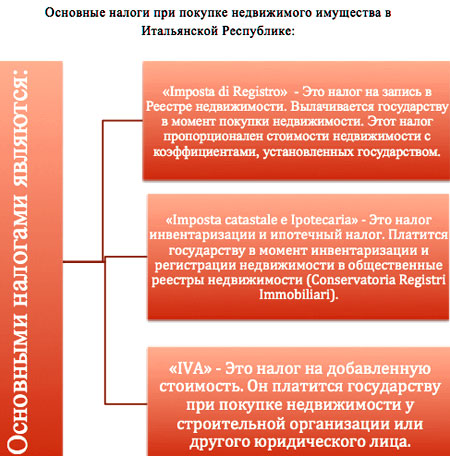

Структура налоговых сборов при покупке недвижимости в Италии

Поэтому налоговая система Италии в 2022 продолжает оставаться одной из самых сложных во всем мире.

Основные обязанности налогоплательщиков

Итальянские налогоплательщики имеют свои обязанности.

Пример налогового бланка в Италии

- совершать своевременные налоговые выплаты в установленные законодательством сроки;

- своевременно встать на учет (актуально тогда, когда это предусматривается существующим Кодексом);

- вести и аккуратно хранить все бухгалтерские записи;

- вести «дневник НДС»;

- каждый год осуществлять декларацию своих налогов;

- не уклоняться от сотрудничества с налоговыми органами;

- своевременно представлять все необходимые документы по требованию соответствующих органов;

- аккуратно хранить справки, необходимые для декларирования (актуальный срок варьируется от пяти до семи лет);

- нести иные обязанности, которые только предусматриваются существующим законодательством.

Какие налоги выплачиваются государству

В Италию эмигрируют не только «гастарбайтеры», то и достаточно крупные инвесторы.

Многие россияне имеют реальную возможность и желание открыть на территории этого государства свое дело. Поэтому вопрос налогообложения для них становится во главе угла. Для того чтобы не запутаться в сложной системе итальянского налогообложения, необходимо знать все о тонкостях и существующих подводных камнях. Также нужно знать о том, какие именно налоги в Италии являются обязательными.

Особенности налогообложения

Одной из ключевых особенностей следует считать то, что в соответствии с Конституцией этого государства, власти страны не имеют никакого права вносить поправки и изменения в налоговое законодательство после того, как бюджет был принят.

Второй немаловажной особенностью следует считать то, что оплата налогов предполагает следование по прогрессивной шкале. Проще говоря, чем больше прибыли получает налогоплательщик, тем больше становится налоговая ставка.

График распределения итальянских налогов в процентном соотношении

Важно знать о том, что ключевой целью налоговой политики итальянского государства следует считать ужесточение мер, актуальных для тех организаций, которые активно ведут деятельность с оффшорными фирмами. Та компания, которая была замечена в извлечении прибыли через оффшорную фирму, обязуется выплатить налог в двойном размере.

В 2022 году такое предприятие обязуется выплачивать налоги по стандартной ставке для фирм итальянского происхождения. Кроме того, выплачивать придется еще и налог на прибыль оффшорной фирмы. Ставка при этом составляет 27 процентов.

Особенности подоходного налога

НДС и подоходный налог дают самые большие поступления в бюджет итальянского государства. Этот налог выплачивается всеми гражданами страны, которые имеют маломальскую прибыль. Не учитываются только соцвыплаты.

В первую очередь облагается годовой доход.

Сравнение ставки подоходного налога Италии с другими государствами

Иностранцы, проживающие на территории Италии на законных основаниях и имеющие официальный источник дохода, обязуются делать выплаты в пользу госказны даже тогда, когда их компания приносит прибыль за рубежом. Лица, не являющиеся резидентами, платят подоходный налог только с прибыли, которая была получена в результате деятельности на территории итальянского государства.

Принимаются во внимание и налоговые льготы.

Они включают в себя вычеты на:

- Страх. взносы (национальные).

- Медобслуживание.

- Получение образования.

- Различные соцнужды.

Сумму вычета можно назвать внушительной. В 2016 году она варьировалась от 3000 до 7500 евро. Налоговый период начинается с 1 января и заканчивается 31 декабря.

Особенности уплаты налога на недвижимость

Если физическое лицо приобретает квартиру или дом у юридического лица, то налог на недвижимость в Италии предполагает оплату:

Таблица сравнения итальянских налогов на недвижимость

- НДС (размер выплаты составляет 4%);

- зафиксированного регистрационного сбора (размер составляет 168 евро);

- зафиксированного ипотечного сбора (размер составляет 168 евро);

- зафиксированного кадастрового сбора (размер составляет 168 евро).

Что будет в случае неуплаты

Не секрет, что немалое количество россиян стремится уклониться от уплаты налогов. В некоторых случаях нарушители закона наказываются государством, но чаще всего предприниматели находят лазейки в законодательстве.

Итальянское правительство подходит к оплате налогов намного строже. Предприниматели обязываются выплачивать все необходимые налоги. Одновременно с этим жители итальянского государства искренне полагают, что оплата налогов является их непосредственной обязанностью. Учитывая этот факт, становится понятно, что создатели легендарного сериала “Спрут”, который особенно полюбился гражданам Советского Союза, не очень-то и переусердствовали, показывая теневую сторону различных предприятий.

административная карта Италии

Важно знать, что уклонения от уплаты налогов грозит внушительными штрафами. В некоторых случаях предполагается даже лишение свободы. Кстати, лишиться свободы на фоне уклонения от налогов, вполне реально. Назидательным примером служит история легендарной Софии Лорен. Власти страны не обратили внимания ни на ее статус, ни на всенародную любовь. За уклонение от уплаты налогов София Лорен была заключена под стражу.

Можно по-разному относиться к бывшему премьер-министру итальянского государства, Сильвио Берлускони, но одного у него не отнять: он является законопослушным гражданином и исправно выплачивает налоги. Правда, сеньор Сильвио считается одним из богатейших людей нашего земного шара. Отчего-то особо пристальное внимание властями страны уделяется россиянам.

Это было учтено и среди россиян лиц, уклоняющихся от уплаты налогов, замечено пока не было.

Когда должен выплачиваться налог

Лица, открывшие на территории итальянского государства индивидуальное предприятие, обязуются к осуществлению двух авансовых платежей. Это касается налогов на доходы. Остальная сумма рассчитывается из следующих данных:

- Имеющийся на руках доход.

- Расход.

- Авансовый платеж.

Крайний срок уплаты налога – двадцатое число актуального месяца. Потом может «включиться счетчик», то есть, с каждым днем «набегает» пеня и в итоге предприниматель оказывается вынужден выплатить огромную сумму, приравниваемую к штрафу.

Видео: странные налоги в Италии

/

Оплата туристических налогов

Четыре года назад власти страны приняли решение, которое было оформлено и одобрено итальянским парламентом. Это решение гласит, что каждый итальянский город был обязан ввести туристический налог. В 2022 году туристический налог был равен 5 евро на одного человека.

Это сумма, которую необходимо уплатить за одну ночь пребывания в любой итальянской гостинице. Важно учитывать то, что тарифы и сроки могут быть установлены администрацией города. Тарифы и сроки в разных городах могут отличаться.

Стоимость проживания в Риме

5 лет назад римским городским советом было вынесено историческое решение. Отныне каждый, кто пожелает полюбоваться Колизеем и иными достопримечательностями Вечного города, обязуется оплатить туристический налог.

Цены на некоторые продукты в Риме

Это вовсе не прихоть городских властей. Решение на введение туристического налога было оформлено законодательно. Предполагается, что вырученные средства пойдут на оплату коммунальных услуг. В 2022 году они также будут регулярно отчисляться в городской бюджет.

Это необходимо для улучшения состояния Рима, поскольку немалое количество туристов, приезжающих из разных стран, жалуется то на отсутствие воды в номерах, то на наличие насекомых.

Туристический налог выплачивается лицами, которые забронировали расходы и оплатили свое рандеву посредством турагентства. Соответственно, турист может предъявить сотрудникам гостиницы или отеля только свой ваучер. Туристический налог не распространяется на маленьких детей, не достигших двухлетнего возраста.

Продуктовый магазин в Риме

На сегодняшний день тарифы выглядят следующим образом:

- Проживание одного человека в одно, двух или трехзвездочной гостинице стоит два европейских рубля/ночь.

- Проживание одного человека в пятизвездочной гостинице стоит три европейских рубля/ночь.

- Проживание одного человека в кемпинге стоит три европейских рубля/ночь.

- Проживание одного человека в загородном доме стоит два европейских рубля/ночь.

- Проживание одного человека в апартаментах стоит два европейских рубля/ночь.

Проживание предполагается не более 10 суток.

Видео: новый налоговый режим в Италии

/

Стоимость проживания во Флоренции

Власти Флоренции также ввели туристический сбор. Оплатить его обязаны все, кто только обитал в принимающих городских структурах. Флорентийский туристический налог не актуален для детей, не достигших десятилетия.

Также от выплат освобождаются лица, осуществляющие уход за лицами, находящимися на лечении в стационаре. Кроме того, этот вид налога могут не оплачивать родители лица, не достигшего восемнадцатилетнего возраста и нуждающегося в строгом уходе. Флорентийские тарифы на туристический налог выглядят следующим образом:

- проживание одного человека в гостинице с одной звездочкой стоит 1 евро/ночь;

- проживание одного человека в гостинице в 2 звездочками стоит 2 евро/ночь;

- проживание одного человека в гостинице с 3 звездочками стоит 3 евро/ночь;

- проживание одного человека в гостинице в 4 звездочками стоит 4 евро/ночь;

Отель Миневра во Флоренции

Если турист решит заночевать в исторической резиденции, то ему предстоит раскошелиться на 4 европейских рубля. Туристический налог предполагает проживание сроком не более десяти суток.

Заключение

Согласно данным, которые были получены после исследования, проведенного серьезным европейским изданием, Италия является наиболее благоприятной страной для инвестиций и бизнеса. В рейтинге она находится на семьдесят восьмом месте.

Улица с модными бутиками в Италии

Но перед тем как решиться открыть на территории этого замечательного, солнечного и уютного государства свое дело, важно учесть, что государству предстоит отдавать примерно пятьдесят процентов выручки. Впрочем, это достаточно демократичные условия для предпринимателей.

Индивидуальное предпринимательство в Италии: налоги в 2022 году

Какие налоги платит лицо свободной профессии в Италии?

Вы давно хотели стать индивидуальным предпринимателем, однако вас пугают затраты и общепринятое мнение, что начало бизнеса влечет за собой огромные расходы, которые могут себе позволить только «те, кто устойчиво стоит на ногах»?

В этой статье расскажем, так ли это на самом деле, и узнаем какие налоги платит лицо свободной профессии в Италии.

Прежде всего, вам необходимо знать, что получение личного номера налогоплательщика ИП – процедура бесплатная, но если вы хотите начать свой бизнес, в этом случае придется оплатить существующие пошлины и сборы, к примеру, в Торговую палату и, возможно, также в муниципалитет, в котором будет работать ваша фирма.

Конечно же, следует подумать о различных налогах и взносах на социальное обеспечение (уплачиваемых в Inps или отраслевой фонд, если вы являетесь зарегистрированным ИП).

Отдельный вопрос представлен расходами на управление: например, если вы начинаете бизнес, то будут расходы, связанные с арендой помещения, закупкой товаров и необходимого оборудования.

Расскажем обо всем по порядке и попытаемся прояснить ситуацию.

Налоги для индивидуального предпринимателя в Италии

Лицо свободной профессии, чтобы получить номер плательщика НДС:

-

не платит ничего, если специалист не является членом профессиональной коллегии и занимается регистрацией лично (не через посредника);

оплачивает заявку на присвоение ИНН, регистрационный сбор, а также ежегодный сбор, различного в зависимости от категории, к которой он принадлежит, если он зарегистрирован в профессиональных коллегиях и объединениях.

Расходы на выплату социальных взносов для лиц, зарегистрированных в профессиональных коллегиях и объединениях

Если коллегия, к которой принадлежит специалист, имеет собственный фонд социального страхования (например, для юристов это Cassa Forense), он обязан уплачивать взносы в этот орган.

Большинство профессиональных фондов социального страхования требуют уплаты минимального годового взноса. Средняя стоимость минимума составляет около 2800 евро.

Расходы на социальные взносы для самозанятых работников, которые не зарегистрированы в профессиональных коллегиях

Все остальные предприниматели должен зарегистрироваться в INPS (Национальный институт социального обеспечения) и регулярно выплачивать:

-

25,72% налога на полученный годовой доход (Например, на доход в 10 тысяч евро оплачивают 2572 налога).

24% от полученного дохода, если предприниматель пенсионер.

Первый платеж должен быть сделан при подаче налоговой отчетности по IRPEF (налог на доходы физических лиц; обычно это происходит 30 июня года, следующего за получением дохода), это будет первая часть платежа, равная 40% от взноса, причитающегося за год, а вторая его часть должна быть оплачена обычно до 30 ноября.

На практике, если предприниматель, зарегистрировавшийся в INPS в 2022 году, заработал 10 тысяч евро, в 2022 году он должен оплатить 2572 евро за 21 год, плюс еще 2058 в 2022 году, в качестве первоначального взноса за год.

Сумма, выплаченная в качестве аванса, вычитается из баланса следующего года. Кроме того, уплаченные взносы всегда подлежат налоговому вычету, даже для тех, кто использует льготный налоговый режим.

Налоги, уплачиваемые самозанятыми лицами

Взимаемые налоги зависят от используемого налогового режима: в 2022 году ИП может выбрать между льготным налоговым режимом (при доходах до 65 тысяч евро), обычным и упрощенным режимом.

Если вы хотите открыть ИП в Италии, то вам следует знать что: c 2016 года в Италии ИП больше нельзя использовать режим упрощенного минимального налогообложения.

Налоги, оплачиваемые предпринимателями по льготному налоговому режиму (по единой ставке)

Схема единой ставки предусматривает налог в размере:

- 15%;

- 5% для новообразованных форм в течение первых 5 лет бизнес-деятельности.

Налогооблагаемый доход определяется путем применения определенного коэффициента доходности к полученной прибыли, равного для ИП 78%. На практике, если предприниматель выставляет за год счета в размере 10 тысяч евро, он платит взносы и налог за доход в размере 7800 евро (для других видов деятельности коэффициенты варьируются от 86 до 40%).

Налоги, оплачиваемые предпринимателями, ведущими упрощенный бухгалтерский учет

Соблюдение налогового режима по упрощенному бухучету означает, что доход (понимаемый как выручка за вычетом расходов, связанных с деятельностью) облагается не единым налогом, а налогом на доходы физических лиц (Irpef).

Налог модулируется по следующим ставкам:

- на доход в размере до 15 000 евро налог составляет 23%;

- с 15001 до 28000 – 27%;

- с 28001 до 55000 – 38%;

- с 55001 до 75000 – 41%;

- с 75001 – 43%.

На практике, если ИП, ведущий упрощенный учет, зарабатывает 25 тысяч евро в год, после вычета взносов он платит государству 23% на первые 15 тысяч евро дохода, что равно 3450 евро, и 27% на оставшиеся 10 тысяч евро, на сумму 2700 евро, итого налог в размере 6150 евро.

Налоги, оплачиваемые ИП по стандартной схеме налогообложения

В данном случае налоговые ставки более высокие, ИП обязан выплачивать НДС, подоходный налог IRPEF и не имеет права на упрощение бухгалтерского учета. Поэтому он обязан регистрировать счета, заполнять квартальную и годовую декларации по НДС.

Понятно, что данный налоговый режим выбирают только те, кто имеет очень высокий доход.

Дополнительные налоги

В дополнение к Irpef налогоплательщик должен оплатить:

- муниципальная надбавка к Irpef (в большинстве случаев равная 0,80% от облагаемой налогом суммы по Irpef; ставка варьируется в зависимости от муниципалитета проживания ИП);

- региональная надбавка к Irpef (которое всегда применяется к налогооблагаемой сумме Irpefф; ставка варьируется в зависимости от региона, в котором проживает ИП);

- pегиональный налог на производственную деятельноcть IRAP, если применимо.

Подоходный и другие налоги в Италии в 2022 году: раскладываем по полочкам

IRPEF – Imposta sul reddito delle persone fisiche.

Данный налог уплачивается со всех доходов, полученных на территории Италии и является основным источником дохода для государственной казны.

Заработная плата, различные компенсации, премии подлежат налогообложению. В Италии налоги на доходы физических лиц рассчитывается и вычитается из зарплаты непосредственно работодателем (он выступает в роли налогового агента), который платит налог ежемесячно в налоговые органы. Доходы от предпринимательской деятельности, доходы от индивидуальной трудовой деятельности, доходы от капитала и т.д. также облагаются подоходным налогом.

Ставка налога на доходы физических лиц в Италии (IRPEF), рассчитывается по прогрессивной шкале и зависит от суммы полученного дохода за год, т.е. если сумма годового дохода увеличивается, то соответственно возрастает и налоговая ставка (ст. 53 Конституции Италии).

Закон предусматривает возможность применения вычетов для снижения налоговой нагрузки. Они могут быть фиксированными или уменьшаться по мере увеличения доходов.

Рассмотрим пример:

Ваш общий доход составляет 18.000 евро в год. Из этой суммы удерживается 1.654 € – это отчисления на социальное обеспечение, после чего у нас остается 16.346 €. При необходимости можем вычесть некоторые затраты (алименты детям/супруге, дополнительные пенсионные взносы, расходы на медицинское обслуживание для людей с ограниченными возможностями, взносы на домашних работников), на которые допустим было потрачено 1500 €. Итак, в результате налогооблагаемая прибыль составила 14.846 €. Именно этот доход будет облагаться налогом на доходы физических лиц.

НДФЛ = 23% (ставку налога см. Таблица 1). Сумма налога составила – 3.415 €

Прибавим сюда еще дополнительный региональный и муниципальный налоги (их размер может меняться в зависимости от региона) – 232 €

Однако и это не все, после того, как мы установили брутто 3.415+232=3.647 €, мы имеем возможность применить дополнительные налоговые вычеты: на самого работника, на его иждивенцев (дети, жена), можем зачесть часть расходов, понесенных на здравоохранение, страхование, похороны, затраты на ремонт жилья, школьные сборы и т.п. Для примера возьмем эту цифру – 1.150 €.

В результате мы получаем:

- Фактическую ставку налога на доходы физических лиц, равную 2.497 € (3.647 € минус 1.150 €), подлежащую уплате в казну.

- Чистый годовой доход работника равен – 12.349 € (14.846 € минус 2.497 €)

Ставка налога на доходы физических лиц в Италии.

На 2016 год и вплоть до 2018 года ставка подоходного налога составляет от 23% до 43%. Она делится на пять групп и распределяется следующим образом:

| № | Доход | Ставка подоходного налога |

| 1. | от 0 до 15000 евро | 23% |

| 2. | от 15 000 до 28 000 евро | 27% |

| 3. | от 28 000 до 55 000 евро | 38% |

| 4. | от 55 000 до 75 000 евро | 41% |

| 5. | для доходов свыше € 75,000 | 43% |

-

Доход от 0 до 15.000 евро.

Данная группа включает в себя налогоплательщиков с доходами от 0 € до 15.000 € в год. В этом случае ставка подоходного налога составит 23%, что соответствует, в случае максимального дохода, налогу в размере 3.450 €. В эту категорию попадают все работники, которые получают ежемесячный доход не более 1.250 €.

Доход от 15.001 до 28.000 евро.

Сюда входят все, кто получает ежегодный доход в размере от 15.001 € до 28.000 €. Налоговая ставка для этой группы составляет 27%. Если Ваш годовой доход равен 28 тысячам евро, то в казну придется уплатить – 6.960 €. Категория представлена классом людей с ежемесячным доходом, не превышающим 2.335 €.

Расчет: 3.450 + [(28.000-15.000) * 27/100] = 3.450 + 3.510 = 6,960 €.

Доход между 28.001 и 55.000 евро

Третья группа объединяет в себе тех граждан, чей доход находится в диапазоне от 28.001 € до 55.000 € в год – это налогоплательщики с максимальным доходом 4.583 € в месяц. Ставка налога на доходы физических лиц установлена в размере 38%. Если Ваш ежегодный доход равен верхней границе, т.е. 55-ти тысячам евро, то налог на доходы составит 17.220 €.

При расчете налога ставка 38% применяется только для дохода более 28 тысяч евро, доход до 28 тысяч евро рассчитываем по предыдущим ставкам.

Расчет: 6.960 + [(55.000-28.000) * 38/100] = 6.960 + 10.260 = 17.220 €.

Приведу еще один пример: Предположим, что за 2015 год Вы получили доход в размере 42-х тысяч евро. 42.000=28.000+14.000. 28 тысяч евро мы рассчитываем по предыдущим ставкам налога (п.1 и п.2), а 14 тысяч евро уже по ставке 38%.

Считаем: 6.960 + [(42.000-28.000) * 38%] = 6.960 + 5320 = 12.280 €.

Доход между 55.001 и 75.000 евро

Четвертая группа включает в себя налогоплательщиков с доходами от 55.001 € до 75.000 € в год, при этом их ежемесячный доход не должен превышать 6.250 €. Для них ставка налога на доходы составит 41% и, следовательно, при расчете самой высокой налоговой нагрузки в казну придется уплатить 25.420 €.

Расчет: 17.220 + [(75.000-55.000) * 41/100] = 17.220 + 8.200 = 25.420 €.

Это пятая и последняя категория, включающая в себя богатых налогоплательщиков с доходами от 75.000 € в год и выше, что соответствует их месячному доходу 6.250 € и больше. Ставка налога составляет 43%. В казну государства им придется заплатить 25.420 € плюс 43% от избыточного дохода.

Например, Ваш годовой доход равняется 120-ти тысячам евро.

Расчет: 25.420 + [(12.0000-75.000) * 43%] = 25.420 + 19.350 = 44.770 €.

Реформа казначейства.

Изменение ставок и формы подоходного налога с 2018 года

Некоторое время назад премьер – министр Италии Маттео Ренци представил комплексный план оживления экономики страны, в частности он намерен реформировать рынок труда, провести реструктуризацию налоговых ставок, значительно сократить налоги на доходы физических лиц для низкооплачиваемых работников, что позволит увеличить их благосостояние на 1000 евро в год. Экономическая программа Ренци предусматривает общее сокращение налогов на 35 млрд евро за три года. С 2017 года налог на прибыль компаний (IRES) будет снижен с 27,5% до 24%. Отменяется налог на первый объект жилой недвижимости, находящейся в собственности.

Заявленная цель правительства заключается в том, чтобы реформировать к 2018 году ставки и кронштейны, используемые для расчета налога на доходы физических лиц (IRPEF). Реформа предусматривает сокращение налога для граждан с низкими доходами и при этом значительно увеличиваются ставки налогов на доходы для населения со средним уровнем достатка.

Планируется использование 4-х процентных ставок:

| 1. | 0% | Для лиц с годовым доходом от 0 до 8 тысяч евро в год |

| 2. | 27,5% | Доход от 8 до 15 тысяч евро |

| 3. | 31,5% | Доход от 15 до 28 тысяч евро |

| 4. | 42/43% | Доход свыше 28 тысяч евро |

Ренци уверен, что деньги на проведение реформ можно найти благодаря сокращению ряда расходных статей бюджета. Кроме того, программа добровольного раскрытия налоговой информации, принятая в начале 2015 года для борьбы с уклоняющимися от уплаты налогов, принесет в бюджет 1,4 млрд евро в этом году и 2 млрд евро в следующем.

Если Вам необходима консультация по системе налогообложения компаний и физических лиц в Италии, выбору оптимальной системы налогообложения, налоговому планированию, оптимизации налоговой нагрузки, консультации по вопросам экспортных и импортных операций и многое другое, Вы можете связаться с нами по телефону или заполнить электронную форму заявки.

Мы предлагаем как разовые услуги по налоговому консультированию, так и постоянное обслуживание на условиях абонентского договора. Стоимость налогового обслуживания по договору в каждом конкретном случае рассчитывается индивидуально.

Подоходный налог с зарплаты

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

С заработной платы сотрудников платится прямой налог на доходы физических лиц (НДФЛ). Работодатели становятся налоговыми агентами и удерживают подоходный налог с зарплаты, направляя деньги в федеральный бюджет. Расскажем о правилах расчета и перечисления налога, льготах и налоговых вычетах.

С каких доходов платится налог

Налог платится не только с зарплаты. В налогооблагаемую базу попадают все поощрения, премии и другие дополнительные выплаты, в том числе материальная выгода и доходы, которые работник получил в натуральной форме. Налог рассчитывается так:

- суммируем все доходы сотрудника;

- вычитаем из этой суммы официальные расходы;

- с полученного остатка взимаем налог 13, 15 или 30 %.

От НДФЛ освобождаются некоторые виды доходов, которые перечислены в ст. 217 НК РФ. Это государственные пособия (кроме пособия по безработице), пенсии, вознаграждения донорам, полученные алименты, суммы единовременной помощи и другие выплаты. С 2022 года этот список пополнился компенсациями, отдельно выделена компенсация проезда в отпуск и обратно для работников из районов Крайнего Севера и приравненных к ним местностей.

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Процентная ставка подоходного налога в 2022 году

Ставка налога зависит от статуса налогоплательщика: является работник резидентом или нет. Резидентом признается тот, кто более 183 дней легально находится в России и не выезжает за ее пределы в течение этого срока. В 2022 году действовало осбое правило — статус резидента получали и те, кто провел в России от 90 до 182 дней. Иначе налогоплательщик признается нерезидентом. Будьте внимательны: в течение года статус вашего сотрудника может меняться.

Ставка налога зависит от статуса налогоплательщика: является работник резидентом или нет. Резидентом признается тот, кто более 183 дней легально находится в России и не выезжает за ее пределы в течение этого срока. В 2022 году действовало осбое правило — статус резидента получали и те, кто провел в России от 90 до 182 дней. Иначе налогоплательщик признается нерезидентом. Будьте внимательны: в течение года статус вашего сотрудника может меняться.

Стандартная налоговая ставка для резидентов составляет 13 %, для нерезидентов — 30 %.

Дополнительно ставки налога варьируются в зависимости от вида полученного дохода. Так, зарплата облагается по ставке 13 %, а доход от экономии на процентах или победы в конкурсе (на сумму приза свыше 4 000 рублей) — по ставке 35 %.

Также с 1 января 2022 года появилась новая ставка по НДФЛ — 15 %. Ей облагаются доходы резидентов и нерезидентов, которые превысили 5 млн рублей. То есть часть дохода в пределах 5 млн рублей облагается по ставке 13 % (650 000 рублей), а далее по ставке 15 %.

Повышенная ставка не применяется к доходам резидентов:

- от продажи любого личного имущества (кроме ценных бумаг);

- в виде стоимости имущества (кроме ценных бумаг), полученного в подарок;

- в виде страховых выплат по договорам страхования и пенсионного обеспечения.

Налоговые вычеты

Перед расчетом налога нужно вычесть из суммы доходов налоговые вычеты — льготы, которые предоставляются работникам. Вычеты положены работникам, которые купили квартиру, потратили деньги на обучение или лечение, а также гражданам с детьми и участникам боевых действий. Среди самых популярных вычетов:

- 1400 рублей — стандартный налоговый вычет на первого и второго ребенка и 3000 рублей на третьего и каждого последующего (подробнее о вычетах на детей читайте здесь);

- 500 рублей — стандартный вычет для героев СССР и РФ, участникам ВОВ, блокадникам, инвалидам с детства и инвалидам 1 и 2 группы, а также некоторым другим категориям граждан (если у работника есть право на несколько стандартных вычетов, он может использовать только один, суммировать можно только вычеты на детей);

- имущественный вычет покупателю жилья на территории РФ предоставляется на основании заявления, налоговой декларации и документов, которые подтверждают покупку или уплату процентов по ипотеке. Его можно получить один раз в жизни, а сумма ограничена фактическими затратами или 2 млн рублей при единовременной покупке/строительстве имущества и 3 млн рублей при ипотеке (подробнее см. ст. 220 НК РФ);

- социальный вычет по расходам на обучение или лечение взрослого или ребенка, а также по некоторым другим расходам предоставляется на основании заявления и документов, подтверждающих расходы (подробнее см. ст. 219 НК РФ);

- профессиональные налоговые вычеты получают предприниматели, адвокаты, нотариусы при подтверждении расходов в их предпринимательской или адвокатской деятельности (подробнее см. ст. 221 НК РФ).

Пример. Зарплата сотрудника — 50 000 рублей. Он отец трех несовершеннолетних детей. На первых двух вычет составит 1400 + 1400 = 2800 рублей, на третьего еще 3000 рублей, итого 5800 рублей.

База для исчисления налога составит: 50 000 — 5 800 = 44 200 рублей. С этой суммы необходимо посчитать НДФЛ и перечислить в бюджет.

Расчет и удержание подоходного налога с зарплаты

Обязанность работодателя — рассчитать, удержать и уплатить налог в бюджет. Порядок действий прописан в ст. 226 НК РФ.

Исчисление налога происходит ежемесячно нарастающим итогом, с зачетом удержанных ранее сумм. Последний день месяца считается днем получения зарплаты (неважно, рабочий это день, выходной или праздничный). В обычном и самом простом случае НДФЛ удерживают один раз в месяц при расчете зарплаты в последний день месяца. Работодатель удерживает рассчитанный налог, только после этого из зарплаты вычитаются другие удержания — алименты, погашение кредита и пр.

Если сумма вычетов превышает налогооблагаемую базу в этом месяце, то по расчетам нарастающим итогом с начала года НДФЛ в месяце может быть нулевым или отрицательным. Тогда излишне удержанный налог можно зачесть в следующем месяце или вернуть работнику по его заявлению. Перенос стандартных и социальных вычетов с одного месяца на другой возможен только в пределах календарного года. А вот излишек имущественных вычетов переносится на новый год, и тогда работник должен написать новое уведомление о праве на вычет.

Перечисление налога

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Подоходный налог перечисляют в бюджет в следующие сроки:

- если организация выплачивает зарплату наличными — перечисляем налог в день получения денег в банке;

- если организация выплачивает зарплату безналично — перечисляем налог в день перевода средств на карты сотрудников;

- если организация выплачивает зарплату из других источников (например, из выручки, не снимая деньги с банковского счета) — перечисляем налог на следующий день после выдачи дохода;

- если организация перечисляет материальную выгоду и доходы в натуральной форме — перечисляем налог на следующий день после его удержания.

Иногда подоходный налог в течение месяца перечисляется несколькими платежами из-за разных типов выплат. Удержанный подоходный налог перечисляют по реквизитам той налоговой службы, где организация состоит на учете. Обособленные подразделения перечисляют НДФЛ по реквизитам налоговой, в которой они зарегистрированы.

Граждане, которые платят НДФЛ самостоятельно на основании декларации 3-НДФЛ, перечисляют налог не позднее 15 июля года, следующего за истекшим налоговым периодом.

Штрафы за нарушения по НДФЛ

Действия работодателя должны соответствовать требованиям закона и укладываться в заявленные временные рамки, иначе не избежать штрафов и пеней:

- если работодатель не удержал или не перечислил подоходный налог без законных оснований, его ждет штраф — 20% от суммы неперечисленного налога;

- при уклонении от уплаты НДФЛ в крупных размерах нарушителю может грозить штраф в 100-300 тысяч рублей или штраф в размере зарплаты за 1-2 года, лишение права занимать определенные должности на 3 года и даже арест на 6 месяцев или лишение свободы на срок до 2 лет.

Рассчитывайте НДФЛ автоматически и перечисляйте налог с помощью веб-сервиса Контур.Бухгалтерия. Здесь вы можете легко вести учет, начислять зарплату, формировать и отправлять отчетность, а еще пользоваться поддержкой наших экспертов. Первый месяц работы в сервисе — бесплатен.

Как платить подоходный налог в 2022? Разбор с юристом

В 2022 году белорусы получили одно из самых масштабных обновлений налогового законодательства. Мария Пашковская, ведущий юрист практики регуляторики и налогов адвокатского бюро REVERA и Виктор Статкевич, советник по налоговым и финансовым вопросам в серии статей о налогах специально для Myfin.by рассказывают, какие изменения произошли в налоговом законодательстве и как мы будем платить налоги в 2022. Сегодня рассказываем про подоходный налог.

1 января 2022 г. на Национальном правовом Интернет-портале Республики Беларусь был опубликован Закон Республики Беларусь от 29 декабря 2022 г. № 72-З «Об изменении Налогового кодекса Республики Беларусь». В документе внесено множество корректировок в действующее налоговое законодательство, а также установлены новые ставки некоторых налогов, налоговых вычетов. Одни из наиболее резонансных изменений связаны с временным увеличением ставок подоходного налога для работников компаний, зарегистрированных в ПВТ и Великом камне. МНС уже подготовило и опубликовало обширный комментарий по изменениям. Выдержки из него мы также используем в этой серии статей.

Повышенный подоходный для резидентов ПВТ

Консолидация доходов бюджета для борьбы с COVID-19 стала причиной роста ставок подоходного налога для физических лиц, состоящих в трудовых отношениях с компаниями – резидентами Парка высоких технологий, резидентами Китайско-Белорусского индустриального парка «Великий камень» или с совместными белорусско-китайскими компаниями по развитию указанного индустриального парка. Повышенные ставки, а именно 13% вместо 9% будут действовать в течение 2-х лет, то есть до 2023 года.

Для налоговых агентов в случае установления контролирующими органами факта неудержания и неперечисления в бюджет подоходного налога установлена обязанность производить такую уплату подоходного налога за счет собственных средств (без дальнейшего удержания у физических лиц).

Подросли размеры ремесленного сбора и ставки подоходного налога для самозанятых, увеличены ставки налога, подлежащего уплате за сдачу в аренду жилых помещений, скорректированы виды и проиндексированы размеры доходов, которые освобождаются от налогообложения.

Об этих и некоторых других изменениях, связанных с подоходным налогом в цифрах:

| Вид дохода | Размер освобожденного дохода до изменений | Размер освобожденного дохода после изменений в 2022 |

| Путевки в санаторно-курортные или оздоровительные организации для детей до 18 лет, которые оплачивает организация или ИП | 888 рублей на каждого ребенка от каждого источника в течение года | 954 рубля на каждого ребенка от каждого источника в течение года |

| Доходы, полученные в результате дарения, ренты, по договорам, не связанным с предпринимательской деятельностью | 7003 рубля от всех источников в сумме в течение года | 7521 рубль от всех источников в сумме в течение года |

| Доходы, полученные от основного нанимателя и не являющиеся оплатой труда | 2115 рублей от каждого источника в течение года | 2272 рубля от каждого источника в течение года |

| Доходы, полученные от иных организаций и не являющиеся оплатой труда | 140 рублей от каждого источника в течение года | 150 рублей от каждого источника в течение года |

| Доходы в виде оплаты страховых услуг, получаемые от нанимателя по основному месту работы | 3622 рубля от каждого источника в течение года | 3890 рублей от каждого источника в течение года |

| Безвозмездная (спонсорская) помощь, а также пожертвования, полученные инвалидами, детьми-сиротами и детьми, оставшимися без попечения родителей | 13 994 рубля в сумме от всех источников в течение года | 15 030 рублей в сумме от всех источников в течение года |

Изменение размеров стандартных налоговых вычетов

| Вид вычета | Размер до изменений | Размер после изменений |

| Стандартный налоговый вычет при определенном уровне дохода | 117 рублей в месяц, если доход в общей сумме не превышает 709 рублей в месяц (Для ИП, нотариусов, адвокатов – 1994 рубля в квартале) | 126 рублей в месяц, если доход в общей сумме не превышает 761 рубль в месяц (Для ИП, нотариусов, адвокатов – 2283 рубля в квартале) |

| Стандартный налоговый вычет на ребенка до 18 лет и/или на каждого иждивенца | 34 рубля в месяц на ребенка до 18 лет и/или каждого иждивенца | 37 рубля в месяц на ребенка до 18 лет и/или каждого иждивенца |

| Стандартный налоговый вычет для вдовы или вдовца, одинокого родителя, приемного родителя, опекуна или попечителя | 65 рублей в месяц на каждого ребенка до 18 лет и/или иждивенца | 70 рублей в месяц на каждого ребенка до 18 лет и/или иждивенца |

| Стандартный налоговый вычет для родителей, имеющих двух и более детей до 18 лет или детей-инвалидов до 18 лет | 65 рублей на каждого ребенка в месяц | 70 рублей на каждого ребенка в месяц |

| Стандартный налоговый вычет для инвалидов I и II группы, инвалидов с детства, ликвидаторов катастрофы на ЧАЭС и иным категориям лиц | 165 рублей в месяц | 177 рублей в месяц |

Изменение размеров фиксированных ставок подоходного налога и сборов

| Налог / сбор | Ставка до изменений | Ставка после изменений |

| Сбор за осуществление ремесленной деятельности | 1 базовая величина в год | 2 базовые величины в год |

| Подоходный налог с физлиц за сдачу в аренду одного жилого помещения | 32,5 рублей для Минска 30,5 рублей для областных центров 20 рублей для отдельных городов 14,7 рублей для иных городов 10,5 рублей для иных нас. пунктов |

34,3 рубля для Минска 32,2 рубля для областных центров 21,1 рубль для отдельных городов 15,5 рублей для иных городов 11,1 рубль для иных нас. пунктов |

С каких доходов подоходный налог платить не надо

С 1 января 2022 года освобождены от налогообложения следующие виды доходов:

1) Суммы материальной помощи, оказываемой профсоюзными организациями, членом которой являлся умерший работник, лицам, состоящим с умершим работником в отношениях близкого родства.

2) Доходы, получаемые от профсоюзных организаций членами таких организаций, в том числе в виде материальной помощи, подарков и призов, оплаты стоимости путевок (за исключением доходов, указанных в пп. 14, 24, 29 и 30 ст. 208 Налогового кодекса (далее – НК)).

3) Доходы, полученные от профсоюза в виде вознаграждения одновременно по 2 основаниям:

- за добросовестное и активное участие в деятельности профсоюзной организации;

- в связи с государственными праздниками, праздничными днями, памятными и юбилейными датами физлиц и организаций.

4) Единовременная выплата на оздоровление, осуществляемая работникам бюджетных организаций, не являющимся гос. служащими и военнослужащими, сотрудниками (работниками) военизированных организаций, имеющими специальные звания, а также работникам гос. органов, не финансируемых за счет средств бюджета.

5) Доходы, полученные инвесторами-физлицами от участия в инвестиционных фондах, зарегистрированных в Республике Беларусь.

6) Премия государства, полученная участником государственной системы жилищных строительных сбережений.

7) Проценты, начисленные за период размещения денежных средств, единовременно предоставляемых в безналичном порядке семьям при рождении, усыновлении (удочерении) третьего или последующих детей, в банковские вклады (депозиты).

Денежные вознаграждения тренеров и иных специалистов, принимавших участие в подготовке спортсменов, получивших призы в связи с участием в международных и республиканских соревнованиях.

Денежные вознаграждения тренеров и иных специалистов, принимавших участие в подготовке спортсменов, получивших призы в связи с участием в международных и республиканских соревнованиях.

Что еще поменялось в части подоходного налога

Внесено дополнение, согласно которому физлица, получающие доходы в виде дивидендов, облагаемые подоходным налогом по ставке 6%, имеют право на получение налоговых вычетов, установленных статьями 209–211 НК.

Увеличен размер подоходного налога для доходов, полученных физлицами по трудовым договорам от резидентов ПВТ, резидентов «Великого камня», с 9% до 13%.

При этом возможность применения ставки подоходного налога в размере 9%, например, остается у резидентов ПВТ в отношении доходов в виде дивидендов и иных доходов, не относящихся к доходам по трудовым договорам.

В следующем выпуске разбора налогов узнаем, как платить транспортный налог.

Какие налоговые вычеты можно получить в 2022 году?

Налоговые вычеты могут существенно сэкономить ваш бюджет. Сейчас уже можно подать декларацию в налоговую службу и вернуть налог, уплаченный в прошлом году. Многие налогоплательщики имеют право сразу на несколько вычетов. В этом материале поможем разобраться, на какие вычеты вы имеете право.

Что представляют собой налоговые вычеты

Если вы платите НДФЛ со своей заработной платы или другого дохода и потратили n-ю сумму средств на лечение, образование, покупку квартиры, пополнение индивидуального инвестиционного счета, вы автоматически получаете право на налоговый вычет. Такой вычет представляет собой часть от уплаченного НДФЛ, которую возвращает вам государство.

Кто может получить вычет

На вычет могут рассчитывать только те граждане, которые имеют официальный доход и выплачивают с него НДФЛ в 13 или 15%. Обязательно необходимо быть резидентом РФ и проживать в стране не менее шести месяцев за календарный год.

Как можно получить налоговый вычет

- Можно получить вычет через государство. Для этого вы должны подать в налоговую декларацию и бумаги, подтверждающие ваше право на вычет.

- Получить вычет можно также через работодателя. Предоставьте ему уведомление о вычете из ФНС. На этом основании он на некоторое время приостановит удержание налога при выплате заработной платы.

Когда необходимо подать декларацию

Гражданам, которые обязаны задекларировать свои доходы, подать заявление на вычет необходимо до 30 апреля следующего года, на который оформляется вычет. Для тех, кто хочет вернуть вычет за образование или лечение, могут сделать это в течение трех лет с момента оплаты расходов.

Какие бывают налоговые вычеты

- Стандартные – вычеты на ребенка, а также те, что получают льготные категории граждан.

- Социальные – вычеты на образование, лечение, благотворительность.

- Инвестиционные – вычеты по доходам от ценных бумаг и индивидуального инвестиционного счета.

- Имущественные – вычеты при купле или продаже недвижимости.

- Профессиональные – вычеты для предпринимателей, физлиц, которые работают по договору ГПХ, специалистов частной практики, например, нотариусов, писателей.

Что изменилось в налоговых вычетах в 2022 году

С этого года доходы физических лиц разделяются на основную и не основную налоговую базу. К не основной базе относятся доходы от продажи ценных бумаг, лотерей. К основной налоговой базе относятся все доходы, которые облагаются НДФЛ по ставке 13 или 15%. Например, заработная плата, доход по вкладам.

При этом к основной базе применимы все вычеты, а к неосновной только некоторые:

- вычет на долгосрочное владение ценными бумагами;

- вычет с индивидуального инвестиционного счета при купле-продаже ценных бумаг;

- вычет при переносе убытков на другой период. Возможен для доходов по операциям с ценными бумагами.

Эти новшества необходимо учитывать в налоговой декларации 2022 года на расходы в 2022 году. В данный период отчитываться по расходам 2022 года можно в прежнем режиме и только по доходам по ставке 13%.

Кому положен имущественный налоговый вычет

Особенности имущественного вычета прописаны в ст.220 Налогового кодекса РФ. Имущественный вычет может получить гражданин, который совершал операции с недвижимым имуществом:

- продавал или покупал недвижимость (жилье, земельные участки, дачи и прочее);

- строил жилье.

При покупке квартиры вычет составит до 650 тысяч рублей. Его может получить гражданин, который приобрел квартиру в рассрочку или оплатил ее полностью. Получить вычет можно только после подписания правоустанавливающего документа. Для новостройки, это акт приема-передачи, для вторичного жилья – выписка из ЕГРН или свидетельство о праве собственности.

Получить вычет можно от суммы в два миллиона рублей и ниже. Если стоимость квартиры больше, за исходную сумму все равно берется два млн рублей. Неиспользованный остаток вычета можно использовать для другого объекта недвижимости. В сумму вычета можно включить затраты на отделку жилье, если вы покупаете его в новостройке.

Кроме того, если вы покупали жилье по ипотечному кредиту, вы можете сделать возврат по процентам. Максимальная сумма вычета по процентам до трех млн рублей. Так, из бюджета можно вернуть до 390 тысяч рублей.

Продавец квартиры, доли в ней, комнаты, частного дома, участка также может получить имущественный вычет. Из средств, полученных от продажи недвижимости, вычитается один миллион рублей. Итоговое значение умножают на 13%. Например, если вы реализовали земельный участок за полтора миллиона рублей, размер налога равен: (1 500 000 – 1 000 000)*13% = 65 000 рублей. Вычет можно получить только раз в год.

Возможно вместо вычета использовать для скидки сумму, которую вы ранее потратили на приобретение недвижимости. Однако у вас должно быть официальное подтверждение затрат. Например, договор на приобретение недвижимости. Этот способ выгоден, если вы истратили на приобретение имущества больше полагающегося вычета. Для расчета налога вы используете чистую прибыль от продажи участка. Допустим, вы приобрели надел за 1,2 млн рублей, а реализовали за полтора, т.е. от его продажи вы получили выгоду в 300 000. С этой суммы вы и будете рассчитывать размер пошлины. Так, НДФЛ равен: (1 500 000 – 1 200 000) * 13% = 39 000 рублей.

Если у имущества несколько владельцев, при продаже они получат сумму, пропорциональную своей доле собственности. При этом, продавая объект недвижимости одновременно, бывшие владельцы получат один налоговый вычет на всех. Если каждый собственник продаст свою долю недвижимости по отдельности, он получит целый вычет.

Кому положен стандартный налоговый вычет

Данный вычет регулирует ст. 218 НК РФ. Стандартные вычеты положены гражданам и их детям. Вычет на себя положен определенным лицам, например инвалидам, «чернобыльцам», родным военнослужащего, который погиб при выполнении обязанностей. Размер вычета составит от 500 до трех тысяч рублей. Все зависит от льготной категории.

Вычет на ребенка положен обоим родителям, опекунам, попечителям, усыновителям и приемным родителям. Ребенок должен находиться на их обеспечении. Вычет положен с момента рождения ребенка и до его совершеннолетия или возраста 24 лет, если он обучается на очной форме. На первого и второго ребенка положено до 1400 рублей в месяц, на третьего и последующих – три тысячи. Чем больше в семье детей, тем больше итоговая сумма вычета. Вычет суммируется с обычным детским вычетом. Например, если один из детей инвалид, то каждый из родителей может получить на него вычет в три тысячи рублей дополнительно.

Единственному родителю вычет предоставляется в двойном размере. Однако удвоенная сумма прекращается с момента вступления родителя в брак.

Вычет на детей применяется до того момента, пока доход родителя с начала года не превысит 350 тысяч рублей. Со следующего года вычет применяется заново.

Кому положены социальные налоговые вычеты

Такой вычет применяется на:

- благотворительность;

- обучение своего, детей братьев и сестер;

- лечение свое и родных;

- добровольное пенсионное страхование;

- страхование жизни;

- накопительную часть пенсии;

- независимую оценку квалификации.

Условие предоставления вам вычета на лечение или образование родных то, что они находятся на вашем обеспечении.

При вычете на благотворительность из ваших доходов вычитается сумма пожертвований, но не более 25%. При вычете на образование детей полагается вычет до 50 тысяч рублей. Если общая сумма расходов превышает 120 тысяч рублей, налогоплательщик должен сам выбрать, какие расходы предоставить к вычету. Вычет на лечение не ограничен.

За данной группой вычетов необходимо обратиться непосредственно в ФНС. К декларации необходимо предоставить документы, которые подтверждают ваши расходы.

Кому положен инвестиционный вычет

Существует вычет типа А. Если вы положили на свой индивидуальный инвестиционный счет деньги, вы можете вернуть с этой суммы 13%. Например, внося на счет деньги в 2019 году, вы имеете право на возврат 13% от этой суммы. Важно помнить, что вычет возможен раз в год и только на сумму, которую вы внесли в прошлом году. Кроме того, размер налоговой скидки не превышает, уплаченного за вас НДФЛ, но не больше 52 тысяч рублей.

Также есть вычет типа Б, он подходит тем, кто не выплачивает НДФЛ. Вычет предоставляется гражданам при продаже ценных бумаг, которые обращаются на организованном рынке и приобретены на брокерский счет. Право на вычет возникает при продаже ценных бумаг, которые были на вашем счете, который открыт от трех лет назад. Вы можете самостоятельно подать заявление на вычет или вычет оформит ваш брокер.

Кому положен профессиональный вычет

Вычет доступен для ИП, трудящимся по договору ГПХ или специалистам, ведущим частную практику, например, нотариусам, авторам произведений.

- Расчетный вычет положен плательщикам подоходного налога. Из полученного дохода вычитаются все расходы. На оставшуюся сумму начисляется НДФЛ 13%.

- Вычет по нормативу полагается специалистам, которые не могут подтвердить профессиональные расходы. Для ИП вычет составит 20% от всех доходов за календарный год. Для деятелей искусств он составит от 20 до 40%.

В следующих материалах мы подробно расскажем, как можно получить каждый из вычетов.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.